证监会近日发布新规,分析称,意在提高IPO申报质量,打消部分企业“避监管风头”想法

IPO临阵撤回申请企业再添个案。2017年12月11日晚,碧桂园发布公告称,由于中国审核监管机关近期的政策变动,碧桂园物业议决撤回在上交所建议分拆独立上市的申请。

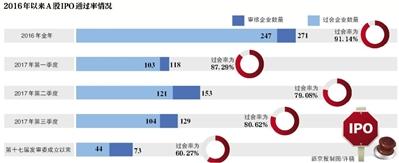

不仅仅是碧桂园物业,记者发现,已排队2-3年临近“上会”企业很多都变得小心谨慎起来。记者采访了解到,很多企业正想办法暂缓IPO进程。数据也显示,今年以来已有超60家拟IPO企业中止审查,这其中50多家属于“发行人主动要求中止审查或者其他导致审核工作无法正常开展的”情形。

证监会发行监管部12月7日发布了《关于首次公开发行股票预先披露等问题(2017年12月6日修订)》和《首次公开发行股票申请审核过程中有关中止审查等事项的要求》两则IPO发行监管问答,对首次公开发行股票申请的反馈回复时间、中止审查、恢复审查、终止审查及预先披露等有关规定进行了修订。

其中《首次公开发行股票申请审核过程中有关中止审查等事项的要求》有规定:发行人更换律师事务所、会计师事务所、资产评估机构无需中止审查;发行人更换签字保荐代表人、签字律师、签字会计师、签字资产评估师无需中止审查。另外,发行人中止审查事项消失后,发行人及中介机构应当在5个工作日内提交恢复审查申请。

一位券商投行人士称,新规对反馈意见延期时间要求更明确,使IPO审核透明化。此外,部分业内人士认为,新规意在提高IPO申报质量,打消部分企业“避监管风头”的想法。

被否企业董秘:因毛利率高被否

IPO审核趋紧之下,碧桂园物业临阵撤回申请。2017年12月11日晚,香港上市的碧桂园发布公告称,由于中国审核监管机关近期的政策变动,碧桂园物业议决撤回在上交所建议分拆独立上市的申请。

与之相对,有家企业在反馈意见出来后被人劝暂缓IPO,而该企业仍坚持继续冲刺,却最终未能圆梦IPO。

10月的一天,也是新一届发审委正式履职的第一个月。正冲刺IPO的这家企业董秘吴杰(化名)随着董事长以及两位保荐机构代表人进入证监会,正式“上会”(接受发审委的会议审核)。

艰难的45分钟开始之前,发审委就将要提出询问的主要问题放到桌上。吴杰表示,“一共问了四五个问题”。

随后作为公司的董事会秘书,吴杰一条一条为发审委解答——整场会议审核的时间有45分钟。

吴杰表示,最终其所在企业因毛利率高于同行业等未通过审核。

会后有人安慰吴杰,“现在审核快了,过上半年再来就行”,但并没有让吴杰更好受一些,他认为对方说得太简单。

“当时感到很意外,我说内容都是真实的情况,反而审核没有通过。”

有投行人士称,财务合规性上,毛利率异常是财务造假的“第一征兆”,异常之下,证监会还会重点关注若干周转率指标。

有报道称,当各行各业的龙头公司基本实现证券化,后续申请IPO的公司不大可能具备获得超高毛利率的基础。

对毛利率的问题,吴杰表示,自己所在公司因资金实力受限,对订单也是精挑细选,更注重精细的管理和运营来节省成本,而不是像资金雄厚的上市公司一样追求规模,毛利率会有差别。

吴杰表示,未来公司依然会再次申请IPO,“企业都是正常的,我们很有信心。”

事实上,并不是每一家企业都像吴杰的公司一样,想再次申请IPO。记者联系到另一家10月上会被否的企业,对方一工作人员表示,公司内部也在总结此次失败的经验,对于是否再次提交申请,还需要董事会再讨论决策。

紧张的氛围下,已过会的企业也非常小心。一家已过会的新上市企业的工作人员对记者表示,上会前,公司为了解决存在的问题忙了很久。而成功过会后依然小心翼翼,怕再出现变数。

“有多家公司在想办法暂缓IPO”

而吴杰朋友所在的正冲刺IPO企业中,已呈现出很紧张的状态,“有多家公司在想办法暂缓IPO,他们也不希望被误解,希望等新的发审委审核标准比较统一、成熟了再继续。”

这并非个案。

11月27日,瑞联新材收到了证监会的中止审查许可通知。瑞联新材称,在接受IPO审查期间,负责公司审计的立信会计师事务所委派的签字注册会计师之一离职,根据规定向证监会提交了中止审查申请,在更换签字注册会计师后再向证监会提交恢复审查申请。

资料显示,瑞联新材是一家新三板挂牌企业,早在2016年5月就向证监会陕西监管局报送了上市辅导备案,如今已经过去一年半的时间。2017年6月21日,瑞联新材向证监会提交了IPO申请,并在7月7日领取到了证监会的IPO受理通知书。

一位新三板公司的原证券事务代表对记者透露,此前工作的公司是一家新三板的创新层企业,公司一直计划IPO,也进行了上市辅导,“排队要两三年,还打算去贫困县,但因为贫困县要求太高,就放弃了。”其表示,此前工作的新三板企业并未进行下一步的IPO流程。

数据显示,截止到11月30日有62家企业中止审查,其中上交所中止审查企业有29家、深交所中小板中止审查企业8家、深交所创业板中止审查企业25家。

据证监会披露,企业中止IPO审查的情况分为以下几种:申请文件不齐备等导致审核程序无法继续的;发行人主体资格存疑或中介机构执业行为受限导致审核程序无法继续的;对发行人披露的信息存在质疑需要进一步核查的;发行人主动要求中止审查或者其他导致审核工作无法正常开展的。

值得注意的是,中止审查的企业中“知难而退”的并不少。经新京报记者统计,上述62家企业中,有53家属于“情形四”的中止审查情况。

武汉科学大学金融证券研究所所长董登新认为,一些企业的知难而退,代表IPO审核的威慑力已经出来,“被否决的概率很大,给‘心中有鬼’的保荐人和公司很大压力。”

虽然中止审查,但证监会却不会暂停对拟IPO企业的关注,也不代表存在违规的企业就能够躲掉处罚。

证监会发行监管部在公开问答中曾表示,发生中止审查事项后,发行人及中介机构需及时补充相关材料或提供书面说明,证监会将视情况依照有关规定分别采取要求发行人和中介机构自查、委托其他中介机构或派出机构核查或者直接现场核查等措施。发现存在违规行为的,将对相关责任人采取相应监管措施;发现违法犯罪线索的,将移送稽查部门调查或移送司法机关侦查。

此外,在中止审查期间,发现发行人存在申请文件中记载的财务资料已过有效期且逾期3个月未更新的,证监会将直接终止审查;发现发行人不符合《证券法》等规定的发行条件的,证监会将依程序终止审查或者做出不予核准的决定。

投行提议:不要贸然推进IPO进程

IPO审核更加严格压力下,有的投行提议“放慢脚步”。

近日在投行圈里流行着一篇题为《新一届(第十七届)发审委的审核逻辑初步归纳和投资银行、发行人应对思路》的报告,作者是光大证券投行质控总部陈思远。陈思远在报告中,多次提醒拟IPO企业及投资银行,不要贸然推进IPO进程。

北京的一位投行人士李跃(化名)对记者称,现在更加重视对企业合规材料的补充完善,如对企业关联交易,同业竞争的部分进行补充。

同时投行承揽项目也更加谨慎。投行人士李跃对记者表示,“会考虑不接难以核查,容易出事的项目,包括容易财务造假的农业企业。”

投行报告:毛利率异常是造假第一征兆

陈思远在《新一届(第十七届)发审委的审核逻辑初步归纳和投资银行、发行人应对思路》中,通过分析在报告中将第十七届发审委上台后未能通过审核的拟IPO公司存在的问题,陈思远认为,新一届发审委破除了所谓“一俊遮百丑的逻辑”,其否决的案例几乎涉及了审核模型的各个重要构成因素。

抠得更细了,不再唯利润论是众多企业的普遍感受。一些扣非净利润过亿的企业也纷纷被否。

陈思远在报告中表示,企业业绩真实性、同业竞争、持续经营能力等实质性条件以及业务规范运行、财务合规性等内容均有侧重点。“发行人还一定要开业务合法合规证明,开了不一定通过,不开一定会被质疑。”

陈思远分析认为,发行人关联交易占比过高会影响独立性和业绩真实性,容易被发审委否决。第十七届发审委在对上海锦和、尼比鲁等企业的反馈中,均问询到关联交易的相关情况。

同时,发审委也会通过重大不利状况的影响、行业周期波动、对客户及关联客户构成重大依赖等情况综合对发行人的持续经营能力做出判断。

在财务的合规性上,陈思远称,毛利率异常是财务造假的第一征兆,异常之下,证监会还会重点关注若干周转率指标。

越来越细致严格的发审规则下,陈思远在报告中提醒企业和投行,财务问题要严格把握住收入真实性、关联交易、毛利率异常等核心问题,“核心问题有问题,项目就不要贸然推进”。

12月12日晚间,证监会官网披露了第十七届发审委2017年第70次会议审核结果公告,两家IPO过会企业中,主打“六个核桃”的河北养元智汇获通过;上海悉地工程设计顾问股份有限公司(首发)未通过,未通过原因是持续盈利能力问题受到关注。

新京报记者 李云琦 王全浩