近期,A股走出“独立”行情,止跌回升,大盘蓝筹成为上涨的主力军。在政策呵护、A股企稳回暖的同时,ETF的上涨势头更为猛烈。

ETF全称为交易型开放式指数基金,具体来看,它结合了封闭式基金和开放式基金的运作特点,投资者既可以向基金管理公司申购或赎回基金份额,同时,又可以在二级市场上按市场价格买卖ETF份额。

ETF是一种跟踪“标的指数”变化且在证券交易所上市交易的基金。投资人可以如买卖股票那么简单地去买卖“标的指数”的ETF,可以获得与该指数基本相同的报酬率。

ETF通常由基金管理公司管理,基金资产为一篮子股票组合,组合中的股票种类与某一特定指数(如上证50指数)包含的成份股票相同,股票数量比例与该指数的成份股构成比例一致。例如,上证50指数包含中国银行、中国石化等50只股票,上证50指数ETF的投资组合也应该包含中国银行、中国石化等50只股票,且投资比例同指数样本中各只股票的权重对应一致。

换句话说,指数不变,ETF的股票组合不变;指数调整,ETF投资组合要作相应调整。

在业内人士看来,ETF是高效的资产配置工具,具有交易便捷、费用低廉、分散风险、操作透明等特点,适合机构资金配置,在A股前期下跌后,市场估值已经处于历史低位,通过ETF“抄底”,是金融机构的常用方式。

“飞速”增长的规模:

季度复合增速21%

Choice数据显示,截至11月26日,沪深共计147只股票型ETF,上证ETF11月的场内净申购份额为20.37亿份。从月度数据来看,ETF申购数量与股市走势相反,呈现“越跌越买”的情况。8月份沪深ETF净申购份额为80.56亿份,9月份净申购份额为71.59亿份。10月份A股大幅下挫,沪深ETF净申购份额高达228.08亿份,是9月份净申购份额的3倍还多。

虽然11月的ETF申购热情大幅下降,但考虑到11月份新增加的正在募集的多只ETF,市场资金依然对ETF青睐有加。从11月后半段的场内净申购份额来看,沪深300ETF更胜一筹,其中华夏沪深300、南方中证500的最新净申购份额分别为3.47亿份、3.44亿份。

从规模数据来看,以南方中证500ETF为例,四季度,由于A股政策底信号强烈,ETF规模增速加快。11月2日,500ETF单日份额增长7.95亿份;13日,500ETF成交量高达19.47亿元,规模突破390亿元;3天后,500ETF规模超过399亿元。

创业板50ETF的表现更为明显,从规模数据来看,华安创业板50ETF是所有股票型ETF中份额变动最大的基金,2016年6月成立之初,基金规模仅5.5亿元,2017年4季度受创业板行情影响,持续萎缩至2亿元的规模,但是在今年1季度,随着金融机构的入场,华安创业板50ETF飙升至28.3亿元规模,3季度规模升至75.3亿元,基金份额增至216.2亿份,增长近74倍。

将时间数据拉长,以季度数据来看,国内ETF权益类资产规模的上升速度可以用“飞速”来形容,以今年3季度的数据来看,截至2018年9月,国内ETF净值已增加到7.19万亿,共计182只。而在过去的四个季度,国内ETF规模的复合增速为每季度21.21%,保持高速增长状态。业内人士预计,4季度数据公布后,国内ETF规模复合增速还将提高。

指数投资“利器”,

低估值受投资者追捧

为何ETF基金受到市场追捧?ETF基金又有何好处?

天风证券认为,ETF自身融合了指数、股票和基金的部分特征,具备更高的便利性。ETF的另一大优势是可应用于多种套利策略,例如ETF与一、二级市场套利、股指期货与ETF套利等。此外,ETF还迎合了投资者对于低费率产品的偏好。

从投资费率来看,传统的主动型股票投资基金主要依靠基金经理对股票的分析,来作出买卖决定。ETF是一种指数基金,其投资方法则全然不同,基金经理不按个人意向作出买卖决定,而是根据指数成份股的构成被动地决定所投资的股票,投资股票的比重也跟指数的成份股权重保持一致。

一位基金从业人士介绍:“指数基金的管理费一般较主动式基金低0.5%至1%;至于交易成本方面,由于指数基金一般比主动式基金的买卖活动少,因而交易成本较低,大约可以节省0.5%至2%。”

从前文来看,南方中证500ETF规模增长较快。为何中证500受到市场热捧?南方中证500ETF基金经理罗文杰认为,投资者持续加码中证500ETF,主要是看重中证500的低估值和高弹性。

罗文杰表示,从2007年到现在,中证500指数的市盈率历史平均值达42倍,市净率达到了3倍,而当下市盈率仅仅只有20倍,已经接近中证500指数发布以来的历史最低估值。历史上,中证500指数的PE曾两次跌至20倍附近,第一次在2008年,中证500指数经历短暂筑底后5个月内上涨30%;第二次是2012年1月,中证500指数随后触底反弹10%。

金融机构进场“抄底”,

长线投资者也在买入

外部经贸环境发生改变后,A股投资者预期下滑,市场下半年出现大幅度下跌,上证指数跌幅超过16%,与此同时,民营类上市公司股权质押风险急剧上升,政府为民企纾困的政策不断出台,市场“政策底”信号强烈。另一方面,经过较大幅度的调整,A股长线投资价值逐步显现,这吸引了金融机构进场“抄底”。

前海开源基金首席经济学家杨德龙认为,一般申购ETF的资金属于机构资金,在市场下跌过程中,机构资金大量入市,显示出对后市的看好。

以华安创业板50ETF为例,最新公告数据显示,该基金的前十大持有人均为保险资金或企业年金计划。具体来看,中国人寿保险股份有限公司是该ETF的最大持有人,持有份额为4.62亿份,持有比例为4.8%;另外,中国人寿保险集团还持有1.33亿份,持有比例为1.38%。华夏人寿保险-万能险产品持有1.2亿份,持有比例为1.24%。

此外,云南省工业投资控股集团、中国石油天然气集团也在前十大持有人名单之中。

机构主导这一趋势,在其他ETF中也得到了体现,广发中证500ETF的前十大持有人同样被多家机构投资者占据。基金半年报显示,中国人民人寿保险、中国人民财产保险、中国人民健康保险等3家保险公司持有基金份额分别占比7.27%、4.51%、0.81%。另外,财通证券、国信证券、方正证券、兴全基金旗下的客户资管计划以及中融量化精选混合也出现在前十大持有人名单上。

事实上,很多长线投资者也参与了这轮“抄底”,ETF同样是他们的“利器”。一位在雪球中拥有数万粉丝的长线投资者,在创业板跌至1200点时买入ETF。该投资者称:“ETF走势与股市同步,我们不需研究个股,只要判断涨跌趋势即可,相对最省力,风险也较投资单一股票要小得多,不会指数上涨还赔钱。”

基金公司“冲刺”发行抢排名

根据中国银河证券基金研究中心数据显示,截至9月30日,管理规模前十的基金公司之间规模差距在22亿元至313亿元之间不等。

这一差距并不算大,以今年10月份的央企改革ETF为例,10月23日,银华中证央企结构调整交易型开放式指数证券投资基金公告基金合同生效,首募规模为72.29亿元。

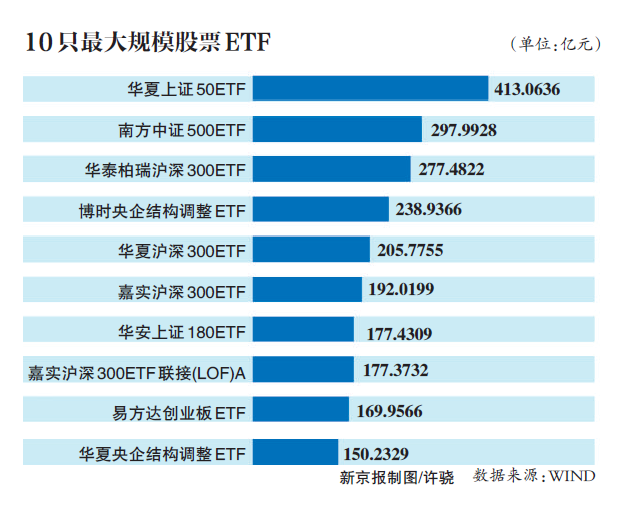

在银华发行前,已有另外两只央企ETF基金,华夏中证央企ETF、博时中证央企ETF,募资规模分别为158.87亿元、252.22亿元。3只央企ETF总募集规模达到483.38亿元。

上述增量将使头部基金公司的“座次”发生变化。

另一方面,各家基金公司已经开始了年底冲刺发行的工作,据记者统计,11月初至11月22日,各家基金公司已经上报了55只新基金的注册申请。业内人士预估,伴随市场行情回暖,新设ETF的数量还将增加。

新京报记者 王全浩 编辑 王宇 校对 翟永军