引进台湾公司裕文堂为战略股东;子公司拟2亿出售阿玛尼资产;赫美去年投资收益占利润总额超八成

为缓解资金压力,赫美集团及控股股东一直积极筹划股权转让及引入战略投资者。12月6日,赫美集团公布最新进展,拟引进台湾公司裕文堂作为战略投资者。据悉,裕文堂的董事黄裕雄为国民党党员。与此同时,赫美集团董事长的增持计划再度延期,目前已经增持了约为3631.5万元,与其原增持计划的增持金额相差约1.64亿元。

近日,赫美集团还因子公司拟2亿元出售阿玛尼资产而被市场高度关注。市场解读认为,赫美集团的资金承压较大,出售阿玛尼有救急的意味。

针对公司资金流动紧张的相关问题,12月6日,新京报记者致电赫美集团,并按照其工作人员的要求将采访提纲发送至指定邮箱,截至定稿,未收到回复。

截至12月6日收盘,赫美集团当前股价为8.94元/股,单日涨幅为0.56%,对应的总市值为47.19亿元。

赫美引入战略股东裕文堂,缓解资金压力

12月6日,赫美集团发布公告称拟引进战略投资者。12月5日,赫美集团与裕文堂签署了《战略合作框架协议》,裕文堂拟通过包括但不限于认购公司发行的新股、协议转让受让赫美集团原股东股份、二级市场竞价交易或双方协商的其他方式持有赫美集团不超过总股本5%的股份,从而成为赫美集团的战略股东。

据了解,裕文堂成立于2009年9月14日,是在中国台湾注册成立的公司,经营范围为食品、服装、鞋履等生活用品批发零售业务;国际贸易、投资管理业务。

裕文堂的股权结构为叶美杏持有64%的股权,黄裕雄持有30%的股权,黄敬庭持有6%的股权。裕文堂董事黄裕雄为国民党党员,具有丰富的生态庄园、田园综合体运营经验,深谙生态环境复育保育技术,现为中华两岸贸易协会副总会长、北京市科委农业人才培训营导师、北京星火科技培训中心创业导师、公司二级全资子公司北京赫美思路文化产业有限公司法定代表人、执行董事、总经理。

赫美集团方面表示,本次双方的战略投资合作有助于为公司引进更多的战略及业务资源,契合高品质消费品战略发展趋势,聚焦助力公司主营业务“造血”。

赫美集团还提到,此次引入裕文堂作为战略投资者,有利于优化公司股权结构,缓解目前较为紧张的资金流动性问题,对公司未来经营有着长期积极的影响,符合公司的战略发展需要。

赫美董事长原定增持计划两度延期

在官宣引进战略投资者计划的同一天,12月6日,赫美集团还发布了一份关于公司董事长延期增持的公告。

公告中,赫美集团资金流动性紧张的问题被再度提及。赫美集团表示:受国内金融行业去杠杆、金融监管新政策等客观因素的影响,公司资金流动性较为紧张。

为缓解资金压力,赫美集团及控股股东一直积极筹划股权转让及引入战略投资者的相关事宜,由于涉及信息可能会对公司股票价格产生重大影响,已构成内幕信息。赫美集团董事长王磊作为内幕信息知情人,增持期间涉及内幕信息的敏感期,故其未能够在计划时间内完成增持公司股份的计划,现将原增持计划实施期限继续延长。

据了解,王磊原定的增持计划是,自2018年2月7日起6个月内通过法律法规允许的方式(包括但不限于集中竞价和大宗交易等)择机增持公司股份,累计增持金额为2亿元,增持资金由王磊个人自有或自筹资金。该增持计划后又因故顺延4个月至2018年12月6日。

如今,该增持计划的履行期限再度延长3个月,延长至2019年3月6日,增持方式、增持金额等原增持计划内容不变。

从2018年2月8日至12月6日,受赫美集团2017年度除权除息的影响,王磊已增持2321520股,占公司总股本的0.44%,增持金额约为3631.5万元,与其原增持计划的增持金额相差约1.64亿元。

业绩表现

去年扣非净利润由正转负,2018年预亏4亿左右

赫美集团前身为深圳浩宁达仪表股份有限公司,成立于1994年11月,2010年2月在深圳证券交易所挂牌上市。

赫美集团目前正处于转型期。2015年,赫美集团就在积极进行战略转型的探索和突破,发展战略与商业模式日益清晰,形成了“珠宝产业链+高端制造业”的双主业和两轮驱动发展模式。

2017年,赫美集团根据业务战略,从高端制造业务转型商业零售业务,使以电能表为主的业务逐渐转为以服装、珠宝首饰为主的业务,商业零售业务对公司的业绩比重逐渐加大。

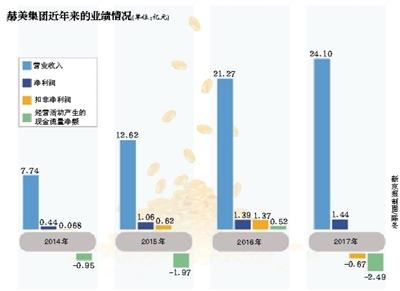

2017年年报显示,赫美集团当年的营业收入为24.1亿元,比上年同期增加13.34%;归属于上市公司股东的净利润约为1.44亿元,比上年同期增加3.41%;归属于上市公司股东的扣除非经常性损益的净利润约为-0.67亿元,比上年同期下降149.33%。

根据该公司10月份披露的2018年三季度财报,今年前三季度公司实现的营业收入约为15.89亿元,同比下降15.83%;对应实现的归属净利润亏损约2.5亿元,同比下降318.1%,报告期内的扣非后净利润亏损约2.74亿元。公开数据显示,赫美集团2015年至2017年的资产负债率分别为38.58%、60.26%、68.80%。

未来,赫美集团预计2018年全年的归属净利润约为-3.95亿元至-4.66亿元。对于业绩变动的原因,赫美集团称“受金融市场政策等因素影响,公司融资难度加大,融资成本上升,影响公司各业务板块,预计公司未来业绩将下降”。

资本运作

频繁买卖,赫美投资收益占利润总额的86.17%

新京报记者注意到,赫美集团近年在资本市场动作颇多,其投资收益也成为去年公司利润总额的主要来源。新京报记者注意到,赫美集团2017年的投资收益约为2.4亿元,占利润总额的86.17%,形成原因为“报告期内,公司出售博磊达、每克拉美、前海联金所形成合并报表层面的投资收益”。

2017年,赫美集团先后收购了国内领先的国际品牌运营商——上海欧蓝、崇高百货、彩虹集团中国区业务的控股股权,升级为高端消费国际品牌运营服务商。

今年赫美再次出手,拟收购易到,但并未成功。5月15日,赫美集团发布公告称,已与韬蕴资本签署《战略投资合作框架协议》,韬蕴资本拟在本协议签署后三个月内以包括但不限于大宗交易、二级市场购买、协议受让等方式收购公司不低于5%的股份,并在收购完成后的12个月内不以任何方式进行减持;同时韬蕴资本还将与公司进行多方位业务深度合作。

韬蕴资本曾因从乐视手中接盘易到而广受关注。

8月14日,赫美集团与韬蕴资本签署了《补充协议》,韬蕴资本在框架协议约定的3个月内持有公司不低于 5%股份的计划实施期间,赫美集团筹划拟收购其一致行动人王菲持有的东方车云(即易到主体)股权。

但两个月后,11月15日,赫美集团发布公告称,与韬蕴资本签署的合作协议终止。对于终止理由,赫美集团表示:该事项因协议各方后期沟通阶段就交易具体方案未能达成一致意见,同时,鉴于资本市场环境及产业政策发生变化,继续推进上述合作事宜面临较大的不确定性风险。

另外,赫美集团还在公告中披露,东方车云拟独立进行境内或境外IPO申报。

在买买买的同时,赫美集团也在卖卖卖。11月28日,赫美集团发布公告称,其二级全资子公司上海欧蓝及二级控股子公司臻乔时装拟与上海阿玛尼签署《资产收购协议》。上海欧蓝及臻乔时装累计拟以不高于人民币20993.29万元(其中上海欧蓝的交易对价为1381.78欧元,臻乔时装的交易对价为1242.38欧元,合计共2624.16欧元,汇率按照1欧元兑换8元人民币)的交易价格将其所持有的阿玛尼品牌部分存货及相关固定资产出售给上海阿玛尼。

频繁的买卖,也使得赫美集团的商誉在大增大减。以2017年为例,赫美集团的商誉增加约3.81亿元,主要原因为公司本期合并范围新增非同一控制下企业合并上海欧蓝、臻乔时装、深圳彩虹、珠海彩虹及深圳盈彩所致;同时,赫美集团的商誉本期减少约3.68亿元,主要原因为公司本期转让每克拉美股权所致。

截至2017年12月31日,赫美集团的商誉账面金额为5.59亿元。

新京报记者 阎侠