一边是金融机构端流动性充裕,一边实体经济仍在“喊渴”。继此前一天国务院常务会议部署运用市场化改革办法推动实际利率水平明显降低和解决“融资难”问题后,8月17日,央行宣布,决定改革完善贷款市场报价利率(LPR)形成机制。

自8月20日起,以公开市场操作利率(主要指中期借贷便利利率,下称MLF)为“锚”,贷款市场报价利率按加点形成的方式,向全国银行间同业拆借中心报价。此前,LPR自2018年4月8日以来一直保持在4.31%,对市场变动敏感性不强,加点形成被寄予期望改变LPR市场化程度低的现状。

新机制中,还将贷款市场报价利率在原有1年期品种上增加5年期以上期限品种;贷款市场报价利率报价行类型在原有的全国性银行基础上增加城市商业银行、农村商业银行、外资银行和民营银行,由10家扩大至18家,新增的8家银行中包括微众银行、网商银行。

在市场最为关心的实际利率能否降低方面,民生银行首席研究员温彬表示,本次报价机制完善后,考虑到银行自身资金成本、定价能力等,新的LPR价格会有所回落,最终客户贷款成本还是要依据企业自身信用状况、实力等。总体来看,在目前大环境下,通过完善市场机制有助于降低实体经济融资成本,也可以更好地畅通货币政策传导机制。

新形成机制落地 央行可通过政策利率调整影响LPR报价

根据央行公告,自2019年8月20日起,授权全国银行间同业拆借中心于每月20日(遇节假日顺延)9时30分公布贷款市场报价利率,公众可在全国银行间同业拆借中心和中国人民银行网站查询。

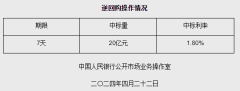

新机制中报价的“锚”主要是被称为“麻辣粉”的MLF。央行介绍,贷款市场报价利率报价行应于每月20日(遇节假日顺延)9时前,按公开市场操作利率(主要指MLF)加点形成的方式,向全国银行间同业拆借中心报价。全国银行间同业拆借中心按去掉最高和最低报价后算术平均的方式计算得出贷款市场报价利率。

“央行可以通过政策利率调整影响LPR报价。”温彬分析称,比如目前1年期MLF利率为3.3%,如果下调15BP或25BP,当天LPR报价利率也会相应下调,银行给终端客户利率报价也会下降。货币政策传导机制更加畅通,能最终传递到实体经济贷款领域。

为提高贷款市场报价利率的代表性,贷款市场报价利率报价行类型在原有的全国性银行基础上增加城市商业银行、农村商业银行、外资银行和民营银行,由10家扩大至18家,新成员包括西安银行、台州银行、上海农村商业银行、广东顺德农村商业银行、渣打银行(中国)、花旗银行(中国)、微众银行、网商银行。

“这18家银行在各类型银行中规模影响、报价能力等更强,更有代表性一些。”温彬分析称。央行有关负责人在答记者问中还提到,这18家银行服务小微企业效果较好。

除了报价主体扩容外,央行还将贷款市场报价利率由原有1年期一个期限品种扩大至1年期和5年期以上两个期限品种。央行有关负责人表示,增加5年期以上的期限品种,为银行发放住房抵押贷款等长期贷款的利率定价提供参考,也便于未来存量长期浮动利率贷款合同定价基准向LPR转换的平稳过渡。

新LPR形成机制适用范围是新增贷款。央行表示,自即日起,各银行应在新发放的贷款中主要参考贷款市场报价利率定价,并在浮动利率贷款合同中采用贷款市场报价利率作为定价基准。存量贷款的利率仍按原合同约定执行。各银行不得通过协同行为以任何形式设定贷款利率定价的隐性下限。

流动性分层问题突出 监管年内多次提及推动“贷款利率并轨”

事实上,完善LPR形成机制并不是一个新的话题。由于货币政策传导的梗阻问题长期存在,深化利率市场化改革、降低实际利率水平的呼声一直很高。

监管也频频表态。近年来,先是“深化利率市场化改革,降低实际利率水平”被写入政府工作报告;4月下旬央行副行长刘国强表示,央行还会继续推动利率市场化改革,重点是实现市场利率和贷款基准利率“两轨合一轨”;近期央行发布的二季度货币政策报告专栏指出,将用改革的方式促进降低融资成本,如推动“贷款利率并轨”。

何为“两轨合一轨”?央行有关负责人介绍,目前我国的贷款利率上、下限已经放开,但仍保留存贷款基准利率,存在贷款基准利率和市场利率并存的“利率双轨”问题。银行发放贷款时大多仍参照贷款基准利率定价,特别是个别银行通过协同行为以贷款基准利率的一定倍数(如0.9倍)设定隐性下限,对市场利率向实体经济传导形成了阻碍,是市场利率下行明显但实体经济感受不足的一个重要原因。

这一机制完善时点的背景,还包括经济下行压力加大。温彬提到,当前我国经济面临下行压力,现有机制制约了货币政策传导,贷款报价使实体经济融资成本回落相对有限。

这个问题在最新金融市场数据上也有体现。央行近期公布的7月社融、信贷、M2数据全面回落,恒大研究院任泽平团队分析称,这显示宽货币到宽信用政策效果较差,原因是企业实际利率并未下降、流动性投放渠道收窄、资产价格低迷难以起到抵押放大器效应、流动性分层导致民营中小企业融资难融资贵。但从银行间市场流动性来看,同期一直处于较为充裕状态。

叠加当前全球“降息潮”,有业内人士认为,我国央行降息可期。不过华尔街见闻首席经济学家邓海清认为,在LPR和贷款利率脱钩的情况下,首先要做的是实现LPR和贷款利率的并轨,而不是降低LPR利率或者降息。降低LPR本质仍是降低无风险利率的思路,而当前问题的关键在于风险溢价。

新形成机制能否真正为实体“解渴”?业内:最终贷款成本还要看企业自身信用状况等

对于LPR新形成机制,市场最为关心的,就是它是否能真正为实体“解渴”?

央行有关负责人表示,通过改革完善LPR形成机制,可以起到运用市场化改革办法推动降低贷款实际利率的效果。“前期市场利率整体下行幅度较大,LPR形成机制完善后,将对市场利率的下降予以更多反映;新的LPR市场化程度更高,银行难以再协同设定贷款利率的隐性下限,打破隐性下限可促使贷款利率下行。”该人士称,央行还将把银行的LPR应用情况及贷款利率竞争行为纳入宏观审慎评估(MPA),督促各银行运用LPR定价。

温彬对新京报记者表示,本次报价机制完善后,考虑到银行自身资金成本、定价能力等,新的LPR价格会有所回落,最终客户贷款成本还是要依据企业自身信用状况、实力等。总体来看,在目前大环境下,通过完善市场机制有助于降低实体经济融资成本,也可以更好地畅通货币政策传导机制。

说到市场化,有业内人士指出,据中国外汇交易中心数据,LPR自2018年4月8日以来一直保持在4.31%,失去了对市场变动的敏感性,处于极度不活跃的状态。加点形成就是为了改变原有的LPR市场化程度低,不能及时反映市场利率变动的尴尬状况。

国信证券经济研究所金融业首席分析师王剑也谈到,原来的模式理论上也是充分市场化的,但是问题在于官定基准利率黏性太强,常年不动,不利于政策引导利率变化。“新模式下,LPR跟18家银行的报价相关,这18家银行的定价首先能够市场化变动,LPR随之变化,按LPR上下浮签订的存量贷款合同,利率也会跟着变动。因此,整个贷款存量、增量的利率变动都会更灵敏。”王剑称。

并轨后还有需要完善的地方,例如18家银行如何才能保证合理的报价?王剑认为,这就涉及了银行内部的贷款定价机制,其中最核心的工具是内部资金转移价(FTP)。因此,想打通传导,让整个市场顺畅定价,最为核心的是完善银行的FTP。

银行定价参照的“锚”也还可扩容。温彬提到,目前定价主要只参考了MLF利率,未来也可以考虑其他政策利率,如逆回购,因为逆回购利率期限短灵活性大,可以形成一个更综合的利率市场化机制。

“更重要的是,利率风险也会上升,所以要完善利率风险衍生品市场,更好地帮助银行和企业规避利率风险。”温彬说道。中山证券首席经济学家李湛也建议,对贷款利率市场化推进,除了完善商业银行LPR机制外,也要加快制定和构建与中国国情相适应的金融机构破产处置的立法、司法体系,避免个别机构出现问题导致整个金融系统风险的传染蔓延,同时加强金融科技在企业信用风险定价中的研究和应用,缓解资金供求双方的信息不对称问题。

还有人士担心,若LPR利率回落,实际贷款利率下降后,会不会影响到银行净息差乃至经营?温彬认为不会发生这一情况,因为尽管贷款利差会有所收窄,但随着贷款投向规模扩大,仍然会使银行经营业绩保持稳定,且大多数银行在制度、系统、工具等方面已经做好了利率并轨的准备,可以确保贷款市场报价利率机制平稳运行。

新京报记者 程维妙 侯润芳 编辑 任婉晴 校对 郭利