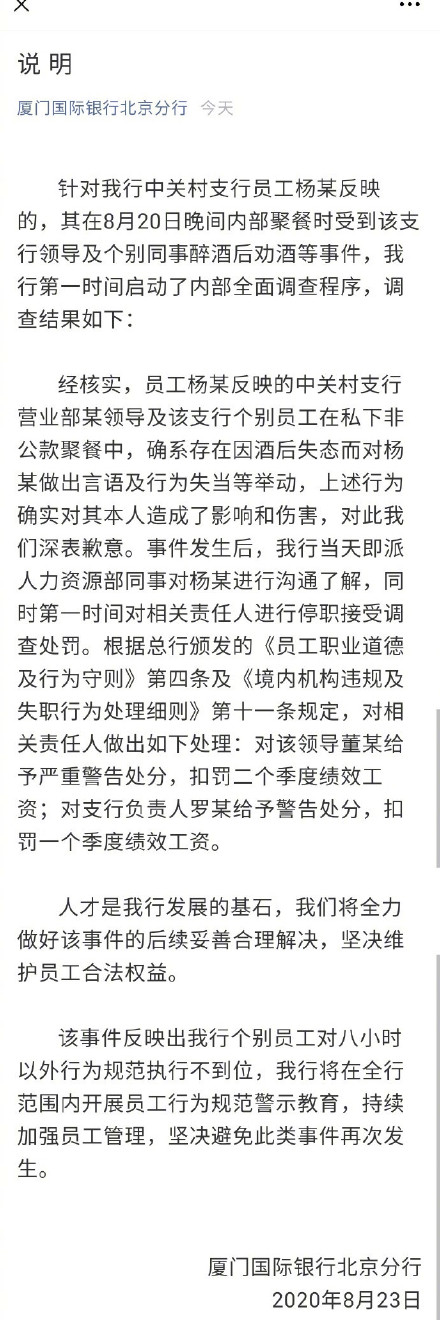

近日,厦门国际银行北京分行一名新员工不喝领导敬酒被打耳光一事引起热议。8月24日凌晨,厦门国际银行北京分行在官方微信公众号上回应称,确系该领导言语行为失当,已对相关人员采取严重警告处分和扣罚绩效工资等惩罚措施,相关负责人被停职接受调查。新京报贝壳财经记者8月24日上午致电厦门国际银行北京分行想做进一步了解,相关人士表示“以公告为准。”

记者注意到,厦门国际银行近年屡陷质疑。如陷入多起上市公司大股东贷“黑天鹅”事件,被质疑是否需要承担审查义务;近两年资产减值损失大增,净利润增速下行至个位数;筹备上市超十年无果,增资扩股过程中曾因价格偏高遭遇老股东“半路下车”;今年6月因违反征信信息查询规定等事由,厦门国际银行北分被罚347.5万,分行副行长等15人连带被罚。对此,贝壳财经记者8月24日向厦门国际银行总行发去采访提纲,一位相关人士称会按照行内新闻采访流程,组织相关部门回答,尽快反馈。

近两年资产减值损失大增

净利润增速下行至个位数

据厦门国际银行官网显示,厦门国际银行股份有限公司成立于1985年8月31日,总部位于厦门。于2013年从有限责任公司整体变更为股份有限公司,从中外合资银行改制为中资商业银行。

截至2019年末,该行总资产规模为9155亿元,较上年末增长13.57%;全年累计实现净利润63.15亿元,较上年末增长8.43%;客户存款余额为6347亿元, 较上年末增长18.16%;年末不良贷款率为 0.71%,资产质量较2018年进一步优化,不良贷款率连续14年低于1%。

但2019年不良率相对稳定的背后,有资产减值损失大幅增加的动因。2019年,厦门国际银行资产减值损失51.07亿元,同比增加81.73%,也占据了当年营业支出的一半。2018年,该行资产减值损失为28.1亿元,就同比大增146.49%。

这也拖累了该行净利润增长。2018年、2019年,厦门国际银行净利润同比增速分别为7.85%、8.43%,而在2017年,该行净利润同比增速还达到27.78%。

进一步探因资产减值损失增加,与该行近年来信贷规模高速扩张不无关系。2010年至2019年的十年间,该行发放贷款和垫款同比增速始终保持在高位,分别为54.75%、21.23%、24.56%、23.1%、36.78%、37.91%、39.38%、33.13%、26.27%、29.72%。截至2019年末发放贷款和垫款为4668.14亿元。

陷多起上市公司大股东贷“黑天鹅”事件

被质疑是否需要承担审查义务

围绕厦门国际银行放贷的还有不少争议事件。

新京报贝壳财经今年7月曾报道,昔日“白马”股上市公司康得新披露的两份文件显示,康得新被大股东康得集团掏空的痕迹明显,而违规担保则成为一项重要的手段。其中,大股东康得集团以康得新15亿募集资金存款向厦门国际银行作违规担保一事颇受关注,目前,由于康得集团未对贷款进行偿还,康得新15亿募集资金存款已被厦门国际银行冻结。

经梳理发现,“大股东”贷近年来爆雷频频,而厦门国际银行的身影则多次出现在该类事件中,包括上市公司华仪电气、摩登大道和康尼机电等,前两家上市公司均因此而被“ST”。

一系列大股东违规担保,银行身影频现,其在该类业务中需要承担何种审查义务?广东环宇京茂律师事务所谢良律师对新京报记者表示,一般来说,银行具有形式审查的义务,如果贷款人大股东将上市公司或上市公司子公司的章程、有关担保的股东会决议或董事会决议等文件提交给银行做形式审查后,银行一般不会有太大的法律责任。

谢良同时指出,如果最后发现大股东违规担保,并非上市公司的真实意思,就要看银行是否尽了形式审查义务,如果尽了形式审查义务,则担保合同很大可能会有效。反之,如果银行未尽形式审查义务或明知有关担保的股东会决议或董事会决议违法,则可能导致担保合同无效,银行也可能权益受损。不过,这种情况银行也不一定对上市公司及其股东承担法律责任。

还有人士质疑,厦门国际银行在多起类似事件中扮演的角色惊人相似:为“高危”贷款对象提供贷款,同时用上市公司存款作为质押物;一旦贷款对象有风吹草动,厦门国际银行立马就将上市公司的存款强制划走。

筹备十年上市梦难圆

遭遇老股东“半路下车”

厦门国际银行2013年从中外合资银行改制为中资商业银行,是为上市铺路,不过从2007年提出这一计划至今,该行仍站在A股门外,而同期的多家银行已实现上市梦。

厦门国际银行曾于2007年提出上市计划,邀请高盛高华、中国国金以及中信证券和海通证券对其进行上市辅导,计划募集资金40亿至50亿元。然而,受制于合资银行的身份,厦门国际银行不得不先完成股改再筹备上市。2013年,厦门国际银行完成改制,获得城商行牌照。

但之后的上市路仍然坎坷。2016年,想通过增资扩股并力争两年时间实现IPO的厦门国际银行,遭遇老股东“半路下车”。由于该行增发价格涨至4.8元/股,原本决定斥资认购股份的该行老股东福建发展高速公路股份有限公司(下称“福建高速”)突然决定放弃本轮增发。

同年,厦门国际银行引进刚泰集团有限公司、南海能兴(控股)集团有限公司等24家新股东,向连同部分原有股东在内的共42家投资者增发合计20亿股股份,总股本增加到83.86亿股,注册资本增加到83.86亿元,股东数增加到140家。

截至2019年末,该行注册资本仍保持在83.86亿元。第一大股东为福建省福投投资有限责任公司,持股13.28%。闽信集团、工商银行、福建投资企业集团公司等分列第二至四股东,持股比例均不超10%。福建高速为第七大股东,持股比例3.17%。

厦门国际银行曾被给予厚望。公开资料显示,该行有意被打造为“第二个兴业银行”,此外,当地地方媒体2017年时发文称,厦门3家银行有望在A股聚首,包括厦门国际银行、厦门农商银行和厦门银行。

不过时至今日,厦门银行IPO已于今年8月初顺利过关,厦门农商行也在等候证监会的发审结果,厦门国际银行上市进度落后,更远落后于2017年以来先后上市的江苏银行、贵阳银行、成都银行等地方银行。

资本是中小银行快速发展业务的重要支撑,虽增资扩股可以一定程度上补充资本,但更能“补血”的方式还是IPO。财报显示,厦门国际银行2019年末资本充足率为12.26%,较2018年下滑0.51个百分点;一级资本充足率9.41%,核心一级资本充足率9.04%,均比2018年上升0.18个百分点。

这一水平仍低于已上市地方行和A股候场地方行。Wind数据显示,A股上市城商行和农商行,2017—2019年平均资本充足率分别为13.47%、13.91%和14.22%,排队银行平均资本充足率分别为13.87%、14.66%和14.76%。

北京分行6月曾收超300万罚单

分行副行长等15人连带被罚

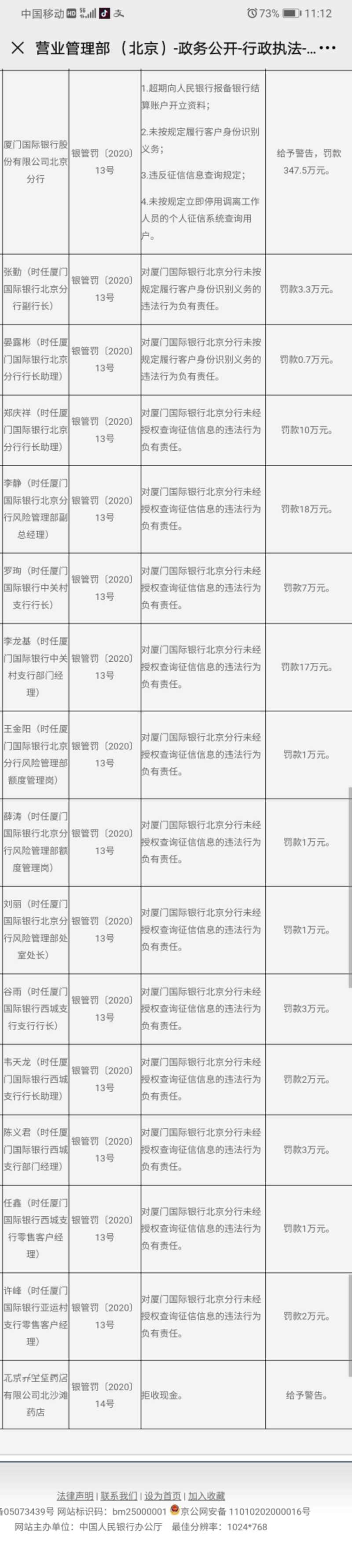

此次被爆出新员工不喝敬酒被打耳光的厦门国际银行北京分行,今年6月曾领到百万级罚单,15人连带被罚。

据央行营管部6月24日发布的行政处罚信息公示,厦门国际银行北京分行因超期向人民银行报备银行结算账户开立资料、未按规定履行客户身份识别义务、违反征信信息查询规定、未按规定立即停用调离工作人员的个人征信系统查询用户等四项违法违规事由被给予警告,并罚款347.5万元。作出行政处罚决定的日期是今年6月18日。

15人连带被罚,职务涉及支行零售客户经理、支行行长、北京分行行长助理、北京分行副行长等,罚款金额从0.7万元到18万元不等。

其中,时任厦门国际银行北京分行副行长的张勤,因对厦门国际银行北京分行未按规定履行客户身份识别义务的违法行为负有责任,罚款3.3万元;时任厦门国际银行北京分行行长助理的郑庆祥,因对厦门国际银行北京分行未经授权查询征信信息的违法行为负有责任,被罚款10万元;时任厦门国际银行北京分行风险管理部副总经理的李静,因对厦门国际银行北京分行未经授权查询征信信息的违法行为负有责任,被罚款18万元。

新京报贝壳财经记者 程维妙 肖玮 编辑 徐超 校对 陈荻雁