作为富力地产联席董事长张力之子、新京城四少之一,张量身上有很多来自父辈的光环与标签,但是就像自立门户的王思聪一样,张量也在富力地产之外开辟出了一条属于自己的发展路径,业务范围涉及地产、娱乐、矿业、科技、投资等,更有三家上市公司。如今,随着旗下公司实地地产披露招股书,张量的资本版图有望再添一员。

不过,根据招股书,实地地产的经营数据并不好看,虽然近三年收入复合增长率为46.6%,但是2019年净利率仅为9.1%。此外,实地地产仍面临着较高的负债率和短期偿债压力,且自身造血能力下降明显。

值得关注的是,在疫情之下,实地地产的销售业绩走出了一条“逆袭”之路。包括亿翰智库、克而瑞等机构数据显示,该公司3月份以来的销售增速远超同行,排名也从2019年的百名开外跃入TOP70。在地产行业深受疫情影响之际,实地地产逆势暴增的销售业绩不免引发外界议论。

疫情之下,5月销售增速达175.8%

实地地产成立于2006年,初创之时,仅在广东中山有一个建筑面积约为30.26万平方米的开发项目。此后多年实地地产较为低调,未有多少声音,直至2015年左右,实地地产加速发展,扩大规模,在广州拿下萝岗四宗宅地“一举成名”,并因为地产二代身份、智慧人居概念等,逐渐受到业内和舆论关注。

截至2020年3月31日,实地地产已经在14个省份或直辖市的25个城市共持有37个处于不同发展阶段的地产项目,总建筑面积约为1430万平方米。

对于近三年的销售规模,实地地产并未披露。根据亿翰智库统计数据显示,实地地产2019年全口径销售额为180.2亿元,位列第116名。克而瑞统计数据显示,实地地产2019年全口径销售额为119.6亿元,位列第153名,2017年-2018年分别为201.1亿元、275.19亿元。

2020年,受到新冠肺炎疫情影响,房企2月份销售额断崖式下跌,3、4月份逐渐恢复,目前疫情影响仍在持续。

纵观实地地产,则走出了一条“逆势”上涨之路。据亿翰智库统计数据显示,2020年1-5月份,实地地产全口径销售额为122.7亿元,位列第66名,同比增长62%;5月单月实现销售额29.4亿元,同比大涨175.8%。克而瑞统计数据也显示,该企业前5个月销售122.7亿元,位列第69名。

在实地地产官方网站上,一篇企业文章引用了克而瑞2020年一季度数据,该文章指出,“以科技赋能地产的实地集团一季度销售金额排名第58名,较去年同期排名大幅跃升70位。”

疫情之下,实地地产销售额大增、排名大幅提升,令人惊诧。纵观实地地产的土地结构,虽然扎根广州,但是过半土地储备分布在中西部地区,三四线城市占比超过4成,而市场复苏较快的大湾区和长三角,其储备并不占优势。数据显示,截至2020年3月31日,实地地产共计1016.93万平方米土地储备,其中大湾区占比18.5%,长三角2.3%,华北地区18.2%,华中以及西部地区50.7%,而华中以及西部地区土储分布在重庆、昆明以及遵义、荆门、安阳、周口、黄冈、襄阳等三四线城市。

过去几年,实地地产销售状况如何?疫情之下销售额逆势上涨的原因又是什么?新京报记者采访实地地产相关部门,对方并未给予回复。

去年净利率仅为9.1%,利息资本化比例近95%

随着港交所IPO窗口期越来越小,中小房企上市的条件越来越严苛,投资者是否买单考虑的不仅仅是规模增长,还有企业的经营质量。

招股书显示,实地地产2017年-2019年的营业收入分别为38.71亿元、63.72亿元、83.24亿元,复合年增长率达到46.6%。其中实地地产绝大部分收益来自物业销售,2017年-2019年来自物业销售的收益分别占实地地产总收益的93.6%、96.6%及98%。

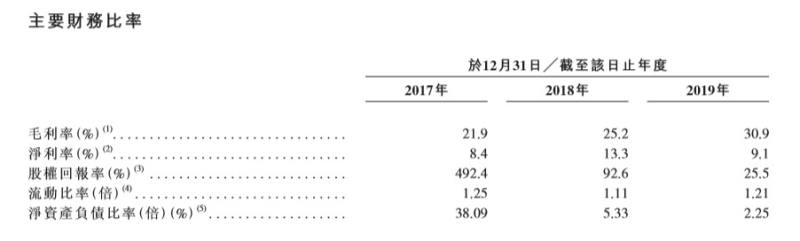

在盈利能力上,实地地产2017年-2019年的毛利润分别为8.5亿元、16.03亿元以及25.7亿元,毛利率分别为21.9%、25.2%以及30.9%,呈现持续上升趋势。但是近三年的净利率分别为8.4%、13.3%及9.1%,实地地产表示,业绩记录期间净利率波动主要是由于项目交付时间表所致。

(图片来源 招股书截图)

拆解实地地产的损益表,其在2019年“三费”中的销售及分销开支、行政开支明显增加,分别约为4.67亿元、5.63亿元,同比增加34.7%、47.8%。在财务成本方面,实地地产近三年的利息资本化比例居高不下。2017年-2019年,实地地产资本化利息占借款成本总额的比例分别约为91.8%、90.7%和94.7%。

利息资本化是会计学中的会计准则之一,是将借款利息支出确认为一项资产,但是这些利息并未消失,只是结算早晚的问题。如果当期报告中利息资本化比率过高,那么费用将后置到未来,当期利润变相增厚。

现金腰斩,短期偿债压力大

此次疫情严重考验房企的资金链,尤其是中小房企,这也是为什么上市窗口期越来越小但仍有很多房企提交招股书的原因之一,资金压力大,需要迫切打开融资通道。

纵观实地地产,高负债引人关注。根据招股书,虽然实地地产净资产负债率由截至2017年12月31日的3809%减至2018年12月31日的533%,但截至2019年12月31日仍为225%。

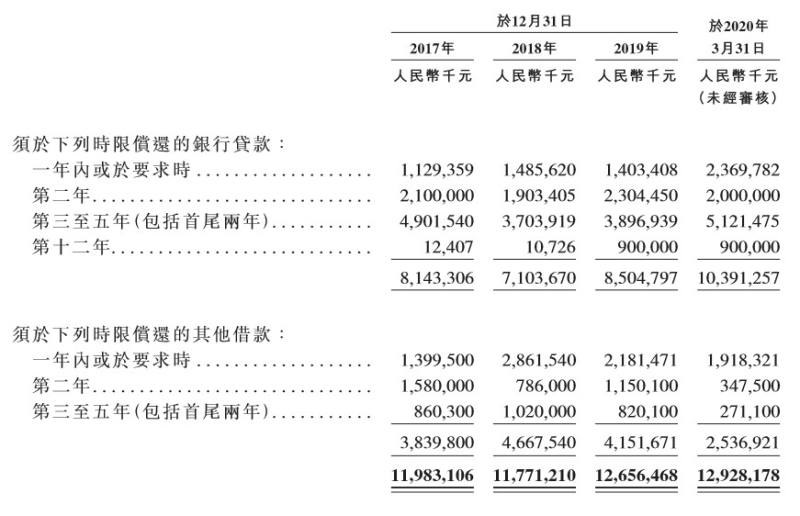

在短债方面,实地地产也存在偿债压力。截至2019年末,实地地产一年内到期的银行贷款及其他借款总额约为35.85亿元,但是在现金方面,截至2019年末,实地地产现金及现金等价物仅为20.39亿元,无法覆盖1年内到期负债,短期偿债风险较高。

(图片来源 招股书截图)

现金下降背后是实地地产自身造血能力下降、持续的投资支出以及融资能力下滑。招股书显示,2019年,实地地产经营活动现金流量净额从2017年的25.18亿元,下降至2018年的6.63亿元,再到2019年的2.23亿元;近三年,投资活动现金流量净额一直为负;在融资活动现金流量净额方面,由2017年的52.63亿元,下降至2018年的16.91亿元,再到2019年-4.36亿元。

这直接导致实地地产2019年年末现金及现金等价物较前一年同期的42.16亿元下降至20.39亿元,降幅达到51.6%。

实地地产的IPO,资本市场会买单吗?当下,中小房企面临的是日渐严苛的资本市场环境,多家中小房企港交所IPO,进程缓慢,且不少房企是二次递表。对于实地地产来说,上市之路并不容易。

新京报记者 段文平

编辑 武新 校对 李项玲 封面图来源 企业官网截图