项目要点:

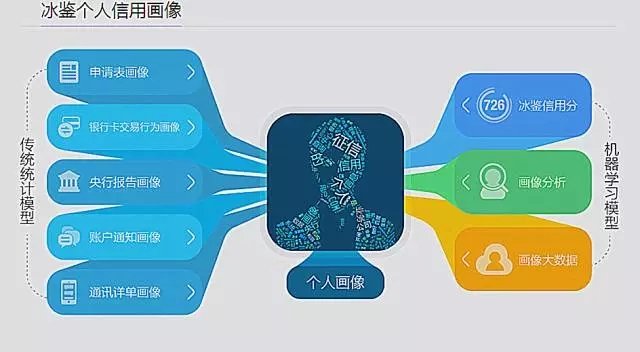

1、100年前,曾国藩写了一本识人相人的《冰鉴》,自此冰鉴也成了识人相人术的代名词。而今天,冰鉴科技则运用机器学习和大数据技术,对小微企业和个人提供独立透明第三方征信服务,可谓是现代版“识人相人术”。

2、互联网消费金融的发展,让个人征信市场取得前所未有的发展,已经成为互联网金融的基础设施。根据艾瑞分析,2017年,中国个人征信行业潜在市场规模为1969.9亿元,实际市场规模约为222.3亿元,可发展空间巨大。

3、相对于业内其他参与者,冰鉴的征信产品覆盖贷前的精准营销,反欺诈模型、授信模型、信审模型、风险定价模型以及贷后的监控模型、催收优化模型、客户留存等全产业链,帮助金融机构、P2P平台、小贷公司以及互联网金融企业降低坏账率的同时合理提高批准率,将客户的数据转化为切实的商业价值。其线上小额现金贷款解决方案突破传统强授权获得用户通话记录方式,仅需要用户的三要素(姓名、身份证号、手机号)就能做出精准判断。目前已与150多家合作伙伴,年内有望在行业率先实现盈利。

尽管看不见、摸不着,但你的信用数据的确能影响你的方方面面,只要你还打算从家里出门的话。

贷款需要征信,共享单车需要征信,乘坐飞机需要征信,入住酒店需要征信,出去旅游需要征信,甚至交个朋友都需要看看你的信用……

尽管征信市场规模并不是动辄万亿,甚至目前的规模仅有数百亿,但是几乎所有互联网巨头和众多创业者都看好这一领域,蓄势大显身手。冰鉴科技,就是其一。做征信,有哪些生意经?

创业契机:环境利好,美国博士携技术归国

在许多人眼里,2015年以前的顾凌云已经算得上成功人士:美国卡内基梅隆大学计算机硕士和博士,毕业后到华尔街加入半透明资本做算法工程师;两年后作为创始成员加入Zest Finance,三年里开发了六代模型,完成三轮共5400万美元融资;此后又成为Kabbage首席数据科学家。也正是在Kabbage,顾凌云深入地接触了征信领域。

2013年顾凌云认识了IDG资本合伙人并成为IDG驻场企业家(EIR),开始往返中美,在美国看机器学习相关的项目,在中国则看互联网金融项目。

顾凌云发现,中国金融环境正在发生惊人转变。首先,2008年以后,美国金融体系在收紧,而中国金融体系在去监管化。在一个希望有金融和高科技创新的领域,去监管化是个利好。

其次,16年的美国生活,让顾凌云对美国金融体系了如指掌。美国的金融市场覆盖广,初创公司想在商业模式为主导的金融领域取得革命性进展几乎不可能。但在中国,传统金融机构线下服务的人群或者解决方案都远远没有达到美国的水平,提升空间很大。此外,有赖于美国完善的征信体系,美国富国银行的小微企业贷款批准率超过了35%,而中国小微企业在银行借贷成功的批准率低于2%。他认定,征信在国内金融市场中必有一番大发展。

当然国内经济环境的改善也让顾凌云看到了另一片市场:以高科技为驱动的企业越来越多,国内的知识产权保护越来越好,这让高科技公司更有研发动力。而他自身的技术优势,恰恰适应这种环境。

2015年6月,经过两年的观察,顾凌云认为中国金融市场征信的发展氛围开始形成。于是他带着16年的技术从美国回到上海,创立冰鉴科技,先攻小微企业征信。因为小微企业对个人股东需要征信,所以业务范围后扩展至个人征信领域。

市场现状:征信的“第三方独立”没那么简单

顾凌云看到的个人征信领域,其实并不是顺风顺水的海域,而是一片沼泽地。

早在冰鉴创立之前的2015年初,国内已经有8家规模比较大的个人征信企业在央行开始试点个人征信牌照,期限6个月。彼时个人征信市场,已经被越来越多的互联网巨头和创业者看好。

6个月后,当大家高高兴兴准备拿牌照的时候,央行却发来一道“圣旨”:8家试点个人征信的企业无一达标,期限延期两年。两年后的今天,仍然路途艰难。

原因不外乎有3点:各家企业除了做征信业务,还涉及信贷、营销等业务,征信业务不独立;数据只是根据自己的商业版图获取,来源单一,“数据孤岛”现象严重;征信企业缺乏对个人数据隐私性保护,信息安全难控。

国内的征信市场,近80%都是数据的底层提供商,数据源的拥有者本身具寻租和变现的需求,因此数据提供商不能作为核心的征信机构。

数据的变现,产生了黑市。所谓黑市,即以非正常的价格交易不合法的数据,这些数据要么是一些隐私数据,要么是一些“掺水”数。如果将这些数据用于征信评估,无疑是大大降低信用度,而且对个人信息也不安全。

剩下的20%才属于征信领域。但因为征信投入大,短期盈利难,所以很多做个人征信的企业,同时做信贷业务,虽然开辟了新的盈利途径,但是造成了征信业务不独立,“自己既做运动员,又当裁判员”。

基于这一点,冰鉴科技创立之初就确立了一条原则:坚持做独立第三方,不碰触信贷业务。

为此,几轮融资后冰鉴的股东变得足够分散:目前股东数有10家之多,即使想要把征信业务偏向于哪一方,这么多的股东也没法儿做到统一,最终还是要不偏不倚。

目标规划:对标美国FICO,年内率先盈利

在商业模式上,冰鉴选择从企业征信切入,同时开展个人征信,为有信贷需求的金融机构出具借贷企业或个人的信用查询;同时也为金融机构提供风控咨询,帮助建立风控模型,从中获取盈利。

比如,当一个人到信贷机构借款时,需要出具个人信用报告。他就可以授权冰鉴对其进行信用分评估,通过搜索该用户金融平台的借贷信息(借贷记录、还款记录等)、金融数据(银行流水、个人消费等)、非金融数据(电商、出差、旅游、司法记录等)等多维度数据,将这些数据加入一个算法模型,进而得出其信用分。金融机构据此决定是否放款、放款额度等。

这有点类似于美国的FICO(美国个人消费信用评估公司,它开发出一种个人信用评级法已经得到社会广泛接受)。只不过美国信用市场更完善,FICO专注通过算法模型得出信用评分,不需要建立数据库;而冰鉴不仅要自己建立模型,出具信用评分,还要搜索数据,建立自己的数据系统。

在企业征信方面方法类似,通过企业的工商注册信息、涉诉信息、对外投资信息、舆情信息、财务信息、纳税信息、法人信息等多维度数据,用特定模型分析后可得出企业的信用评分和风控报告,帮助信贷机构决定对该企业的授信额度。

目前冰鉴科技征信产品覆盖从贷前的精准营销,反欺诈模型、授信模型、信审模型、风险定价模型以及贷后的监控模型、催收优化模型、客户留存等全产业链。服务的金融机构有四类:传统意义上的银行、P2P 平台、小贷公司以及互联网金融公司。

相对于传统的人工风控授信,这种基于大数据算法的“识人相人术”无疑更客观、更高效。平均而言,目前冰鉴已经做到将金融机构的风控能力提高30%-40%,而审批率则可以提高50%以上。这无疑为金融机构在保证存量的基础上,挖掘了另一块商业价值。

在具体应用场景中,冰鉴科技还推出了线上小额现金贷款解决方案、贷管家、投管家等多个标准化产品。与传统依赖强授权获得用户通话记录的方式相比,冰鉴的线上小额现金贷款解决方案基于机器学习算法,仅需要用户的三要素(姓名、身份证号、手机号),就能做出更精准的判断。

在信用分使用方式上,有3种模式:直接使用冰鉴的信用评分作为唯一决策数据;用冰鉴的信用评分与自己的判断依据相结合,得出决策依据;用冰鉴提供的变量数据与自己的算法模型结合,得出一个新的信用评分。

顾凌云说,目前已经有十多家城商行、农商行与冰鉴开展合作,此外还有一些P2P、小贷公司等也与冰鉴达成合作,“合作单位的数量已经超过150家”。

今年4月,冰鉴对外宣布完成一笔1.1亿元的A轮融资,从创立至此冰鉴已完成3轮融资,总额超过1.6亿元人民币。尽管业内许多人士对个人征信领域的盈利并不乐观,但刚刚过完2周岁生日的冰鉴已经逐渐走上盈利的道路。“我对今年的盈利比较乐观,我们今年已经开始与国有大银行对接,争取今年在五大行中树立一个标杆的合作伙伴。”顾凌云说。

在征信这片沼泽地里,冰鉴已经走出了一条自己的道路,然而在巨头环绕中,要走好这条路,还需要经历一些考验。