项目要点:

1、2015年国内票据市场承兑发生量22.4万亿元,累计贴现量达到102.1万亿元。此后票据市场趋于稳定。在互联网金融风起云涌之际,互联网票据市场却一直低调前进。票据市场,被称为互联网金融领域最后一个百万亿蓝海市场。

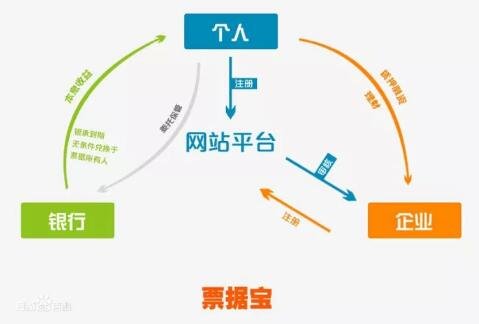

2、票据宝是一家票据理财服务平台。依托中国票据网,搭建起链接银行、企业票据与个人投资理财的通道。2016年成为业内第一家成交额突破百亿的平台。

3、未来票据宝将拓展供应链金融,成为解决中小企业融资难的一个重要方式。

2013年被称为互联网金融元年。那一年,第三方支付、网贷、众筹、门户金融理财等模式发生巨大改变。时至今日,这其中许多领域已经成为人们生活中的日常一部分,比如第三方支付、网贷、网络理财。然而有一个领域,规模达百万亿之巨,却仍然像深邃迷宫一样,让摩拳擦掌的创业者频频碰壁。

这个领域,就是互联网票据。

让躺在“保险柜”的票据动起来

讲票据,先要知道什么是票据。简单理解,欠条就是票据的一种。《票据法》定义是:以支付为目的的有价证券。

票据分为两种,银行承兑汇票,和商业承兑汇票。目前,我国市场上流通的大多是前者。

那什么是银行承兑汇票?打个比方,两家企业,公司A从公司B进了一批货,双方签订合同,因某种原因(比如需要对货物验收)约定半年后A付款。此时A便拿着采购合同委托银行,开一张或多张承兑汇票,半年后B持票到银行取款。

因此,银行承兑票据可以理解为,银行给企业开具的“白条”或“支票”。

对于B来说,如果他急需用钱,可以选择把票卖给另一家银行,或者中介。

当然,提前套现,就需要付出一定的代价,比如一张100万元的票据,可能B提前支取只能拿到95万元。

但大部分中小企业的票据,根本无法流通或激活,一直安静地躺在各家企业的保险柜中。

原因之一,便是中小企业的票据额度不一,期限不一,承兑行不一。票据宝创始人李华军把其定义成为“非标”产品。“非标”的票据并不是银行的服务重点。

李华军有十多年银行工作经验,曾任某上市银行支行行长,工作期间主要负责票据业务。他深知,银行的标准化作业更倾向于服务大型企业客户,中小企业的票据业务因为“非标”不仅服务成本高,而且贴现难度大,因此屡遭银行排斥。

躺在保险柜里的票据就成为中小企业的资金负担。

2005年,脱离银行体系的李华军开始建立国内第一家票据信息网站——中国票据网。网站主要为中小企业提供票据信息发布功能,躺在保险柜里的票据开始动起来。

9年后,平台已积累了近十万家注册企业。

互联网票据的破冰始于2013年。2013年11月到2014年7月,银企众盈、票据贷、票据宝、金银猫、宝票盈家等平台出现,其主要以票据服务理财方式切入。然而发展并不顺利,时至今日还没有出现一家独角兽企业。2016年6月,票据宝宣布在业内成交额首先突破100亿,成为国内票据市场的头部平台。

据市场数据测算,2015年中国票据产品链创造的利润可达2000亿以上,约占当年银行业整体利润的13%以上。互联网票据,开始成为“分食”银行利润的一头巨兽。

票据宝创始人、董事长兼CEO 李华军

商业模式:搭建票据与财富管理的通道

票据宝将中国票据网的票据信息发布延伸到票据交易环节。

我国的票据有三级市场,一级市场做签发和承兑;二级市场实现背书转让、直贴、转贴等交易;三级市场可经由央行申请再贴现。一个长长的票据产业链最终止于到期兑付。

票据宝做的,便是票据在二级市场的转让和贴现。其运营模式为:持票寻求融资的企业将票据交给平台及合作银行管理,同时申请票据融资,平台通过合作银行验证真伪并完成票据托管和质押的手续;平台为持票人提供票据融资产品发布渠道,并面向投资人募集资金。依托中国票据网积累的优质票据资产,票据宝有了天然的“靠山”。

说白了,票据宝搭建了一个连接票据与资金的通道,将原本需要到期从银行获得现金的票据权益转让给投资者,企业获得资金用于生产,投资者则赚取票据到期的利差。

在此过程中,票据宝则从为票据贴现服务中收取借款企业服务费,获得收益。

从形式上讲,这还是一种P2P方式。但是与普通的P2P模式不同,票据宝选择的票据是银行承兑汇票和商业承兑汇票。银行承兑汇票,即银行见票无条件承兑;而商业承兑汇票则主要是一些信誉佳、承兑能力强企业的承兑汇票。这些票据几乎不会出现无法兑付的坏账情况。所以票据理财一度被称为最稳健、安全的财富管理方式之一。

安全归安全,可一旦发生安全问题,规模动辄数十亿甚至上百亿。李华军称,这些票据大案的发生,源头在于票据发行环节出了问题,“萝卜章”的本质是银行管理出了问题,员工道德风险在各行各业中都是不可控的,同时这样的票据在进入二级市场后很难流通。

票据宝建立了被称为“两道关口,四种保护”的风控措施。

关口一在资产端,票据宝选择珠三角上市公司及中小型企业优质票据资产。票据宝与专业金融机构及银行进行合作,在平台面向投资人发布借款标的,为中小企业募集融资资金。

关口二在风控措施。这其中有四道保护工序:机器、人工、人民银行大额支付系统、合作银行复验,每道关口各司其职。目前票据宝已经上线华兴银行存管。

随着票据电子化,如今电子票据已经取代了纸质票据的统治地位。李华军称,目前票据宝的电子票据占平台所有票据资产的90%以上。而电子票据由央行电票系统出票,封闭式发行,理论上的造假难度比人民币造假还要高。

今年8月,票据宝携手法大大上线电子签章功能,实现线上签章,杜绝了伪造及篡改合同内容、交易过程缺少证据等问题。

李华军说,票据宝运行3年以来,没出现过一张假票,坏账率始终保持为0。

2016年6月,票据宝宣布在业内成交额首先突破100亿,成为国内票据市场的头部平台。2016年底,票据宝实现盈利,预计2017年盈利规模超过2000万元。

未来机会:切入供应链金融,助力中小企业融资

已经实现盈利的票据宝,正迎来票据行业的爆发期。时至今日,票据行业的创业公司、参与主体已经越来越多。

第一类是银行系。票据市场起于银行,自然银行也不会白白放过这片蓝海。目前已出现民生银行的民生易贷、招商银行的小企业e家、平安银行的小票通等票据平台。银行的背书能力较强,但其年化收益率是最低的。

第二类是互联网巨头。目前已有阿里的招财宝、京东的小银票、苏宁及新浪的微财富等平台出现。其方式是与票据中介合作,依靠巨头流量优势做渠道服务。

第三类是创业平台。除票据宝外,还有金银猫、银票网、票据客以及其他兼营票据的P2P平台等。他们的生存法则是从银行和巨头的夹缝中渗透,通过极度垂直不断取得市场地位。

尽管“蛋糕”已经被越来越多人盯上,但李华军并不担心,目前的票据市场开发甚至还不足1%,巨头未现,在如此大的市场中,创业平台还有很长的路要走。

于票据宝而言,则是深挖票据链条的价值。

方式便是切入供应链金融。以票据为载体依托核心企业与其上下游企业密切的生产经营关系,解决中小型企业没有足额抵押物、信息披露不透明、不对称等问题,缓解供应链中上下游企业融资难的困境,为整条实体经济产业链注入新的活力。

李华军称,以票据切入供应链有三点好处:一、降低实体企业融资成本;二、提高资金在实际流转中的效率;三、弥补“非标”型产品在授信过程中的不足。

目前来看,供应链金融业务收益要远远高于传统业务收益,众多商业银行新的利润增长点正逐渐被供应链金融取代,未来可期。票据宝未来要做的即是与各传统金融机构一起“抢滩”供应链金融,助力供应链中的产融结合,同时去服务那些传统金融机构无法普惠的“非标”企业。

记者 | 刘景丰

编辑 | 赵力