年利率仅4.6%,三年期贷款额6.26亿美元;潘石屹称,贷款将主要用于在北京、上海收购商业项目

新京报讯 (记者自曾晖)随着5月全国楼市成交回暖、市场预期转好,已持续一年的房企“融资难”坚冰似乎开始融化。商业地产开发商SOHO中国昨日宣布,已和香港12家银行完成一笔6.26亿美元(约合39.6亿元人民币)的三年期贷款协议。近日金融街控股、华润置地等多家大房企都公布了融资计划,掀起去年限购以来房企新一轮融资高潮。

“贷款将用于收购项目”

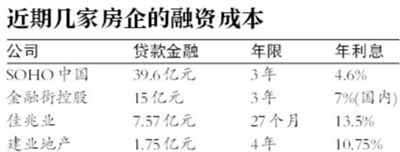

楼市回暖,境外资本市场首先对大型开发商伸出橄榄枝。“这笔三年期贷款的年利率约4.6%。”SOHO中国董事长潘石屹告诉记者,能成功获得该笔贷款显示出公司的财务稳健和良好信用,贷款将主要用于公司在北京、上海收购商业项目。

此前,陷入资金窘境的绿城等公司出售旗下项目,SOHO中国开始频频“抄底”,去年其在上海收购的项目金额就超过150亿元,包括40亿元收购外滩地王50%的权益。

昨日,潘石屹公布这一消息后,4.6%的年利率引起网友一片惊叹,许多人表示这么低的年利率“难以想象”。据北京一家民营开发商介绍,目前国内银行规定的一年期贷款利率为6.56%,由于开发贷款紧俏,实际贷款利率在10%左右,目前房地产信托的成本在15%左右;相比之下,香港等境外融资成本十分低。据悉,华润置地也在寻求一笔30亿港元的银团类贷款。

据SOHO中国副总裁闫岩介绍,银团借款无实质抵押,相当于企业信用贷款,看重开发商的负债率和偿债能力,此前仅有中海、华润等央企发行。据悉,SOHO数月前开始和工银澳门、汇丰、渣打、恒生、永隆等12家银行各自展开谈判。

境外融资成“解渴”途径

据了解,此前已有雅居乐、碧桂园、中海、龙湖、新世界发展、越秀地产、建业地产等多家在香港上市的房企凭借境外融资平台融资。

闫岩表示,国家对“境外热钱”流入监控仍较严,香港融资后大多只能选择将资金留在国外,进行新债还旧债、股票分红、境外产权的资产交割等事宜,较难进入国内。但潘石屹告诉记者,整体银根的放松将惠及房地产业的资金链。

值得一提的是,北京西城区国资委旗下的金融街控股也于6月2日宣布,向其关联公司北京金融街资本运营中心以“委托贷款”的形式,贷款15亿元,年息为7%。

不过有业内人士指出,目前针对开发商的银根明显松动现象还未出现,国有或大型房企在获得银行贷款上虽有巨大优势,而中小房企融资环境仍然艰难。

■ 观点

中小房企将逐渐退出行业

“整体上对房企的贷款限制还很严格,不要说银行贷款,中小开发商发信托都很难获批。”中国房产信息集团联席执行总裁丁祖昱告诉本报记者,在整体银根放松的大背景下,近期开发商的融资成本确实相比去年底出现了一定下降,但针对房地产的信贷额度仍较紧,资金必定会优先流向有资源的企业,如金融街三年期贷款年利率仅7%,十分罕见。他表示,中小房企融资十分困难,目前仍以销售回款和自有资金为主。丁祖昱更预测道:“无论从资金、土地、规模上中小房企都毫无优势可言,未来势必会逐渐退出房地产行业”。(自增晖)

■ 背景

中小房企负债高融资难

5月25日,标准普尔称,大多数中国开发商的短期债务已达历史高位。其中绿城中国、沿海家园、合生创展、上置集团、宝龙地产、恒盛地产及盛高置地等7家地产股被着重点名,认为其“将面临大量海外债务和信托贷款到期,加上销售执行较差,流动性表现疲弱,再融资风险将更大”。

标普所研究的30家房企未来12个月的到期债务同比增长57%。“在这些到期债务中,42%是境内外债务和信托贷款。截至今年年初,信托贷款共有500亿元,且到期日期非常集中。”标普副董事陆枫表示,一旦信托集中到期而其他融资渠道又被堵塞,将会出现一批房企倒闭。