“要做大宗商品交易的阿里巴巴”,不到两年股价涨超16倍;旗下钢铁电商平台交易量被指注水

在国内钢铁工业陷入严冬之际,主营线上钢市信息和钢材交易的上海钢联,在过去一年多的时间里实现了股价十几倍的暴涨。

2011年登陆创业板的这家公司,此前主营业务是钢铁行业的咨询信息服务。在传统钢贸业企业纷纷倒塌的时候,该公司开始向后端的线上交易、金融等板块延伸,意在打造垂直于钢铁全产业链条的电商生态系统。

被贴上互联网、金融、电商标签的上海钢联,迅速成为资本市场的宠儿。从2013年的5月到2015年的3月,股价从8元左右飙升至143元左右,涨超16倍。□新京报记者 刘溪若 北京报道

不到两年成为“大牛股”

在上市之前,上海钢联的前身是国内知名的“我的钢铁网”。2000年初,这家线上钢铁行业资讯网站正式上线,由于长三角地区是国内钢贸业务的重镇,驻扎上海的我的钢铁网快速开始聚集钢铁行业的用户。

到了2009年的12月,我的钢铁网营收首次过亿,公司也开始由提供信息服务向后端的交易平台逐渐过渡,为钢企和贸易商提供代理销售,并赚取中间费用。2011年6月,该公司在深交所的创业板上市成功。

从K线图上看,上海钢联的股价真正开始拉涨的时间是在2013年的年中。当年5月17日,公司股价还位于8.36元的低位;但由此开始了一段疯狂的飙涨行情。

在此后的一年多时间里,公司股价先后经历了三轮暴涨行情。先是在2013年的年内,公司股价从8元附近迅速拉至70元之上,涨幅超过90%;2014年,在经历了上半年的盘整之后,公司股价回落至35元附近开始反弹,年末再度站上了70元的高位。

2015年伊始,上海钢联飙涨行情不减,公司股价从1月初的60元附近,急速拉涨至百元之上。今年3月25日,公司股价探高至143元,创下上市以来的新高;与之前的8元低位相比,涨超16倍。

由此,上海钢联也成为创业板乃至A股屈指可数的大牛股之一。

券商人士:前景难测但看好

“对于股价的理解,只能靠市场去判断,到底是不是泡沫,没有人有结论。我只是告诉大家我们在做什么,做到什么程度,我们将在未来不断地努力。” 2014年9月,谈及股价的暴涨,上海钢联董事长朱军红接受采访时说。

与此同时,他喊出了一个响亮的口号,要将上海钢联打造成为大宗商品交易市场的“阿里巴巴”。

按照朱军红的逻辑,公司此前以资讯为主营业务,未来将围绕钢铁、铁矿石等向大宗商品的电商转型。公司在2013年,依托旗下的子公司上海钢银推出钢银平台,为钢厂、流通企业和下游用户提供第三方线上服务,而依托钢银的平台,公司将搭建交易、支付、仓储、加工、物流及金融服务等覆盖整个钢铁工业的“闭环生态链”。

“钢铁行业的标准化程度高,但下游非常分散,打造交易链的闭环,将使得业务流水线的风险完全可控。”朱军红说。

在业内看来,披上了电商、互联网、金融等标签,才是上海钢联在二级市场备受热捧的最大原因。

“传统的钢贸商这两年加速衰退,钢铁电商是个新出来的东西,尽管前景难测,但是未来的趋势,市场自然会看好。”华东一家券商的钢铁行业研究员告诉新京报记者。

同时,该研究员表示,由于电商行业处于烧钱和投入的阶段,上海钢联的业绩表现不好,“没有多少盈利,公司前身咨询网站,也没有多少净资产,我们做估值都没有依据,资本市场只能看其所谓的电商平台的交易量。”

否认把线下交易放到线上冲业绩

该研究员所说的平台,指的是上海钢联旗下子公司上海钢银。实际上,从2013年下半年开始,上海钢银对外公布的平台交易量急速激增,直接引发了公司股价的第一轮大涨。

根据钢银平台网站显示,2013年11月5日,钢银平台成交量只有1118.24吨;2014年7月17日,其成交量已高达6.75万吨。随后成交量数据节节攀升,去年10月13日,成交量上升至7.39万吨,10月21日成交量更是报收于11.81万吨。也就是说,从2013年11月至2014年10月份,一年期内,钢银平台日成交量涨幅高达106倍。

交易量暴增引发了二级市场的疯狂追捧,但同时也引发了质疑。去年年中开始,上海钢银被接连爆出旗下交易员通过走单、控制大客户、亏损等方式拉升平台销量来做高交易量,这也引发了资本市场的极大关注。

“这种方式一般就是电子平台作为通道,把已经完成线下的钢材交易放到线上,完全为了冲业绩。”山东一家国有钢厂的张姓经理告诉新京报记者。

张经理表示,对国内目前的钢材电子交易平台来说,处于抢占市场和用户的时期,交易量做水分是普遍现象。“上海钢联已经上市,对市值和股价要求比较高,交易量就是重要指标,出现这种情况有较大可能性。”

不过对于上述情况,公司还是予以否认。今年2月,上海钢联董秘胡晓纯曾公开表示,截至目前公司尚未发现上述提及的会员违规交易情况的存在,如公司发现违规将会立即进行查证,一经证实,将对相关交易会员、人员进行严肃处罚。

大股东相继减持,公司加速融资

股价表现风生水起,但上海钢联的真实业绩却不能令人满意。

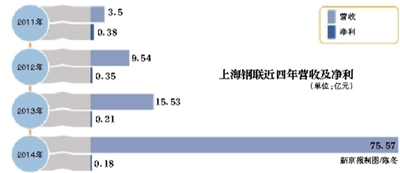

根据此前披露的年报,2014年公司实现营收75.57亿元,净利润为1877万;相比2013年营收15亿、净利2159万元,公司在去年营收翻了5倍的情况下,净利润却同比下滑13%,处于微利的态势。

对于净利下滑的原因,上海方面解释称,是因为去年公司加大了对大宗商品电子商务生态体系建设的投入,导致报告期内的各项费用出现较大幅度的上升。

从收入分配来看,公司在2014年的75亿元中有73亿来自线上钢材交易,只有1.9亿元来自信息服务。但可悲的是,钢材交易的毛利只有0.59%,73亿元录得的收益只有4000多万。

另一个关键的数据是,公司在2014年,经营性活动产生的现金流金额为负4.3亿元,去年同期这一数字为327万元。

“这并不稀奇,线上的钢铁平台目前并没有有效的盈利模式,都还处于大投入和烧钱的阶段。”前述证券研究员称。

在他看来,由于上海钢联目前正在加速布局钢铁线上和线下的融合,这需要大量的资金投入,短期电商板块又难有盈利的点,“现金流出现负值以及业绩微利的局面恐怕会一直持续。”

为了加大对闭环电商生态的布局,资金面趋紧的上海钢联开始了各种融资计划。去年6月份,上市满3年后,迎来解禁的上海钢联的第一、二大股东迅速宣布减持股份。

其中,第一大股东兴业投资减持公司股份1151.8万股,获资金4.76亿元左右。公司第二大股东、董事长、总经理朱军红减持248.6万股,获资金约0.97亿元。对于减持的目的,公司方面则表示股东募集资金将投入到公司钢铁电商生态圈里。

同年9月,公司又出具了一份定增预案。拟向5个投资对象发行不超过2500万股份,募集6亿资金,用于加码电子商务投资和偿还贷款。

12月,公司一、二股东的减持计划再度抛出。公司对外公告,在未来半年,兴业投资计划减持约842.59万股股份;同期,朱军红计划减持242.42万股。对减持所得的资金,两位股东均给出了诱人的承诺。兴业投资表示,将筹得资金的6成投入到钢银平台,其余4成用于物流仓储板块的建设;而朱军红则表示,全部资金会投入到钢铁生态建设中。

如此承诺在二级市场上引发反响,大股东的减持并未导致上海钢联股价下跌,而是在新年之后公司股价开启了又一轮暴涨行情。

对于大股东的举动,外界的质疑声音不断。有投资者认为,在钢铁电商模式尚未成型的情况下,公司不断释放交易量的增长拉抬股价,最后大股东高位减持,更像是一场资本游戏。

“去年6月大股东减持的资金已经都投入到电商生态体系里,第二轮减持的情况还需要通过公司董事会的商议和决定,届时我们也会及时对外公告。”4月9日,上海钢联董秘办人士回应新京报记者。

“钢铁电商盈利模式尚未成型”

按照朱军红的构想,上海钢联所打造的电商模式基本可以概括为:信息资讯、线上交易和第三方支付服务、融资贷款等金融业务以及仓储和物流的服务,通过平台背后的各种增值服务来录得收益。

但坦白地说,这种全产业链的钢铁电商,在未来到底能否成型,还面临着诸多困难。

“说白了,钢铁电商其实要取代的是传统钢贸商的角色。”前述证券研究员表示。

显然,传统产业加上互联网的电商模式是大势所趋,但有一个极其重要的问题就是,在消费品里,价格不透明,层级越多,中间物流成本越高的地方,越容易去做电商,但钢铁不具备这个优势。

“大宗商品的核心竞争力就是价格,能把价格做低,降低流通成本是电商要解决的最关键问题。”该研究员解释,传统的钢贸商的交易成本在10%,钢铁电商现在全力在降到7%,但难度很大。

在他看来,因为大宗商品本身价格透明,相对层级也非常短,在供应、仓储、金融服务每一个环节下降一个百分点难度很大。同时,大宗商品的线上线下需要配套,线下铺陈需要巨量的资金。

该研究员表示,这不同于淘宝,消费品线下渠道搭建基本在尾端是不增加成本,但钢铁这种,在各个地区建设自己的仓储物流体系,一是成本太高,且难度非常大。“所以我觉得钢铁电商做起来会很难,大家现在还都是在一个摸索的状态中,未来怎样不确定。”

“实事求是地说,目前钢铁电商很难赚到钱。资讯平台更多靠的是其他的板块来盈利。”同样是钢铁线上平台的北京兰格钢铁网的一位管理层人士告诉新京报记者,对于钢铁电商,她认为未来行业会经过洗牌,有一到两家真正冒尖,“但短期内,就像打车软件,钢铁电商不盈利和烧钱的模式会一直持续下去。”

4月9日,上海钢联对外公布了一季报预告。公告称,今年一季度公司预计亏损1200万元到1500万元,与去年同期实现微利6.75万元相比,下滑17%到22%。