产能两年翻倍,资产负债率达66%远高于同业,“老家”福建不给力及新市场业绩低迷

5月27日,证监会网站上公布了福建傲农生物科技集团(以下简称“傲农”)的招股说明书。这家两年实现资产增长九成,产能翻倍的公司拟登陆上交所。

于2011年6月成立的傲农集团堪称饲料行业的黑马,不到5年的时间,公司已完成在全国31个省市的布局,获得“中国十大最受欢迎乳猪料品牌”等奖项。

“这正式开启了创建世界领先的农牧企业的宏伟征程”,在讲起公司5年前成立的经历时,傲农在官网上不无豪迈地说。

然而新京报记者发现,在迅速成长的背后,傲农的资金链却处于长期紧绷状态,并为此付出了巨额的融资成本;同时,在承受着资金压力而扩张的傲农业绩并不理想,旗下子公司亏损面超一半,甚至福建老家也“后院起火”,销售业绩开始下滑。

帮客户“背书”实现急速扩张

招股书显示,傲农为饲料行业公司,起步于福建,目前正快速向全国扩张,实控人吴有林现任公司董事长和总经理,其直接和间接持有公司共计64.88%的表决权。吴有林年纪不大,生于1978年,此前曾在饲料行业巨头大北农在福建的事业部任职。

官网信息显示,傲农创建于2011年6月,创建五年来,饲料板块已投产生产基地30个,在建及筹建基地10个,市场布局已覆及全国31个省、市、自治区,现有员工5000多人,获颁“中国生猪业风云榜最佳新锐企业”、“中国十大最受欢迎乳猪料品牌”等奖项。

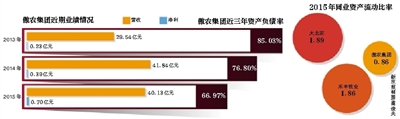

相比于截至2013年底7.1亿元的总资产,傲农截至去年底资产增长了九成,升到13.5亿元。相比于2013年76.8万吨的饲料产能,傲农2015年攀升到168万吨,两年间产能翻了一倍多。

那么,成立不久的傲农是如何实现快速成长的呢?

傲农应收账款的迅速增长揭开了这一问题的部分谜底。招股书显示,2013-2015年,傲农应收账款账面价值分别为0.99亿元,1.6亿元和2.7亿元,占流动资产的比例分别约20%、29%和35%。

傲农表示,应收账款金额较大、占比较高的原因在于开发新的市场时候,采取积极的销售策略,为新客户提供适当的付款信用期等优惠条件来打开市场,在当地建立稳定客源。

不仅是放宽收款期限,为提高客户黏性,傲农还为客户提供融资支持服务,简单来说就是帮客户融资。

截至2015年底,傲农协助福建、江西两省区374家下游优质客户办理银行个人信用卡授信额度3335.4万元。此外,协助江西南昌、吉安20家下游客户办理银行个人贷款820万元,为上述贷款向银行提供保证金396万元。

在客户融资支持服务模式中,下游客户为向银行借款的主体,公司作为客户推荐方,承担了担保责任风险和部分保证金缴纳义务。傲农承认,如果部分客户延期偿还贷款或无法偿贷,可能会对公司的业绩和业务发展产生影响。

负债率超六成,四处寻“金主”

傲农为拉拢客户而在资金上大做文章,其付出的代价是迅速增长的应收账款、巨额的保证金和不确定的信用风险,这都加剧了公司的资金紧张局面。

事实上,由于处于扩张期,傲农目前还有大量在建工程,这也推高了傲农的负债。

截至2013年末,公司在建工程金额为1402万元,到2015年底达到6018万元,两年间增长了超过300%。相比于2013年的6.04亿元总负债额,到2015年底已经增至9.03亿元。

在高负债情况下仍然在资金上为客户“让利”,这样的发展模式导致公司流动性出现紧张,衡量偿债能力的指标——流动比率就处于行业较低水平。

新京报记者发现,相比于同行业上市公司流动比率1.50,傲农仅为0.86,更远远低于行业巨头——大北农(1.89)和禾丰牧业(1.86)。在合并口径下资产负债率指标上,同行业平均值为35.47%,而傲农高达66.97%。

在这种情况下,傲农不得不四处寻找金主进行融资。

首先是股权转让。新京报记者发现,2015年10月改制之前,傲农经历了六次股权转让和八次增资。相比于2011年的1000万元注册资本,到2015年3月时,傲农的注册资本增至1.21亿元。

2015年10月改制后,傲农在短短三个月之间又经历了三次增资,注册资本增至3亿元。其中,最引人关注的是2015年12月的增资,当时傲农引进了被称为“新三板四大PE巨头之一”的硅谷天堂,增资318万元,另一名股东九源长青增资424万元。

在引入硅谷天堂等财务投资者之后,傲农流动比率虽然仍然大幅低于行业均值,但一改2013-2014年的下跌趋势,在2015年提升至0.86。

傲农的另一招数是依靠旗下迅速建设的固定资产向银行借款。

截至2013年末,傲农短期借款余额为5750万元,而到了2015年底,这一数字攀升至2.08亿元,两年间翻了近四倍。傲农表示,2014年以来在各生产基地的固定资产迅速增长,通过银行等金融机构获得融资的能力大幅增强,各银行给予的授信额度也不断提高。

高负债情况下迅速扩张,再依靠这些新建固定资产进行贷款,这种模式必然导致利息等融资成本不断提高。

新京报记者注意到,公司2013年的利息支出仅为439.13万元,2015年翻了三倍,达到1489.51万元,导致公司的财务费用从2013年的493万元快速增长到2015年的1912万元。

56家控股子公司31家亏损

然而,颇为尴尬的是,在顶着资金压力在全国四处扩张的时候,傲农的“老家”福建却出现了业绩滑坡。

新京报记者看到,相比于2014年17.8亿元的销售额,傲农2015年在福建市场仅取得了14.2亿元的销售成绩,同比下降约两成。

自从公司创建以来,福建一直是傲农最重要的收入来源,虽然公司一直在开拓外省市场,但直到2015年,福建市场的销量依然占到了公司总销售额的35.35%。

招股书显示,2013年,傲农前五大客户全部属于福建市场,每家客户平均为傲农贡献了超过1300万的销售额。到了2014年,仅有第四和第五大客户属于福建市场,每家客户为傲农贡献的销售额不足1300万。而到了2015年,除了未标明属地的客户“虎军”之外,福建客户已从前五大客户榜单中消失了。

不仅仅是“后院着火”,傲农在全国迅速扩张的公司也并未迅速实现造血。

在招股书中,傲农公布了在各地的56家控股子公司2015年业绩。新京报统计后发现,其中有31家处于亏损状态,亏损面超过了一半。

其中,亏损最严重的是哈尔滨傲农,去年亏损额为265.37万元;该公司净资产已经跌至负值,为-311.26万元,处于资不抵债中。

对此,公司表示,部分子公司出现一定亏损,主要原因是成立时间较短、尚在筹建期,经营尚未完全走上正轨。

然而,福建老家的“着火”和新市场没能迅速打开局面,已经导致傲农销量出现转折。

2013-2014年,傲农饲料产品销量从74.7万吨增至109万吨,而2015年仍原地踏步,销量仍为109万吨。

伴随着饲料主业的滑坡,公司整体营收也开始出现下滑。2014年,傲农营收41.8亿元,同比增加了超10亿元;但到了2015年,傲农营收萎缩到40.1亿元。

产能扩充,利用率大幅下滑

既然饲料卖不出去,新扩张的产能便只能闲置。

数据显示,2013-2015年,傲农产能翻了一倍多,但新京报记者发现,与此同期,傲农的饲料产量却增长缓慢,2013年为75.6万吨,2015年为109.2万吨,两年间增速仅为44.4%,与产能增速并不匹配。

产能迅速扩张与产量增长缓慢将导致产能利用率下滑。事实上,相比于2013年高达98.37%的产能利用率,去年傲农饲料的产能利用率大幅滑落到了64.99%。

在顶着资金链紧绷风险四处扩张产能的同时,傲农在市场上遭遇挫折,大批新建产能也处于闲置当中,其未来如何支撑起其资金链也将成为公司发展的一大考验。

不过,从目前披露的资料来看,傲农目前仍然志在扩张。本次IPO募集的资金将用于新建饲料生产项目,建成后饲料产能将再增长50%。

新京报记者上周致电傲农方面相关人士,对方表示不愿接受采访。

□新京报记者 赵毅波 北京报道