华晨汽车集团控股有限公司(以下简称“华晨集团”)的债务危机仍在持续。

8月17日14时,华晨中国股价报7.52港元,跌2.34%;金杯汽车股价报7.30元,跌0.82%。

8月15日,新京报贝壳财经记者获悉,华晨集团旗下多只债券接连发布公告调整交易方式。公告显示,债券仅在上海证券交易所固定收益证券综合电子平台上采取报价、询价和协议交易方式进行交易。此次调整交易方式的债券涉及19华汽01、18华汽01、18华汽02、18华汽03、17华汽01等。

此次调整前,8月12日,上述债券大跌。其中,19华汽01跌幅高达28.65%,盘中临时停牌,18华汽01、18华汽02、18华汽03的跌幅也均超过15%。

去年7月以来,华晨集团状况频频。集团所持子公司大量股权被冻结、被银行起诉申请冻结6亿元存款;业绩下滑、一季度本部资产负债率111.16%、现金流由正转负;今年6月,更有评级报告直指集团“存短期偿债压力”、“偿债压力较大”等问题。

据媒体报道,华晨集团债权银行债委会已经成立,由光大银行为主要牵头行,目前处于让各家债权行上报债权阶段。公司回应称,成立债委会主要是协调相关债权方不要抽贷、压贷、断贷,继续给予公司金融财务上面的支持,并非企业自身破产重整。华晨方面回应称,2021年3月之前,公司的刚性兑付“没有问题”。

7月17日收盘,华晨中国股价为7.72港元,收涨0.26%。

大量股权已冻结

被银行起诉冻结6亿

今年7月以来,华晨集团频陷股权冻结、高额诉讼漩涡。

记者自工商信息获悉,华晨集团所持有的沈阳金普产业发展有限公司两笔1.75亿元股权,在2020年7月7日分别被上海金融法院冻结,冻结期限均为2023年7月6日。

沈阳金普产业发展有限公司成立于2013年7月9日,注册资本3.5亿元,华晨集团持股比例为50%,其余两名股东为CLH (41) PTE. LTD.和苏州新建元产业发展有限公司,持股比例分别为25.5%、24.5%。

到了7月17日,华晨集团所持辽宁华晟汽车零部件有限公司的5000万元股权,被北京市第一中级人民法院冻结。

不仅如此,企查查显示,华晨集团持有广发银行股份有限公司的股权分别出现了四笔冻结,股权数额为1.749亿元、1.749亿元、1.49亿元、7405.6793万元,执行法院为上海金融法院,这四笔冻结均出现在今年7月28日-7月30日之间。

记者注意到,除了已经被冻结的股权外,华晨集团还涉及大额诉讼。

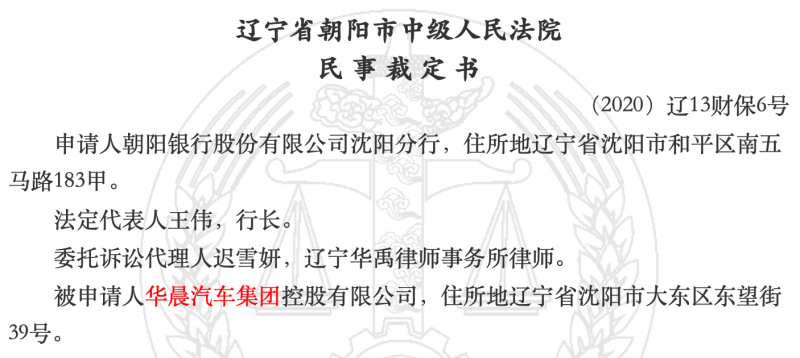

裁判文书网今年8月5日披露的辽宁省朝阳市中级人民法院民事裁定书显示,朝阳银行股份有限公司沈阳分行作为申请人,申请冻结华晨集团6亿财产。

上述银行称,今年4月16日,华晨集团与银行签署《最高额综合授信合同》,合同约定承兑汇票授信额度为24亿元,敞口度为80000万元,授信使用期间为2020年4月16日至2023年4月16日。签约当日,华晨集团将其持有的广发银行股份有限公司7405.67万股股权质押给了银行。

2020年7月22日起,华晨集团的账户保证金不能足额支付承兑汇票,造成了银行对华晨集团申请开具的承兑汇票进行了垫付1亿元。

该垫付事情发生后,华晨集团出现了约定中“如贵司出现承兑申请人资信状况恶化,清偿能力(包括或有负债)明显减弱,影响或可能影响本合同正常履行”的情形。银行要求将银行承兑汇票退回或将敞口部分提前还款。但时至今日,华晨集团仍未退回承兑汇票或敞口部分提前还款。

就此,银行申请对华晨集团采取保全措施。法院7月27日判决,冻结华晨集团账户存款6亿元或查封等额财产。

除了上述高额诉讼之外,华晨集团还被多家公司申请财产保全。

例如,裁判文书网今年8月14日披露的沈阳市大东区人民法院民事裁定书显示,申请人团圆网络科技(北京)有限公司申请对华晨集团进行财产保全。

法院7月30日裁定,冻结被申请人华晨集团银行存款481.4万元或查封其同等价值的财产。冻结银行存款的期限为1年;查封、扣押动产的期限为2年;查封不动产、冻结其他财产权利的期限为3年。

据介绍,起诉华晨集团的团圆网络科技(北京)有限公司即团车网,创立于2009年,是汽车团购门户网站,在全国30多个大中城市建立了站点。企查查介绍资料显示,团车网具有融资上市的打算。

8月14日,记者致电团圆网络科技(北京)有限公司,电话无法接通。

被指存短期偿债压力

现金流由正转负

今年6月24日,东方金诚国际信用评估有限公司出具华晨集团主体及相关债项2020年度跟踪评级报告,维持华晨集团主体信用等级为AAA,评级展望为稳定。

记者梳理东方金诚国际信用评估有限公司2019年6月21日出具的跟踪评级报告发现,此前多年,华晨集团业绩不断增长。

评级报告显示,2016年、2017年、2018年、2019年,华晨集团实现营业总收入分别为1140.37亿元、1263.70亿元、1529.68亿元、1811.30亿元,实现利润总额分别为91.21亿元、111.21亿元、140.43亿元、163.56亿元。

然而,在今年一季度,华晨集团业绩出现下滑。

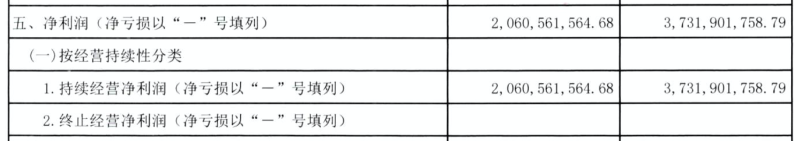

华晨集团最新披露的2020年一季报显示,集团当期实现营业收入303.67亿元,相比于去年同期424.07亿元有所下滑;实现净利润20.61亿元,相比于去年同期37.32亿元下滑。

如果从负债来看,评级报告显示,2019年度,华晨集团负债增长。评级报告显示,2019 年末,华晨集团负债总额同比增长 21.07%,负债构成以流动负债为主。

东方金诚对此称,2019年度,华晨集团全部债务规模仍较大,其中以短期有息债务为主。华晨集团2019年债务结构有一定改善,但短期债务规模依然很大。同期末,公司资产负债率为74.11%,同比增加4.18个百分点,依然处于较高水平。

到了2020年一季度,华晨集团负债出现下降。

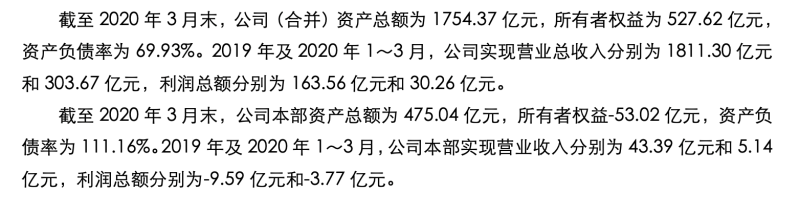

截至2020年一季度末,华晨集团负债总额为1226.75亿元,相比于2020年初时1447.81亿元,同比下滑约15.27%。从负债率来看,记者粗略计算,2020年一季度,华晨集团负债率约为69.93%,而年初时负债率约为74.11%。

评级报告显示,华晨集团负债总额下降主要是偿还一年内到期的债券及长期借款所致。

不过,评级报告也指出,截至2020年一季度,华晨集团本部资产总额为475.04亿元,资产负债率为111.16%。

“集团短期债务规模大,存在短期集中偿债压力”,评级报告表示,从期限结构看,截至2020年4月至12月末,华晨集团有息债务规模为432.67亿元,占全部有息债务的63.87%,集团短期债务规模大,存在短期集中偿债压力。

在授信方面,截至2019年末,华晨集团的银行授信总额为349.47亿元,比上一年度减少 25.82亿元,其中已使用授信额度313.51亿元,未使用授信额度35.96亿元。评级报告称,剩余授信额度相对较小,或对公司未来的业务经营及资金周转产生一定影响。

与此同时,评级报告指出,华晨集团本部流动比率和速动比率逐年上升。2019年末,公司本部流动比率和速动比率分别为77.01%和74.23%;经营现金流动负债比-2.55%。华晨集团债务规模较大,偿债压力较大。

2020年一季度,华晨集团的经营活动产生的现金流量净额为-160.39亿元,相比于去年同期的11.05亿元由正转负。

频频接触国资

出售华晨中国股权

作为我国汽车产业的主力军,华晨宝马背后的华晨集团历史可追溯至1949年。如今,华晨集团已建有6家整车生产企业,2家发动机生产企业和多家零部件生产企业,160余家全资、控股和参股公司,现有员工4.7万人,资产总额超过1900亿元。

华晨集团目前拥有4家上市公司,分别为华晨中国、申华控股、金杯汽车、新晨动力。华晨集团还有多只债券,包括19华汽01、18华汽01、18华汽02、18华汽03、17华汽01等。

诉讼傍身、业绩承压,华晨集团开始与政府、国企接触。

工商信息显示,华晨集团公司注册资本 8亿元,辽宁省国资委和辽宁省社会保障基金理事会分别持股 80.00%和 20.00%,实际控制人为辽宁省国资委。

评级报告显示,2019年12月及2020年1月,华晨集团分别与鞍山市人民政府和锦州市人民政府签署战略合作框架协议,未来将在产业园、汽车及零部件产业、新能源汽车产业、政府公务车采购、 金融、汽车零部件采购、职业教育办学等众多领域展开全方位深入合作。

今年5月27日,华晨中国公告,华晨集团为进一步拓展业务发展空间、打通上下游产业链和供应链,与辽宁省交通建设投资集团有限责任公司及其附属公司辽宁交通投资有限责任公司(以下简称“辽宁交投”)签订战略投资协议。根据协议,公司将以0.01美元/股出售2亿股华晨中国股权给辽宁交投,此次出售股权占华晨中国股本的3.96%。

7月14日,华晨中国再度公告,华晨集团与辽宁交投签署协议,公司将以0.01美元/股出售4亿股华晨中国股权,此次出售相当于公司发行股本总数约7.93%。

新京报贝壳财经记者 林子 编辑 徐超 校对 李项玲