自去年承接包商银行后,徽商银行(3698.HK)今年的“成绩单”变得分外受关注。据其近日发布的2020年年报,徽商银行归母净利方面近5年来首次出现同比负增长,同时其资本充足水平也呈现出下降趋势;其不良贷款余额在2020这一年,从上年同期的48亿元水平直线上升、破百亿“关口”。同时,至今年年中,关于这家资产总规模已达1.27万亿元的区域性股份制商业银行能否重启A股IPO计划,有望揭晓答案。

官网及评级报告信息显示,徽商银行总部位于安徽省合肥市,是全国首家由城市商业银行、城市信用社联合重组成立的区域性股份制商业银行。2005年12月28日,在安徽省政府主导下,按照“6+7”方案对省内城商行和城市信用社进行重组,即合并了安徽省内合肥、芜湖、马鞍山、安庆、淮北、蚌埠6家城市商业银行,及六安、淮南、铜陵、阜阳科技、阜阳鑫鹰、阜阳银河、阜阳金达等7家城市信用社。第二年时,即2006年1月1日徽商银行正式对外营业。

开业七年后,即2013年11月12日,徽商银行H股在香港联交所主板挂牌上市,并于2014年时就曾启动A股上市计划,此后数年一直怀揣“回A”梦想,踏上漫漫“回A”上市路。

2020年年报中,徽商银行披露了A股IPO相关进况。据悉,在2019年6月30日召开2018年度股东周年大会上,徽商银行曾审议并通过的“A股发行”议案,拟发行不超过15亿股的A股股份。但转过年来,即在2020年6月30日召开的2019年度股东周年大会上,徽商银行审议并通过了《延长本行A股发行方案有效期、延长授权董事会办理A股发行具体事宜有效期的议案》,将A股发行方案和授权议案的有效期自紧随原有效期届满后次日起延长12个月,即延长期限自2020年6月30日起至2021年6月29日止。

同时,徽商银行也向投资者提示风险,其“A股发行未必能够完成,股东及潜在投资者买卖本行股份时务请审慎行事。”

2020年年报及评级报告披露,截至2020年12月31日,徽商银行在岗员工约1.0688万人;除总行外,该行设有21家分行及481个对外营业机构(包括5家分行营业部和476家支行),654家自助服务区(点)。徽商银行拥有四家附属公司,即徽银金融租赁有限公司、徽银理财有限责任公司、无为徽银村镇银行有限责任公司和金寨徽银村镇银行有限责任公司,参股奇瑞徽银汽车金融股份有限公司、蒙商银行股份有限公司。

4月6日,记者就2020年年报中出现的变化联系徽商银行,但截至发稿前,徽商银行相关方面并没有就这些变化及其选择的解决应对之策,给予回应。同时,对于重启A股的上市计划,徽商银行亦保持缄默。

归母净利润近5年来首现同比负增长、不良双升创新高

记者结合2016年以来徽商银行年报数据对比发现,其全年业绩同比增幅方面,近5年来首现负数。

徽商银行3月26日发布的2020年年报显示,截至报告期末,徽商银行归属于本行股东净利润为95.70亿元,较上年同期的98.19亿元下降了2.49亿元;这也是自2016年以来,徽商银行首次出现归属于本行股东净利润同比增长,不仅跌落10%以上的增速水平、而且为负增长的情况。

与此同时,2020年徽商银行的总营收达到322.90亿元水平;但其同比增幅方面仅为3.63%,亦为自2016年以来该统计数据的最低水平。

而回顾2013年,徽商银行刚登陆港交所时,2013年、2014年两年该行连续净利润保持高速增长,增速分别为同比增长14.40%、 15.24%。

2020年4月14日,中诚信国际信用评级有限责任公司(下称“中诚信”),发布了《徽商银行股份有限公司2020年第一期金融债券信用评级报告》(简称“评级报告”)。

评级报告也对近几年来徽商银行的发展情况进行了披露。

据评级报告介绍,业务规模快速增长对徽商银行资本产生消耗。截至2018年末时,徽商银行核心一级资本充足率和资本充足率曾分别较年初下降0.11和0.54个百分点至8.37%和 11.65%。进入2019年后,徽商银行资本充足水平基本保持稳定,截至2019年6月末时,其核心一级资本充足率和资本充足率分别为8.44%和11.59%。

但是徽商银行资本充足水平“基本保持稳定”的这一势头未能在2020年得到延续。

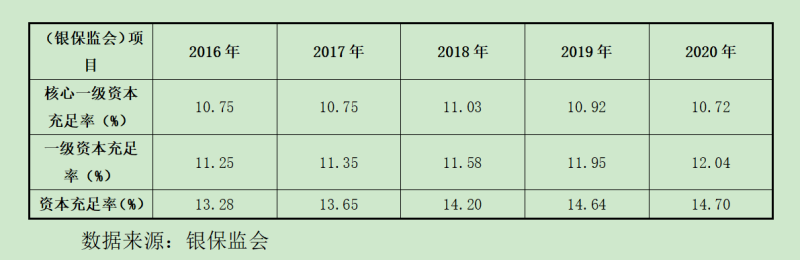

年报显示,截至2020年12月31日,徽商银行核心一级资本充足率为8.04%、一级资本充足率为9.89%,资本充足率为12.12%,均低于银保监会披露的全国商业银行同期平均水平。

事实上,不只2020年,徽商银行资本充足水平2016至2020年这几年也均低于全国同期平均水平。但是,就幅度而言,记者通过逐年数据分析注意到,2020年度徽商银行的核心一级资本充足率与资本充足率两项,距离同期全国商业银行平均水平的差距为2016年以来的最高点,分别较同期全国商业银行平均水平低2.68个百分点及2.58个百分点。

资产质量方面,2020年徽商银行的不良率与不良贷款余额均达到自2016年以来新高,同时不良贷款拨备覆盖率则较上年同期大幅下降。

徽商银行的不良率在2018年曾压降至1.04%并保持到2019年,但2020年时上升了0.94个百分点至1.98%,高于银保监会披露的同期全国商业银行平均水平0.14个百分点。

同时,徽商银行不良贷款余额也由上年同期的48.15亿元,直线上升、超过百亿“关口”;其不良贷款拨备覆盖率也下降至181.90%,为近5年来最低。

向包商银行收购承接的目标负债账面价值超600亿

在评级报告和官网信息中,记者也注意到,徽商银行近年来一直在推进其跨区域发展战略。而参与包商银行重组计划,无疑是徽商银行近年来最为重要的一次跨区域布局。

“我们把风险防控放在更加重要的位置,努力克服外部环境和承接原包商银行资产带来的不利影响。”回顾徽商银行这段经历,徽商银行执行董事、行长张仁付在2020年年报中如是说道。

去年4月30日,银保监会就包商银行接管组关于蒙商银行成立答记者问时曾介绍,自2019年5月24日包商银行被人民银行、银保监会依法接管以来,在2019年6月完成大额债权收购与转让后,同年7月-9月完成了清产核资,同年10月起接管领导小组启动了包商银行改革重组事宜。

为稳妥处置包商银行风险、最大限度保护客户和员工合法权益,按照市场化、法治化原则,国家金融监管部门决定由存款保险基金管理有限责任公司联合内蒙古自治区、包头市两级财政及部分区属企业,并引入建设银行、徽商银行等机构,发起设立蒙商银行,收购承接包商银行的相关业务、资产和负债。

基于上述总体原则,对于个人客户而言,包商银行北京分行、深圳分行、成都分行、宁波分行个人业务(包括存款业务,贷款业务,信用卡业务,代销国债、保险、基金、信托及其他资管产品业务等)均由徽商银行承接。值得关注的是,银保监会信息显示,对于对公客户而言,包商银行内蒙古自治区外各分支机构的对公存款业务、同业负债业务、中间业务(包括委托贷款业务及现金管理业务)等也均由徽商银行承接。

而另据2020年年报显示,本次重组徽商银行所承接的目标负债不包括包商银行四家分行开展的托管业务项下的负债和理财业务项下的负债。

在同一年,即2020年的11月23日,银保监会正式发布了关于包商银行破产的批复,原则同意包商银行进入破产程序。

据徽商银行2020年年报显示,关于业务合并,也就在这一天(即2020年11月23日),该行完成了向包商银行收购承接目标业务、目标资产、目标负债及目标人员的交易。

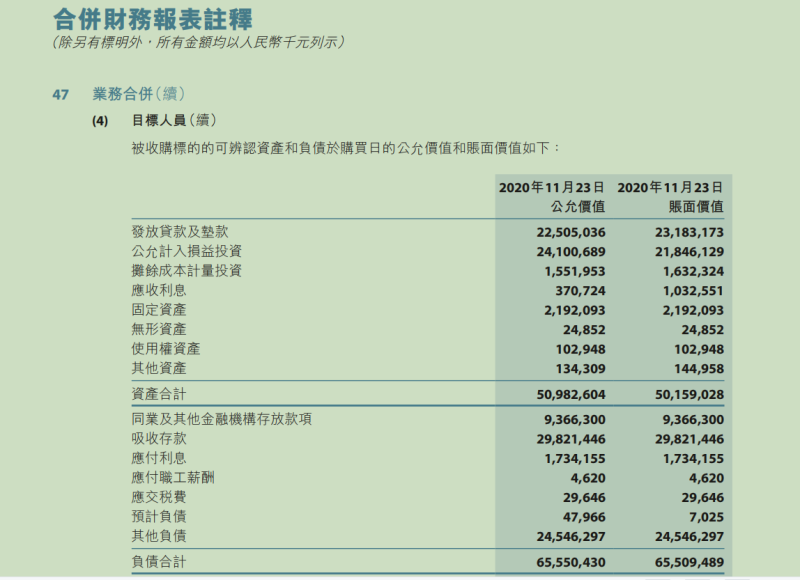

截至2020年11月23日,据徽商银行披露,被收购标的的可辨认资产的公允价值合计为509.83亿元(账面价值合计为501.59亿元);而负债的公允价值合计达到655.50亿元(账面价值合计为655.09亿元)。

“这一年,我们坚守底线、严格管理,在加强风险防控中实现稳健经营。做真做实资产质量,降旧控新双向发力,妥善处置化解承接资产风险,全行不良贷款率1.98%,拨备覆盖率181.9%,信用风险总体可控。”张仁付在致辞中这样总结。

新京报贝壳财经记者 黄鑫宇 编辑 陈莉 校对 柳宝庆