近日,“公募基金顶流”易方达基金经理张坤的调仓新动向引起广泛关注。根据上市公司公告可以看出,今年以来,张坤大幅减持了曾经的白酒重仓股——水井坊,加仓了酱油股中炬高新。由此也引发了市场对于白酒股跌落神坛的争议。

贝壳财经记者梳理发现,事实上,截至2020年末,贵州茅台、洋河股份、泸州老窖、五粮液以及山西汾酒5只白酒股依然是其重仓股,合计占据易方达中小盘资产净值的43.02%。如果白酒股从神坛跌落的话,某种程度上意味着,易方达中小盘超过4成的持仓要进行调整。

春节以来,权益类基金收益率表现不佳,一些热门基金甚至出现较大的负收益率。张坤操盘的易方达中小盘就表现为负的收益率。张坤的风格转换了吗?张坤在年报中对高收益率的持续性表示怀疑,称或许应降低对收益率的预期,并认为未来会有一批优质企业不断长大、成熟并且长寿,优质的股权资产在各大类资产中仍是具有吸引力的。

减持白酒加仓酱油股,张坤不爱白酒了吗?

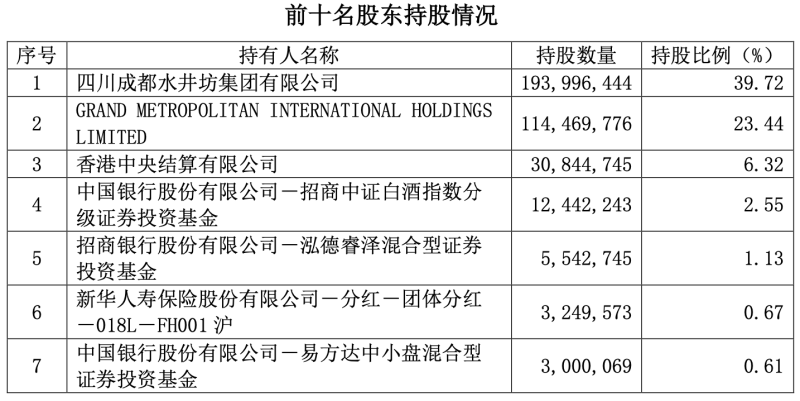

4月2日,水井坊宣布以集中竞价方式回购股票,同期也公布了前十名股东的持股情况,招商中证白酒指数、泓德睿泽混合、易方达中小盘、泓德战略转型以及泓德瑞兴三年期5只公募基金在列。

其中,易方达中小盘持股300万股左右,位列第七大股东。而易方达中小盘的操盘手正是公募基金顶流张坤。

据基金年报显示,截至2020年底,张坤操盘的易方达中小盘持有水井坊1400万股。也就是说,今年1季度,张坤对旗下股票进行了调仓,减持了1100万股水井坊。

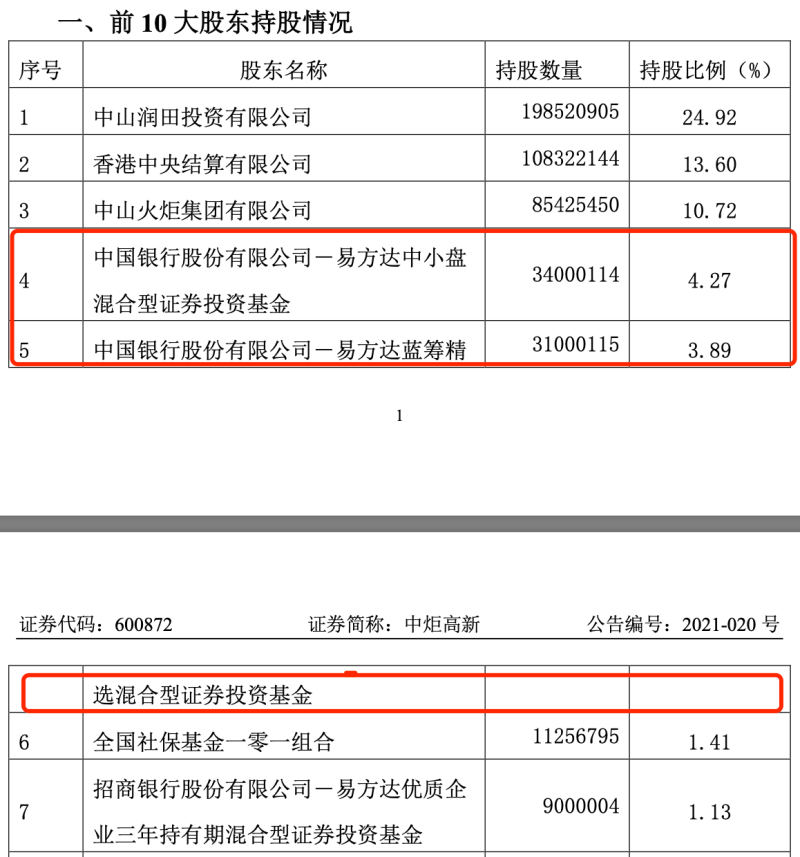

同样,中炬高新在宣布拟回购公司股份后,也于4月7日公布了现有前十名股东的持有情况。张坤所操盘的易方达中小盘、易方达蓝筹精选以及易方达优质企业三年持有期3只公募基金在列,合计持股7400万股,占总股份的9.29%。

而在2020年末,易方达中小盘持有1900万股中炬高新,位列第4大股东。也就是说,今年以来,张坤通过易方达中小盘、蓝筹精选以及易方达优质企业三年持有期三只公募基金合计增持了5500万股中炬高新。

值得注意的是,张坤关于这两只股票的调仓也引发了市场对白酒股跌落神坛的争议。

事实上,水井坊仅是易方达中小盘持有的89只股票中的一只。截至2020年末,贵州茅台、洋河股份、泸州老窖、五粮液以及山西汾酒5只白酒股依然是其重仓股,合计占据易方达中小盘资产净值的43.02%。

如果白酒股从神坛跌落的话,某种程度上意味着,张坤的易方达中小盘超过4成的持仓要进行调整。

中炬高新VS海天味业,时隔5年再次受到青睐

事实上,关于张坤买入中炬高新市场也有争议,并将其和“酱油中的茅台股”——海天味业进行比较。

据了解,中炬高新96%以上的收入来自调味品。2020 年,中炬高新实现营收 51.2 亿元,同比增长9.59%,实现归母净利润8.9亿元,同比增幅23.96%,位列调味品行业的第二梯队。

值得注意的是,加仓中炬高新并非张坤心血来潮。记者发现,早在2014年的易方达中小盘半年报,中炬高新就曾出现在持股名单中,并于2015年半年报中晋升为易方达中小盘十大重仓股之一。

不过随后张坤有所减持,在2016年半年报中,易方达中小盘持股名单中已经没有中炬高新的身影。如今,中炬高新再次获得张坤的青睐。

不过,多家机构却在减持中炬高新。今年以来,全国社保101组合、全国社保106组合分别减持中炬高新356.92万股、676.52万股。但自3月中旬中炬高新业绩公布以来,20余家券商发布了对中炬高新买入增持的评级。

从股价来看,去年以来中炬高新股价几经波折,自3月最低点一路上行至9月最高点,每股触及83.38元。进入2021年,其股价从年初每股74.71元下滑至目前约54元。中炬高新对应市值433亿元,市盈率49倍。

对比来看,今年以来海天味业股价也有所下滑,同时,关于海天味业“泡沫论”也是不断,现海天味业每股报价175.40元,对应市值5684亿元,市盈率89倍,远远高于中炬高新的市盈率。

易方达中小盘负收益率,张坤:应降低对收益率的预期

春节以来,权益类基金收益率表现不佳,一些热门基金甚至出现较大的负收益率。据Wind数据显示,今年张坤管理的易方达优质企业三年期、易方达蓝筹精选以及易方达中小盘3只偏股混合型基金均出现20%以上的回撤。

其中成立年限最久的易方达中小盘甚至表现为负的收益率,不过其年化收益率仍在20%以上。

据易方达中小盘基金年报显示,2020年该基金股票仓位基本稳定,并对结构进行了调整。行业方面,降低了家电等的配置,增加了食品饮料等的配置;个股方面,增加了业务模式有特色、长期逻辑清晰、估值水平合理的个股的投资比例。

值得注意的是,3月底张坤经历非议后首次现身并参与上市公司的调研,其调研对象国际医学引起广泛关注,彼时,该股股价曾一度涨停。由此也引发了市场对张坤持仓调整的讨论。

不过,张坤在年报中表示,近两年基金的业绩表现普遍比较亮眼,公募权益类基金的复合收益率远高于市场平均ROE水平,这样的趋势很难长期持续,因此,我们或许应该降低对收益率的预期。

在他看来,在投资上市公司时,如果信心是建立在股价上涨上,是很难赚到钱的,因为股价必然会有向下波动的时候。因此,在股价阶段性跑输市场时进行建仓,能够更加有效地拷问自己的内心:我是否相信这个公司的底层逻辑?是否对公司的长期逻辑充满信心?假如股市关闭、三年无法交易,我是否还有信心买入这个公司?或许,投资基金也有类似之处。

“由于从入行到成熟需要漫长的成长期,以及市场存在短期的随机性,我认为评价一个投资人至少需要10年的维度,才能平滑掉风格、周期、运气等方面的影响。”张坤表示。

张坤对中国经济和资本市场的长期前景保持乐观。“相信会有一批优质企业不断长大、成熟并且长寿,优质的股权资产在各大类资产中仍是具有吸引力的。虽然能力有限,我希望能够选出优质的企业,长期持有并分享企业的发展成果。”

新京报贝壳财经记者 胡萌 编辑 李薇佳 校对 刘越