新京报讯(记者 张秀兰)央视报道,北京拉索生物科技有限公司(以下简称拉索生物)日前完成中国首套高密度基因芯片研发,打破国外企业在这一领域长期垄断市场的局面。

在基因检测产业链中,处于上游的检测设备及基因芯片占据大头成本。近年来,包括华大智造、拉索生物等在内的企业相继在超高通量基因测序仪、基因芯片等基因检测产业链上游实现突破。业内人士认为,对于仍处于发展期的消费级基因检测市场来说,降低成本将成为打开市场的第一步。

消费级基因检测市场仍处于发展期

基因检测通常分为医疗级和消费级(DTC)两部分。所谓消费级基因检测,即区别于院内渠道,指通过广告、电商、线下店等可被消费者认知且直接购买的基因检测产品,国内主要集中在健康领域。

中国基因检测行业在2020年进入“爆发期”。亿欧智库发布的《中国基因检测行业研究报告》显示,2020年基因检测企业在一级市场中所获融资额为193亿美元,年增长率达到153%。继贝瑞基因与华大基因后,泛生子、燃石也相继登陆纳斯达克。《前瞻产业研究院》报告显示,在全球范围,基因测序市场规模增长最快的是亚洲市场,而中国市场是最大的增长引擎。

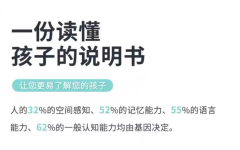

与整个行业的“爆发”相对应,消费级基因检测市场仍处于发展期。艾瑞咨询数据显示,2019年,中国消费级基因累计用户规模达220.7万。其中,一线及新一线城市渗透率约为1.1%,预计2022年,消费级基因检测累计用户规模将达到2070万。另据Credence Research的数据,消费基因检测市场在2016年至2022年会达到25.1%的年复合增长率。相较于美国用户8.1%(2019年)的渗透率还有很大差距。

除大众的认知度和接受度外,价格也是一个重要因素。拉索生物创始人、首席执行官李智认为,行业中还存在检测成本高、价格战效应明显的情况,基因芯片的成本平均在数百元,无法支撑起国内消费级市场的规模化增长。

业内人士表示,这与我国在该领域长期依赖进口导致的成本偏高关系密切。基因芯片处于基因检测产业链的上游,在基因检测产业链中,与基因芯片一同处于上游地位的,还有检测设备(测序仪)。有数据显示,全球范围内90%以上的测序数据为知名企业Illumina仪器产生。国内市场同样高度依赖进口,以上周刚刚登陆科创板的诺禾致源为例,其对Illumina测序仪的采购数量为39台,这一数字排在采购相关设备的首位,安诺优达、燃石医学等该领域国内头部企业也均为Illumina客户。

降低成本或将成为打开市场第一步

几近垄断的局面是造就基因检测领域上游成本占比略高的重要因素,李智算过这样一笔账:“基因检测的成本在美国是五六十美元,主要是支付给上游检测设备及基因芯片耗材的部分,产品卖100美元就可以挣四五十美元。国内的成本差不多也是这样,可能物流、人工会便宜一点,因为核心的东西是进口的,主要成本还在国外。”这也导致企业及终端产品的利润仍处于较低水平。

近年来,国内企业开始在产业链上游有所突破。拉索生物近日完成中国首套高密度基因芯片的研发,这套拥有自主知识产权高密度基因芯片的生产及全部的供应链环节均在国内完成,打破了国外企业的垄断。公开资料显示,上市公司金斯瑞生物科技、万孚生物均为拉索生物合作伙伴;作为华大集团旗下测序设备业务板块,华大智造已成为全球三家能自主研发并量产临床高通量基因测序仪的企业之一;齐碳科技去年推出我国首台纳米孔基因测序仪产品,预计在今年7月实现量产。

一位在基因检测领域从业近十年的业内人士表示,经历相对无序的发展后,国内基因检测市场正在走向规模化,尤其是新冠肺炎疫情发生后,基因检测作为一种有效的筛查和预防方法得到大规模应用,这也在一定程度上促进人们对基因检测的认知,“价格降低则有望成为市场崛起的关键因素。”

对于消费级基因检测,资本和学术界也一直存在其是否缺乏严肃临床价值及被过度解读的讨论。一位公立医院医生曾对新京报记者表示,数据库是决定检测是否靠谱的关键因素之一,部分项目的检测结果有一定的指导性,但也只是借鉴意义。李智认为,消费级基因检测可以在院内院外之间起到连接作用,个人基因检测结果未来可以有多个场景,包括远程诊断、基层医疗、个性化用药等,与院内场景的结合也可以是消费级基因检测长期的发展方向。

校对 刘军