基金清盘成为近期的热词。数据显示,目前年内已有88只公募基金进入清算,远超去年同期的31只,同比增长183.87%。和以往多为债券型基金清盘相比,年内权益类基金包含量化类基金清盘的数量明显增加。

清盘基金数量激增的原因何在?年内基金清盘为何呈现新变化?对于普通投资者来说,如何避开可能清盘的基金?

年内基金清盘数量远超去年,南方基金清盘9只

经历过2020年公募基金的火热,进入2021年,市场行情出现变动。贝壳财经记者发现,年内基金清盘数量明显增加。

Wind数据显示,截至5月19日,今年已有88只基金进入清算,远超去年同期的31只,同比增长183.87%。

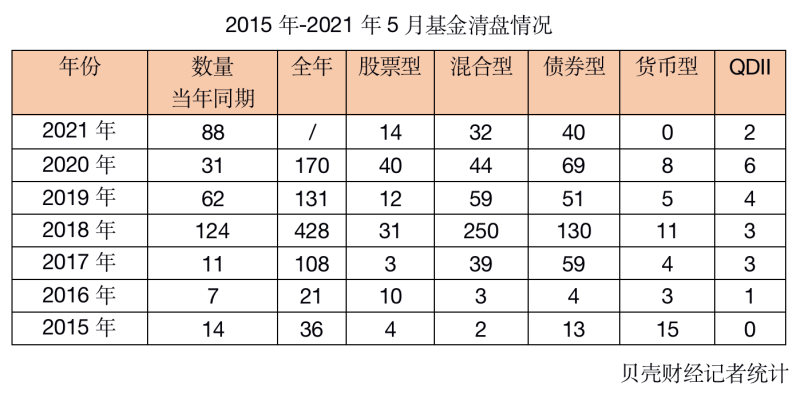

贝壳财经记者统计了2015年以来基金清盘的数据,和往年同期相比,今年进入清算的基金数量仅次于2018年。而2018年也是基金清盘的高峰,全年清盘基金达428只。

一位市场人士告诉贝壳财经记者,基金清盘有三个原因,一是发的多,清的多。2020年是基金发行大年,今年也已发行了600多只基金。在市场总规模增长有限的情况下,必然会有基金面临清盘的风险。

二是基金同质化较为严重,市场资金流向偏向于新产品,老产品规模自然面临清盘风险。

三是权益类基金多基于业绩变动,且有部分是发起式的,如果业绩不够好、不够突出,不满三年可能就会被清盘;而且有部分混合型也属于定开基金,到期后也面临清盘。此外,基金赚钱效应减弱,投资者赎回叠加净值缩水,也会导致部分基金产品规模触及清盘线。

从基金公司来看,88只清盘基金涉及41家基金公司,其中南方基金公司清盘基金最多达9只,但其清盘原因多为基金份额持有人大会决定终止。现有的7只公布清盘原因的基金中,仅南方国企改革A触发资产净值连续30个工作日低于1亿元的合同终止情形。

建信基金公司和招商基金公司紧随其后,各有5只,创金合信公司和中国人保资管公司各有4家进入清盘。此外,博时基金公司、富国基金公司、工银瑞信基金公司、广发基金公司、华夏基金公司、农银汇理基金公司、鹏华基金公司、嘉实基金公司、景顺长城基金公司、天弘基金公司均有产品进入清盘。

德邦基金董事总经理、首席市场分析师吴煊表示,今年清盘的小微基金不完全都来源于小基金公司,一些中大型基金公司的产品也面临这个问题。“当前市场购买基金,不是说你是大型基金公司,你的产品我都认可,不少投资者都会看基金的存续时间、过往的投资业绩,现在基金经理的投资能力等等。”

前海开源基金董事总经理、首席经济学家杨德龙也表示,春节之后,市场出现大跌,基金发行遇冷,老基金、特别是部分小微基金面临赎回风险,进而导致相关基金出现清盘。某种程度上也说明市场整体走势低迷,基金行业分化严重。

权益类基金清盘数量明显增加

小微基金难获渠道青睐,“大家更愿选明星基金”

2020年是公募基金发展的大年,以股票型和混合型为主的权益类基金市场火爆,同期权益类基金的清盘数量高达84只,仅次于2018年。债券型基金清盘数量为69只。

“从具体的类型来看,今年清盘的基金跟以往不太一样,以往清盘的多为发起式债券型基金,今年权益类基金的清盘数量在增加,而且相当一部分是过去的量化类产品。”吴煊向贝壳财经记者表示。

“基本上2020年下半年以来,不少清盘基金是权益类偏量化的。”吴煊指出,这种产品也属于小众群体,主要是靠机构进行配置,而且该类产品在第三方代销平台上的认可度较差,散户参与程度不高,一旦机构撤出或配置意愿降低之后,存续的散户是撑不起来的。

吴煊认为,基金清盘主要基于两大原因,一是基金业绩,主要跟过去业绩偏落后相关;二是缺乏稳定的销售渠道。

据其分析,银行作为基金代销的主要渠道,当前银行在选择基金方面也有月度或季度的安排,会根据基金未来的投研能力决定哪些基金可以入池代销。

从蚂蚁、天天基金等第三方互联网平台来看,这些小微基金也很难获得平台认可,进入它们的基金池也较难。

他还指出,相比大基金来说,市场代销小微基金的激励政策更有优势,过去券商是挽救小微基金的主力军,愿意冒一定风险选择小微基金,但是现在券商也跟银行选基金的风格靠近,对中小微基金关注得少了。

“过去有句话叫重赏之下必出勇夫,但是现在重赏之下,勇夫也找不着。现在大家都愿意选择头部的,有品牌号召力的基金,所谓的自带明星光环的基金经理。”吴煊坦言,“这种趋势仍会强化。”

投资者如何避开可能清盘的基金?

注意基金规模,2亿以内规模的基金不建议投

从清盘原因来看,基金资产净值低于合同约定规模或基金份额持有人数少于一定人数成为基金清盘的重要原因。此外,还包括经基金份额持有人大会表决通过,以及达到基金合同约定的其他清盘条件。

基于此,目前市场上仍有不少基金面临清盘的风险。吴煊表示,按照第一季度末的数据(AC份额合并),接近清盘风险的基金产品大概有2600个。

对于投资者来说,如何避开可能清盘的基金?

上述市场人士告诉贝壳财经记者,清盘本身对投资者不会造成损失,其带给投资者的不利主要是机会成本。

“很多基金公司说把收益交给时间,做时间的朋友,我觉得是一个误区。”吴煊表示,普通投资者也要去关注基金份额的变化,关注连续两个季度基金整个业绩的表现,关注拟购买的基金有没有出现大的净值波动等等。

吴煊表示,个人建议规模2个亿以内的基金不参与,因为2亿规模沦为小微基金的风险很大。“作为普通投资者来说,最好是参与至少在5亿~10个亿以上规模的基金,参与太大的几百亿的基金也没必要。”

杨德龙也表示,投基金需要关注基金规模,尽量投资规模稍大的基金。在他看来,基金规模太大,不容易做出业绩,业绩规模太小,容易触发5000万清盘红线,所以5亿-20亿之间可能是最佳的规模,最多放大到25亿-50亿左右。

新京报贝壳财经记者 胡萌 编辑 李薇佳 校对 薛京宁