母婴赛道又迎来一家企业上市。距离新三板摘牌1200余天后,孩子王转向A股上市终如愿。

不过,孩子王上市后股价如同坐上过山车。10月14日,孩子王创业板上市首日,报23.30元,涨幅303.81%,总市值253.50亿元。然而,上市首日开门红并未延续。10月15日,孩子王开盘即下跌,截至当日收盘,报20.03元/股,下跌14.03%,总市值217.9亿元,较第一天总市值蒸发近40亿元。10月18日,孩子王大幅低开,开盘继续下跌,最低至19.13元/股。随后快速拉升,最高拉升至20.94元/股,最高涨幅4.54%,随后回落。截至10时20分,报20.39元/股,涨幅1.80%,总市值221.8亿元。

根据招股书,在孩子王此次募资的用途中,包括3年建设300家数字化直营门店。但此次募集资金净额约5.56亿元,与原计划募资24.49亿元需求有较大差距。从自身情况看,2018年至2020年,孩子王出现坪效下降、店均收入下降,营收以及净利润增长趋缓等境况,300家拓店能否“靴子落地”存在不确定性。孩子王在其招股书中也提到,新建门店扩张面临一定风险,会导致规模效应出现递减。

与爱婴室、乐友、爱婴岛、丽家宝贝等的母婴零售企业相比,刚获资本加持的孩子王是不是意味着有望获得更大市场份额?香颂资本执行董事沈萌认为,母婴连锁竞争激烈,回报预期并不高,异化优势不够显著,因此未来成长性有限。“除了前期IPO的回报外,很难作为长期投资的标的。孩子王上市会在短期获得一定优势,但这种优势的可持续性不强。”

股价坐上过山车

孩子王今年10月14日在创业板上市,发行价为5.77元/股,总股本为10.88亿股,其中7413.6266万股股票自上市之日起开始上市交易。上市首日,孩子王开盘价21.00元/股,开盘后5分钟内最高涨至25.20元/股,最高涨幅336.74%。截至当日收盘,孩子王报23.30元,涨幅303.81%,总市值253.50亿元。

但上市首日的开门红并未延续。10月15日,孩子王开盘即大幅下跌,最低跌至20.01元/股,截至当日收盘,报20.03元/股,总市值217.9亿元,较第一天总市值蒸发近40亿元。

在孩子王创业板上市之前,A股仅有爱婴室一家母婴连锁企业。截至10月15日,爱婴室市值为31.41亿元,孩子王市值是其7倍左右。数据显示,2020年,孩子王净利润3.91亿元、营收83.55亿元,爱婴室净利润1.17亿元、营收为22.56亿元。营收、净利方面,孩子王约为爱婴室的4倍。

落差背后,是意味着资本市场对孩子王模式的认可,还是受新股影响的昙花一现?10月15日,香颂资本执行董事沈萌对新京报记者分析表示,出现这一情况,“首先是两者估值差存在板块上的不同,爱婴室所在的主板估值比率要比孩子王的创业板低。其次,爱婴室在上市之初也有过股价突破50元的高光时刻,因此目前孩子王与爱婴室之间的落差,是孩子王IPO行情导致,之后会逐渐回落至符合两者业绩与市场关系的区间。”

实际募资净额与计划有差距

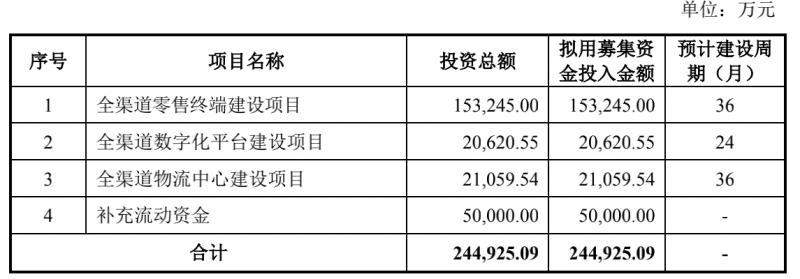

根据孩子王此前发布的招股书显示,本次募集资金计划投资于“全渠道零售终端建设项目”“全渠道数字化平台建设项目”“全渠道物流中心建设项目”和“补充流动资金”,项目投资总额为24.49亿元,拟利用募集资金投入24.49亿元。上市项目拟用募集资金投入金额分别为15.32亿元、2.06亿元、2.1亿元、5亿元。

图/孩子王招股书截图

孩子王发行价为5.77元/股,发行数量为108906667股。据此,此次募集资金净额约5.56亿元,这与上述提到的24.49亿元的募资需求有差距。孩子王在招股中提到,如果实际募集资金净额少于上述项目对募集资金的需求总额,在不改变拟投资项目的前提下,董事会可对上述项目的拟投入募集资金金额进行调整,不足部分由公司自行筹措资金解决。

截至2020年末,孩子王有直营门店434 家。在招股书的拟募资用途中,全渠道零售终端建设项目为投资金额最大的一项,约15.32亿元。根据该计划,未来3年利用本次募集资金在江苏、安徽、四川、广东、重庆等 22 个省(市)新建门店 300家。从开店速度上,2018年、2019年和2020年,实体门店净增加数量分别为45家、94家和82家。而未来3年,孩子王将按照平均每年100家门店的速度拓展,将是不小的挑战。

新京报记者了解到,一般而言,除了上市募集资金外,企业还可以通过债务融资方式获得所需资金。如果存在资金不能满足实际项目资金需求,可能会出现规划不能完全落地的情况。“募集资金用途中的部分规划也未见得是可以百分百落地,不排除同时调整投资规划。”沈萌表示。

店均收入及坪效下降、商品质量成风险点

公开资料显示,孩子王的店全部开设在10万平方米及以上的购物中心内,店均面积达3000平方米,最大店面积超7000平方米。值得注意的是,2018年至2020年,孩子王门店的店均收入分别为2414.92万元、2152.03万元和1732.81万元,坪效收入分别为7855.05元/平方米、7838.82元/平方米和6878.73元/平方米,门店店均收入和坪效均有所下滑。

对于下滑原因,孩子王表示既与疫情有关,同时也与新开门店从开业到实现盈利需要一定的市场培育期有关。对于拓店存在的风险,孩子王在招股书中也表示,公司门店的扩张会因为市场培育期的长短差异、前期资金投入、未来市场的不确定性等因素而面临一定风险,从而导致门店店均收入及坪效出现下滑,门店扩张的规模效应出现递减。

消费者对产品质量安全高度重视是母婴消费的突出特征。根据孩子王招股书披露的信息,自2018年至2020年报告期内,孩子王及其分子公司受到罚款以上行政处罚共计50项,其中37项处罚事由为“销售不合格商品”,包括2起超过10万元的处罚。

2018年3月6日,宁波市鄞州区市场监管局向宁波孩子王儿童用品有限公司出具《行政处罚决定书》,因宁波孩子王儿童用品有限公司销售的“童年时光”儿童营养液属于未经检验检疫进口的食品,违反相关规定对其罚处没收违法所得12939.88元,没收违法经营的相关产品,并罚款113864元;2019年3月21日,上海市杨浦区市场监督管理局向上海爱乐孩子王儿童用品有限公司出具《行政处罚决定书》,因上海孩子王在松江万达广场三楼孩子王儿童专柜销售的木质婴儿床的旁板和床头要求及使用说明两项项目不符合检测依据和相关规定,对其处以没收违法所得5617.52元,罚款105840.18元。

对于产品质量的问题,孩子王在最新发布的招股书中也提到,随着公司业务规模的不断扩大以及募投项目的建成达产,如果公司不能持续有效地执行相关质量控制制度和措施,造成公司销售的产品出现严重质量问题或由此引发的客户投诉,将给公司带来不必要的客户和订单流失,进而可能会对公司经营业绩造成不利影响。

大幅拓店能否有效引流是未知数

随着电商模式的不断发展,在行业竞争加剧风险、获客成本上升、母婴消费渠道多元化等背景下,孩子王也在不断探索母婴赛道新的玩法,包括以数字化、全渠道作为发展策略,采用“商品+服务+社交”的运营模式以及“育儿顾问”模式等,满足消费者多元化需求。

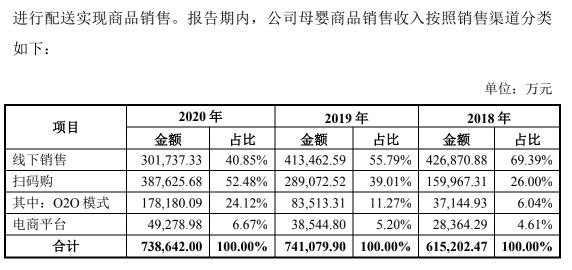

然而,值得注意的是,母婴商品作为孩子王的销售主力,线下销售额逐渐下降。2018年至2020年,孩子王母婴商品销售收入占主营业务收入的比重均超八成,其中,线下销售金额逐年下降,从42.69亿元降至30.17亿元,销售占比也从69.39%降至40.85%。而“店外扫码购”(在孩子王App、小程序中选定门店或通过在店外扫描商品条形码购买商品,并由就近门店直接配送到家的O2O 模式)及电商平台的销售金额则逐年上涨,从6.55亿元涨至22.75亿元,占比也由10.65%增至30.79%。

在到店消费逐渐减少的情况下,再拓展300家大店是能更好实现有效引流,还是最终会拖垮其发展,有待市场检验。在和君咨询连锁商业模式专家文志宏看来,孩子王采用的全渠道销售模式有利于线上线下双向引流。不过他同时也指出,上市后的孩子王面临不少挑战,包括如何保持业绩增长、如何更好面对复杂的竞争环境等。

图/孩子王招股书截图

融资加持优势或可持续性不强

我国母婴零售行业进入门槛较低,行业内企业数量众多且规模较小,市场集中度不高。目前,线下渠道主要以母婴专营连锁零售店为主。市场相对分散,除少数大体量企业外,主要为中小型连锁店和个体店。根据CBME在2019年对全国母婴企业的抽样调研统计结果显示,门店数量超过100家的母婴零售企业占比仅为4.12%,而5家以下的企业占比达到49.41%。

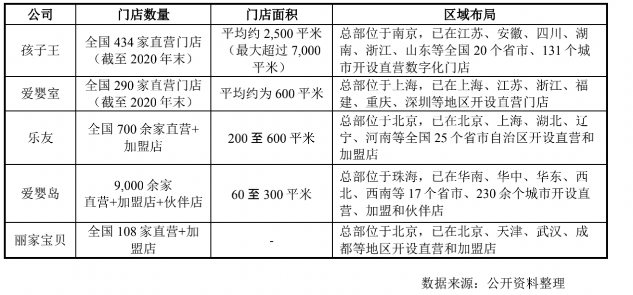

据悉,孩子王、爱婴室、乐友、爱婴岛、丽家宝贝等母婴零售企业的门店均超过百家。其中,截至2020年末,孩子王、爱婴室的直营门店数量分别为434家、290家。另有数据显示,乐友、爱婴岛、丽家宝贝的门店分别为全国700余家直营+加盟店、9000余家直营+加盟店+伙伴店、全国108家直营+加盟店。不过乐友、爱婴岛、丽家宝贝至今并未上市。

图/孩子王招股书截图

天眼查显示,上述5家母婴零售企业今年以来均无新增融资记录。其中,孩子王、爱婴室的融资历程分别为6轮和7轮,而最近一次的融资记录分别为2020年7月和2020年6月,且均未透露具体的融资金额。乐友、爱婴岛、丽家宝贝的最近一次融资记录分别为2018年11月、2018年5月、2016年12月,融资历程分别为2轮、2轮和5轮。

在多家母婴类的实体零售店近期未获得更多新融资的背景下,孩子王上市融资,是不是意味着有望获得更大市场份额?沈萌分析认为,母婴连锁竞争激烈,同时回报预期并不高,异化优势不够显著,因此未来成长性有限。“除了前期IPO的回报外,很难作为长期投资的标的。孩子王上市会在短期获得一定优势,但这种优势的可持续性不强。”

事实上,孩子王也面临营收、净利增长趋缓情况。数据显示,2018年至2020年,孩子王营业收入分别同比增长27.42%、23.56%、1.37%;净利润分别同比增长194.21%、36.76%、3.61%。预计2021年1-9月,该公司营业收入较上年同期增长8.19%至20.21%;预计净利润较上年同期下降15.03%至增长4.28%。

业内人士认为,尽管孩子王获得资本加持,但想要获得更多市场份额,还有很长的路要走。

新京报记者 秦胜南

编辑 王琳 校对 李世辉