近日,A股市场持续走低,一个月来,累计跌幅超过10%。《证券时报》、《上海证券报》、《中国证券报》先后发声,为市场加油鼓气,许多上市公司发布大手笔回购及股东增持计划,具有市场影响力的基金公司和基金经理开始斥巨资“自购”,以提振市场信心。政策面利好满溢,一场市场信心“保卫战”打响。

其实,市场走弱矫正的是投资者未能矜持带来的风险错配。错配和扭曲操作得到修复,市场自然气定神闲。

▲2022年1月25日,上海,街头大屏显示A股今日股市走势行情,上证指数、深圳成指指数跌幅2%以上。图/IC photo

源自中美经济和货币周期的错配

中国股市正在成为国内居民财富重新配置的主战场,这个判断不会因为市场短期的波动而改变。随着人口老龄化、少子化,尤其是经济发展稳步由数量规模型向质量效益型转型,不动产作为保值增值的财富效应已成过往。汇聚高质量上市公司的股市,则是人们分享经济高质量增长的主市场,财富向能带来经济增加值的创富部门配置和追逐,是不变大势。

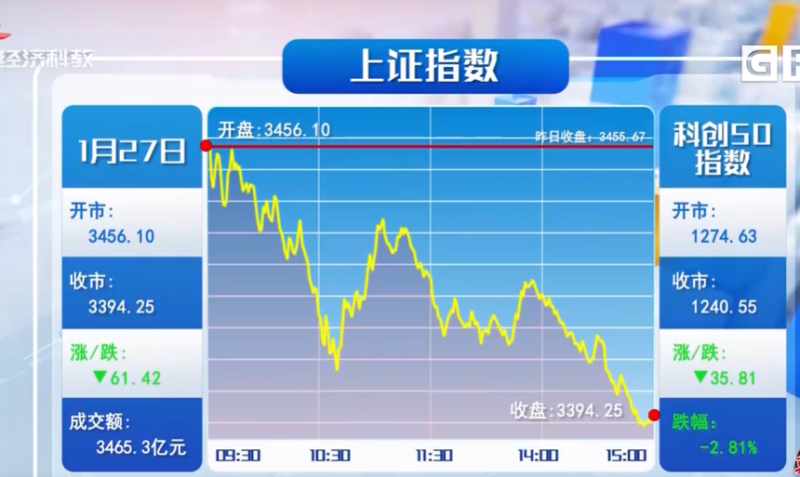

▲1月27日,沪深股市大幅走低。图/广东经视截图

短期有波动,长期不悲观

显然,当前新经济增长引擎正在聚能蓄势,这是带给资本市场最厚重的礼物,也是权益市场成为居民财富配置主市场的实力担当。因此,国内A股市场短期有波动,长期不悲观。

要看到,我国资本市场的深度和厚度正在增强。之前人们比较熟悉资本市场的一级市场、一级半市场和二级市场,近年来在资金端也专业分化出了一级市场、一级半市场和二级市场。资金端市场的专业细化,意味着市场分工的专业化、精细化。市场风险管理从资产端和资金端两侧都实现了专业打理、分级配置,市场的风险可承载力和风险管理能力比过去获得了极大提升。

而当务之急就是静待市场花开,同时更好地发挥政府作用的环节,加速市场风险出清和市场风险定价重估。

具体而言,首先是完善股市的透明性担保体系,如信息披露制度、IPO制度和退市机制等。今后我国资本市场将迎来全面注册制,这将为更多经济新引擎部门打开门庭,促使更多高成长企业获得资本市场的支持。IPO注册制使投资专业门槛抬高,加速资本市场在资金端与资产端的深化。也正因如此,就需要进一步完善信息披露制度,对上市公司实现保密为例外、公开为原则的信息披露规则,实现应披尽披。

当然,市场不是资金堆积起来的,如同现在尽管资金面和政策面没问题,但由于市场处于估值重构期,不确定性风险笼罩下,市场信用紧缩问题很突出,资金规模再大,没人用其实都是浪费。

▲2021年11月15日,北京金融街,北京证券交易所正式鸣钟开市。图/IC photo

这就要求监管部门要完善资本市场的退市机制,为市场营造一个吐旧纳新的场景。毕竟,新旧经济引擎转型时期,许多传统经济增长部门的上市公司将不再适合上市要求,如目前市场4000多家上市公司,真正交投活跃的并不多,交投不活跃的上市公司很多集中在传统经济增长部门,因此完善退市制度,就不仅是连续亏损退市、严重违法退市等,对股价低于股票面额、长期交投不活跃的上市公司,也应启动劝退机制。

通过构建开放准入的IPO制度,以及完善退市制度、实现与注册制相匹配的高质量信息披露制度等,完善国内资本市场的新陈代谢功能,从制度上促进资本市场资源的优化配置。

其次,完善股市的防护型保障体系,如完善集体诉讼制度、辩方举证制度以及争议和解制度等。

注册制下,市场治理不再是监管部门一条腿走路,而需要监管他律与市场自律自治相互助推、相互促进。集体诉讼制度,将为市场安装牙齿,让违法违规者担负起沉重的代价;辩方举证制度,通过举证责任倒挂,抬高违法成本,净化市场环境,降低信息不对称风险,争议和解制度,避免诉讼资源浪费。

最后,丰富金融衍生产品为市场提供更多风险管理工具。在条件很熟时推广个股期权、信用违约互换(CDS)等风险管理工具,降低市场风险烈度,推动风险交易市场建设工作,使投资者将自身不可控的风险转移给专业的风险管理机构,提高整个市场的风险管理和风险可承载能力,以优化市场的资源配置。

总之,当前股市的走弱并非是市场缺乏投资价值,而是市场正在通过内生的优胜劣汰、风险重估等,打扫门庭方能焕发新生。对于投资者来说,搭好风险安全垫,不冒进到自己认知范围之外的投资领域,不让市场情绪左右自身判断,才算真正成熟。

特约撰稿人 刘晓忠 (财经专栏作家 资深金融从业人士)

编辑 李潇潇

校对 陈荻雁