新年光伏行业景气度升温,硅片价格不断走高。

2月22日,隆基股份官网上又一次调高硅片价格:M10型(182-165μm)报6.5元/片,较前次(1月27日)报价上调0.12元/片;M6型(166-165μm5.45元/)片,上调0.1元/片;158-165μm5.25元/片,上调0.1元/片。整体上看,各种型号较前次(1月27日)价格上调近2%。

贝壳财经注意到,这已经是隆基股份年内第三次上调硅片报价。而行业另一巨头企业中环股份则在1月27日同样上调过一次硅片价格,2月份暂无价格调整通知。去年年底,两家企业曾多次主动下调硅片价格,一度引发外界关于行业“价格战”的担忧。

硅片价格为何跌而复涨?隆基股份方面向新京报贝壳财经记者表示:硅片作为下游,价格因硅料涨跌随行就市。记者另外以投资者身份致电中环股份证券部,其向记者表达了同样观点:硅片价格受硅料传导而变动。“下游开工率高,上游供应短缺,硅料、硅片价格保持同步上涨,硅片和硅料短期价格趋势应该是一致的。”该人士表示。

虽然光伏硅片、电池、组件等生产环节普遍满产,硅料供应“紧平衡”局面并未改善,市场普遍预期的硅料价格随供应增加而下降的局面并未出现。越来越多观点认为,硅料“紧平衡”局面至少要在2023年才会得到缓解。

中环股份证券部人士向记者表示,今年会有硅料扩产,但不会根本上解决硅料供给短缺的问题。“他们(硅料厂商)宣称是宣称,但实际可能没有那么快把那么多硅料投放出来,预计2022年硅料供给还是‘紧平衡’”。

新年隆基182硅片大涨11%

硅料涨价是主因,已连续6周上涨

2月22日,国君电新发布的一篇研报中同样将硅片涨价原因指向硅料涨价。研报指出,硅片产能已接近硅料供应的上限,因此判断本次硅片涨价主要为下游需求带动下对近期硅料涨价的传导。

研报还给出测算依据,按照182硅片含税价上涨0.12元/片测算,对应单瓦价格上涨1.6分左右,折算后相当于传导硅料含税价涨幅5~6元/kg。上周硅料最新报价持续上涨至240~247元/kg,较1月底上涨约4~7元/kg。

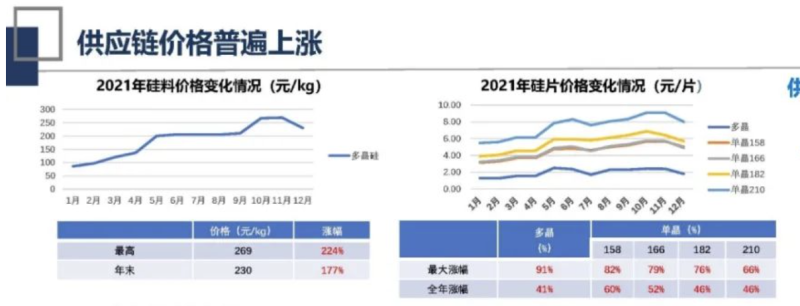

公开资料显示,硅料成本约占硅片成本的60%,且随着硅料价格继续上涨,这一比重还在增加,硅料价格成为影响硅片价格的关键因素。根据光伏行业协会2月23日公布数据显示,2021年,硅料价格累计上涨177%,而单晶硅全年价格也累计涨了46%。而在12月份硅料价格下滑时,硅片价格也随之下滑。

根据硅业协会数据显示,硅料已连续6周上涨。2月23日,中国有色金属工业协会硅业分会公布的价格显示,本周国内单晶复投料成交均价上涨至24.49万元/吨,周环比涨幅为0.78%;单晶致密料价格成交均价上涨至24.24万元/吨,周环比涨幅为0.71%。自1月12日重回涨势后,硅料价格已连续第六周上涨。

隆基、中环相继调高硅片报价,据隆基股份官网,隆基新年以来已连续3次上调硅片价格。以其M10型大尺寸硅片为例,其M10硅片(182-165μm)报6.5元/片,2021年末,其价格为5.85元/片,最新价格较之2021年年底价格上涨近11.1%。

中环股份则仅在今年1月26日通过提过一次价格,但提价幅度明显。以厚度160μm产品为例,不同规格的硅片价格上调0.4元/片-0.92元/片,最高上涨12.3%。

淡季不淡

中环股份:硅料厂实际投产的产能不及预期,实际延缓了硅料供需平衡改善

硅料价格何时会下滑?以往普遍的观点认为,随着新建产能的陆续释放,硅料紧缺现状将得到一定程度缓解,到今年一季度,硅料价格将会出现一波下跌,等到今年下半年,产能密集释放,硅料将会出现过剩,届时硅料价格将会出现第二波下跌,而且下跌幅度比较大。

不过随着硅料价格新年不跌反涨,越来越多观点认为,硅料“紧平衡”局面至少要在2023年才会得到缓解。

从短期来看,随着年底前的一轮产业链价格回调,部分去年4季度签署的订单进入“可执行”价格区间,驱动1月行业排产环比显著提升。国君电新发布观点认为,新年假期过后,国内外终端客户陆续恢复签单,令2-3月订单能见度逐步提升,且从近期组件招标价格看,企业报价温和,也一定程度上缓解终端买涨不买跌情绪。

下游旺盛需求频繁超预期。据媒体报道,目前光伏硅料、硅片、电池、组件等生产环节普遍满产,个别环节龙头企业排产已至二季度,“淡季不淡”特征明显,而这在历史上极为罕见。隆众资讯分析师方文正此前也向媒体表示,牵制硅片价格的重要因素还有终端电站,不论是国内需求还是出口,终端消纳预期都比较好,包括国家密集的产业政策也在推进电站的建设,硅片、电池片的耗用量也在同步增加。

而供给角度,也有观点认为,硅料企业投产力度不及预期才是导致硅料维持“紧平衡”的关键因素。中环股份证券部人士向贝壳财经记者表示,硅料厂实际投产的产能不及预期,实际延缓了硅料供需平衡改善的日期,预计2022年硅料供应仍会维持在“紧平衡”的局面。“他们(硅料厂商)宣称是宣称,但实际可能没有那么快把那么多硅料投放出来,预计2022年硅料供给还是‘紧平衡’。”

硅料“紧平衡”供应局面虽然延期,然而拉长时间线来看,硅料供应在2023以后出现过剩,并导致价格走低将是大概率事件。而下游硅片厂已经提前做好应对。

在2月23日举行的光伏行业2021年发展回顾与2022年形势展望线上研讨会上,中国有色金属工业协会硅业分会副秘书长马海天表示,需警惕多晶硅投资过热。硅业分会统计,预计到2025年底,中国多晶硅年产能达300万吨,若包括海外供应,共计可以满足全球1000GW左右的装机量需求。2025年和2030年,全球光伏装机需求预计分别达400 GW和1000 GW,折算成多晶硅需求量为130万吨和300万吨。

贝壳财经同样注意到,为应对“硅料”供不应求,以隆基股份、中环股份为首的硅片巨头往往采用“长单”方式提前锁定硅料厂的硅料供应。然而,自2021年2月,隆基及旗下9家子公司与OCIM签订7.77万吨的硅料采购合同至今,隆基再未发布过有关硅料采购合同相关公告。隆基股份证券部人士同样证实,公司近期未再签订硅料采购协议。

中环股份同样在2021年2月以后未续签任何硅料供应长单。

隆基、中环与硅料企业签订的硅料供应长单普遍采取的是“锁量不锁价”的交易方式。隆基证券部的人士表示,之前签订的还在执行,但最近不再新签,而价格则采取随行就市的价格。

新京报贝壳财经记者 彭硕 编辑 陈莉 校对 陈荻雁