新京报讯(记者 张洁)1月13日,顶固集创发布关于深圳证券交易所重组问询函的回复公告,其中,就顶固集创对标的公司(凯迪仕)的相关情况进行了解释与说明,包括销售模式,2018年营业收入和净利润大幅增长的原因等问题。

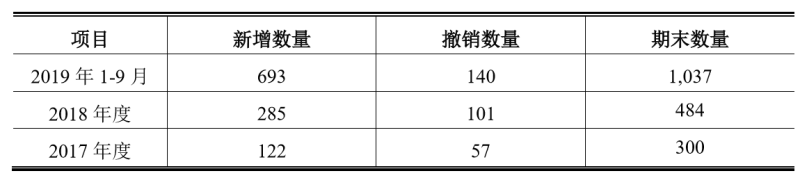

公告显示,凯迪仕根据销售渠道和最终客户分为四种销售模式,包括经销模式、电商模式、ODM模式和工程模式。其中,在经销商模式中,2017年末及2018年末,凯迪仕经销商数量分别为300家、484家。2019年凯迪仕实施渠道下沉,开拓了较多县、区级经销商,2019年1-9月新增数量693家,9月末经销商数量增至1037家。目前,凯迪仕的销售网络基本覆盖国内主要地级城市,并向县级市逐步下沉,逐步形成布局合理的全国销售网络。

而在电商模式中,凯迪仕与电商运营机构的合作关系为代理销售关系。凯迪仕的电商运营机构主要的电商平台包括自营的天猫旗舰店、京东旗舰店,以及其他分销商开的淘宝等网店。2017年至2019年9月,电商运营机构实现的对外销售金额分别为1.01亿元、1.59亿元和1.05亿元。

对于凯迪仕2018年营业收入和净利润大幅增长的原因,顶固集创给出了四方面原因,在行业方面,智能门锁行业市场需求快速增长,为凯迪仕业务增长奠定基础。在竞争格局方面,凯迪仕为智能门锁市场领先企业之一,竞争优势明显。在凯迪仕自身产品方面,凯迪仕获得了飞利浦品牌授权,2018年开始增加了飞利浦品牌智能锁产品销售,一定程度提升了凯迪仕2018年度的营业收入及净利润。在市场开拓方面,经过多年的耕耘,凯迪仕已建立了一支经验丰富、市场开拓能力突出的营销队伍,并已建立了与凯迪仕紧密合作、共同成长、遍布全国的营销服务网络。

此外,本次交易凯迪仕100%股权的评估值为12.8亿元,较2018年12月第二次增资和2019年1月第三次增资时的投后估值13.5亿元降低。深交所要求顶固集创对增资进行说明,顶固集创解释称,凯迪仕于2018年12月完成第二次增资,2019年1月完成第三次增资,凯迪仕在两次增资前估值为12.5亿元,两次增资完成后估值为13.5亿元。第二次增资估值是按照凯迪仕2018年预计净利润(不低于9500万元)为基础,市盈率约13.16倍(投资前)。第三次增资是以第二次增资的投后估值为基础。

根据公司出具的说明,上述两次增资,是凯迪仕原股东基于公司当时基本情况,结合市盈率等指标与增资方进行商业谈判确认的估值,未对标的公司进行资产评估。所以两次结果差异的原因是由于评估值和估值差异产生的。

公开资料显示,2019年12月24日,顶固集创发布发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(草案)。公告显示,顶固集创拟通过发行股份及支付现金的方式购买凯迪仕96.2963%的股权,交易对价为12.33亿元。本次交易前,顶固集创持有凯迪仕3.7037%股权,交易完成后,顶固集创将累计持有凯迪仕100%股权。2020年1月6日,顶固集创收到深圳证券交易所下发的《关于对广东顶固集创家居股份有限公司的重组问询函》。

新京报记者 张洁

图 顶固集创公告截图

编辑 彭雅莉 校对 李项玲