近日,基金三季报陆续披露。今年公募基金赚钱效应凸显,多只基金斩获了收益率高于80%的好成绩,然而,这些基金的最新的持仓如何,基金经理是怎样看后市的?

记者统计发现,规模超过1亿元的偏股基金中,博时医疗保健、银华内需、广发医疗保健股票和交银成长30混合、汇安丰泽混合A,这5只基金年内涨幅均超80%。其中,交银成长30混合、汇安丰泽混合,已披露三季报。

这些公募中的佼佼者,作为在今年内表现异常优秀的基金经理,是如何看后市的呢?

有趣的是,两位披露了季报的80%+基金经理,对后市的观点出现了较大的分化。

交银成长30的基金经理,表示坚信科技股,“坚信以2019年为始,科技新周期方才展开了其壮丽画卷的一角”。而另一位汇安丰泽混合的基金经理则认为,TMT难出现板块性机会,坚持以核心消费、医药、低估值金融为主的配置方向。

交银成长30混合基金经理:科技股是三季度弱市里最亮的那颗星

2019年内,截至10月22日,交银成长30混合涨幅为80.49%,基金最新规模为20.13亿元。

该基金2019年6月18日至今,任职基金经理为郭斐,此前逾一年时间为郭斐和王少成共同管理。王少成和郭斐共同任职的一年又264天期间,该基金回报为0.58%。而郭斐单独任职的126天,该基金上涨了37.75%。

三季报重仓持股数据显示,交银成长30重仓持股中,多为科技股、中小创股。

图片来源:基金三季报

交银成长30基金管理者在季报中表示,三季度在分析和判断宏观经济运行和行业景气变化以及上市公司成长潜力的基础上,精选业务聚焦型、在所属行业内数一数二的成长型上市公司股票,并通过持有不超过30只股票的集中持股策略,为基金资产谋求长期稳健增值。

该基金管理人认为,2019年三季度,市场所面对的内外部环境几乎无变化,经济依然疲弱、贸易战仍有反复、政策颇有定力。

在这样的背景下,消费股、医药股的走势不断强化可以被理解。但更欣喜地看到,科技股强势崛起,成为三季度弱市里最亮的那颗星。三季度内,交银成长30重点配置了半导体、5G、创新硬件、新能源汽车、智能装备、产业信息化以及医药等领域的成长股。

而展望2019年四季度,以5G为引领的新一轮科技产业上行周期、以芯片为代表的产业转移大趋势都越发明确。

该基金经理表示,坚信以2019年为始,科技新周期方才展开了其壮丽画卷的一角,成长股投资的精彩或许才刚刚开始。

“我们有幸已经挖掘出并持有一批估值具备吸引力的优质成长股,它们或顺应产业爆发的趋势,或有望成长为细分行业的隐形冠军。本基金将持续挖掘行业成长空间广阔、具备核心竞争力的公司,把握合适的配置窗口,力争为投资人获得持续稳定的超额回报。”

汇安丰泽混合:TMT难出现板块性机会,看好核心消费

汇安丰泽混合A年内截至10月22日上涨了80.39%,最新基金规模为1.97亿元。股票仓位93.61%。

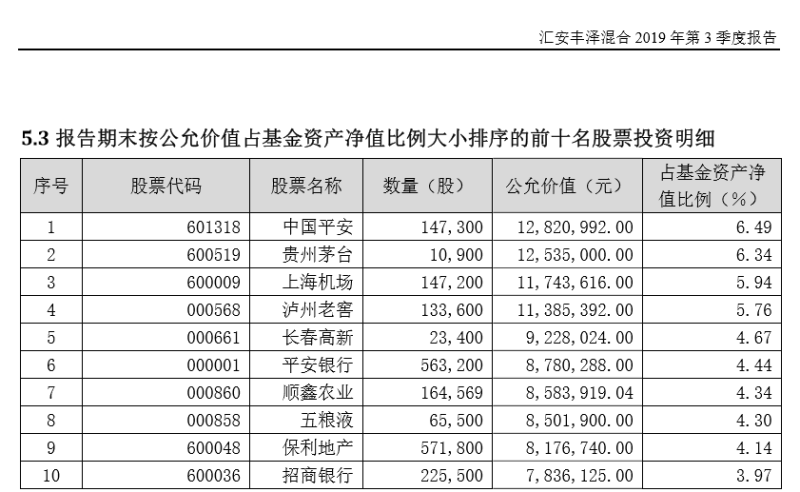

从三季报持股数据中可以看到,该基金持有中国平安、平安银行等“盘子大”的个股占比较高,此外,也较为偏好贵州茅台、泸州老窖和五粮液这样的白酒股。

三季度内,该基金由基金经理戴杰管理。

该基金管理人在季报投资策略部分指出,三季度,国内经济下行压力加大,中美贸易谈判虽现曙光,但仍然任重道远。A股市场出现了震荡反复,上证综指小幅下跌,沪深300基本收平,创业板上涨近8%。

三季度内,科技股出现了较大涨幅,确有部分消费电子行业的公司在5G的带动下基本面出现了积极变化,但同时也有一些公司更多可能是在跟随炒作。特别是在消费和医药行业中“核心资产”不断刷新高的情况下,许多资金无所去处,助长了科技股的炒作。

展望来看,在未来相当长一段时间里,A股市场的机会是结构性的。优质的消费和医药公司在我们看来并没有显著高估,但确实不能否认已经比较拥挤。在5G推进的大背景下,TMT行业基本面会出现回暖,但在智能手机市场进入存量时代以后,也难以出现前几年那种系统性和可持续性很强的板块性机会,会有更多周期性和结构性的特征,这里面可能只有少数优质的公司能走出来。

汇安丰泽将坚持以核心消费、医药、低估值金融为主的配置方向,适度调整平衡投资组合,力争为持有人获取中长期良好的投资收益。

本报记者 侯小溪 陈鹏 编辑 徐超 校对 郭利