新京报快讯(记者 赵昱)4月2日早间,佳兆业集团控股有限公司(简称“佳兆业集团”)公告称,发行3.5亿美元于2022年到期的优先票据,票面利率11.25%。

2019年4月1日,佳兆业集团及附属公司担保人与中银国际、中信银行(国际)、瑞信、德意志银行、海通国际及方正证券(香港)融资有限公司就票据发行订立购买协议。

另据公告,票据的发行价将为票据本金额的99.69%。除非根据票据条款提前赎回,否则票据将于2022年4月9日到期。佳兆业集团拟将票据发行所得款项净额用于现有债务再融资。

此前于2月20日,佳兆业集团发行4亿美元于2021年到期的优先票据,票面利率11.75%。今日(4月2日)发行的票据是佳兆业集团于今年年内第二次发行美元优先票据。两次发行票据的融资成本均在11%以上。

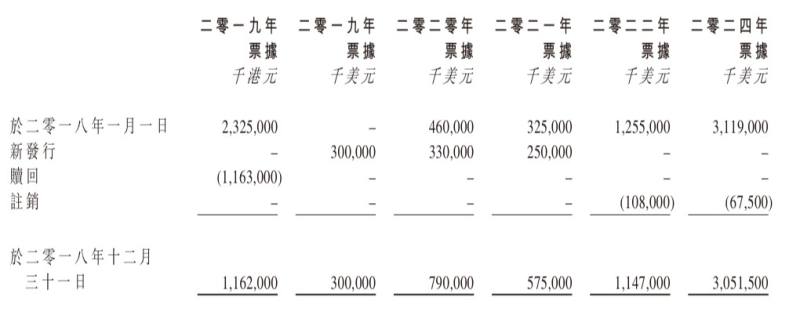

另外,佳兆业集团此前发布的2018年财报显示,截至2018年12月31日,该集团持有于2019年至2024年到期的不等金额票据。

截至2018年12月13日,佳兆业集团存续票据金额。图片来源源 佳兆业集团财报

新京报记者 赵昱 编辑 武新 校对 吴兴发