新京报讯 (记者韩宇明)昨日,中国社科院世界社保研究中心发布的《中国养老金发展报告2012》。报告显示,在32个统筹单位中(31个省加上新疆兵团),2010年有15个收不抵支,缺口达679亿元;2011年收不抵支的省份虽然减少到14个,但收支缺口却高于2010年,2011年达766.5亿元。

【收支情况】 东北三省负结余395.8亿

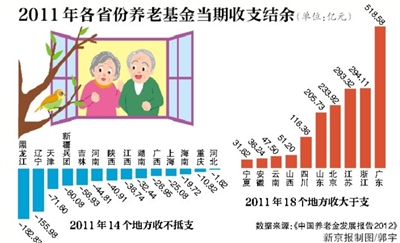

报告分析显示,我国养老金地区差异较大。到2011年,我国有辽宁、黑龙江、天津、上海等14个省份养老金收不抵支。但是,在面临亏损的同时,18个省份养老金收入则远大于支出。其中,广东结余最多,达到519亿元;浙江、江苏、北京等省份结余也在二三百亿元。

养老金总缺口达到766.5亿元。其中,辽宁和黑龙江缺口均超过100亿元;天津、新疆兵团和吉林缺口在50亿到100亿元之间;河南、陕西、江西、湖南、广西、上海、海南以及重庆的缺口在10亿到50亿元之间;河北的缺口最少为1.62亿元。

从区域来看,东北三省负结余395.8亿元;中南四省(河南、湖南、广西、海南)负结余123.9亿元;西北地区(陕西、新疆兵团)负结余100.98亿元。

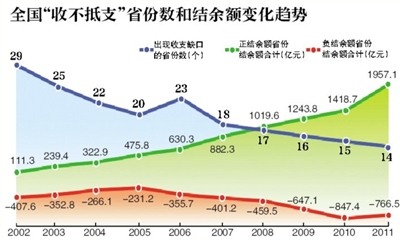

【亏损情况】 收不抵支省份10年减15个

从10年来的数据看,2002年,全国29个省份养老金收不抵支,随着时间推进,越来越多的省份走出了这一困境,到2011年则为14个,数量上呈逐年减少的趋势。

不过值得注意的是,在出现收不抵支的省份中,其负结余规模不断扩大,亏损额由2002年的407.6亿元扩大到2011年的766.5亿元。而且在向少数省份集中,尤其是黑龙江、辽宁等老工业地区。

对比2010年和2011年排名前10的亏损省份,会发现,这两年上海、黑龙江、广西的排名变化比较明显。其中,上海负结余由2010年的139.5亿元减少到2011年的25亿元,排名从第2位下移到10位之外。其主要原因是,上海市2011年将外来务工人员和城郊就业人员纳入养老保险制度,使得当年养老基金大幅增收。

【亏损原因】 劳动力流动致收支差异大

各地经济发展水平不一,历史欠账也不一样,这些都是导致养老金各地收支不平衡的原因。除此之外,报告分析认为,目前,我国的劳动力流动是导致各地出现养老金收支差异的重要因素。

到2011年,我国的2.3亿农民工中,外出农民工数量已达到1.58亿。大规模的跨地区流动,对各地养老保险的财务状况有着重大影响。报告显示,2010年,跨省流动人口为打工地带来的养老金收入达到525.6亿元,平均每个参保者贡献3424元。

由于东部是劳动力输入大省,中西部则是输出大省。这种劳动力流动就给地区养老金收支带来了影响。东部地区流入人口导致正收益323.65亿元,西部基本上是人口净流出,导致其负收益84.12亿元。而中部地区流出人口最多,导致其负收益最大,达到239.53亿元。

社科院世界社保研究中心主任郑秉文介绍,到2011年,我国养老金结余规模突破两万亿元,当期结余高达4130亿元。不过,仔细分析,这些结余主要来自于财政补贴。

2011年,养老保险财政补贴2272亿元,差不多占到了当期4130亿元结余的一半儿。而这些结余中还有因为扩大覆盖面导致的“补缴”资金1511亿元。

郑秉文在报告中认为,要解决地区不平衡的问题,根本途径在于提高养老保险的统筹层次。

报告认为,如果养老保险实行全国统筹,那么半数收不抵支的省份,其财务风险就可以通过各地协调解决。

■ 背景

养老金财务状况

自1991年开始建立城镇养老保险制度起,1991年至1997年,基金收支水平低,基本平衡。

1998年至2003年,连续6年收不抵支。2002年,有29个省份收不抵支。当时恰逢国企改制、欠费突出,1997年正式建立制度后,原来由企业负担的退休金开始由社保统筹支付,支出大规模增加。不少省份拖欠养老金,甚至不能全额发放。1999年,全国拖欠养老金133.4亿元。

2004年至今,收支规模加速增长,结余额大幅增加。2004年,恢复收支平衡。随后7年,收入和支出增长都很迅猛,基金结余也不断增加。到2011年累计结余1.94万亿元,达到历史最高水平,7年来年均增速30.8%。不过,地区不平衡依然突出。

■ 建议

戴相龙:

划拨国有资产充实社保基金

如将国企上交利润,按不低于20%比例,划拨全国社保基金

在昨日举行的《中国养老金发展报告2012》发布会上,全国社保基金理事会理事长戴相龙建议,应考虑划拨国企收入补充养老金战略储备。

建议三种方式充实社保

戴相龙坦言,近10年政府工作报告一直提出“通过划拨国有资产,充实全国社会保障基金”,现在是应该下决心落实的时候了。

他建议,应该建立完整的法规和制度体系,划拨国有资产充实全国社保基金。可以采取三种方式:

一是完善现有国企上市将其股份或募集资金10%划拨给全国社保基金的制度,将其上升为国务院的专项条例。

二是将国资委监管的国企上交利润,按不低于20%比例,划拨全国社保基金。

三是如有需要,将国家控股比例过高的央企(包括金融企业)部分股份划拨全国社会保障基金。

戴相龙介绍,粗略统计,到2011年底,由国资委监管的央企和由财政部、汇金公司投资的金融企业,净资产共有约15万亿元。其中,在上市公司中,国家控股超过51%以上的股份达到2万亿元。为了实现社会养老保障收支长期平衡,如有需要,可将超过51%的国有股划拨全国社保基金。

社保基金会不参加具体管理,依法获得投资收益。这样做,不仅可以充实社保基金,还可以促进央企进行现代企业制度改革。

戴相龙认为,采取上述三种方式,划拨国有资产补充社保基金,中国将有能力在人口老龄化高峰实现养老金收支平衡。

建议2020年做实个人账户

戴相龙介绍,截至2011年底,全国城镇职工养老保险个人账户记账金额约2.5万亿元,但个人账户实有资金2703亿元,空账金额高达2.2万亿元。十八大报告提出要“逐步做实个人账户”。戴相龙建议,从2013年开始,用8年时间,到2020年做实个人账户。

要做实个人账户首先要成立有关机构,对所需资金进行测算;同时尽快把养老保险上升为全国统筹。对资金缺口,由中央财政加大补贴,不足部分,通过发行社会保障特定国债筹集资金。

戴相龙还建议,尽快出台养老金投资运营办法,承诺略高于通胀率的收益率,实现养老金保值增值。建议成立中国社保基金投资运营监督管理委员会,对全国社保基金、城镇职工基本养老金、企业年金的投资运营实行统一监管。

新京报记者 韩宇明 李蕾