随着上市公司年报发布完毕,中国葡萄酒过去一年的成长轨迹也展现在投资者面前。2019年,中国葡萄酒行业仍处在深度调整期,外加进口葡萄酒的冲击,导致国产葡萄酒产销量萎缩,市场利润逐渐降低,整体规模收缩进一步加快,行业集中度进一步提高。

反映在12家上市、挂牌葡萄酒企财报上,可以看到6家亏损、6家净利润下降、8家营收下滑,亏损面达到50%,龙头张裕一家独大。除竞争环境依然严峻外,部分企业内控问题也值得关注。

深度调整期叠加新冠肺炎疫情,给2020年中国葡萄酒行业增加了不确定性,业内预计市场总体需求仍较为疲软,消费总量很可能保持下降趋势。尽管国产葡萄酒短期内不乐观,但业内普遍认为“长期不悲观”。

半数上市公司亏损

就亏损额而言,曾经的国产葡萄酒“三驾马车”之一王朝酒业,凭借-7294.3万港元的净利润成为年度“亏损王”,通葡股份(-3131.47万元)、ST威龙(-2586.51万元)、芳香庄园(-1594.84万元)、法赛特酒(-933.72万元)、通天酒业(-81.3万元)紧随其后。

从企业自身比较来看,亏损酒企各有不同。自2011年起,受进口葡萄酒冲击、经销改革导致华东主要市场销售下降等影响,王朝酒业业绩一路下滑,除税后溢利连续9年为负;作为新国产葡萄酒“三驾马车”之一的ST威龙,近两年净利连续下降,并于2019年迎来上市后的首亏;葡萄酒营收逐年下降、电商业务已占主导的通葡股份,也在连续8年正向盈利后迎来亏损;受产业结构调整及进口葡萄酒冲击等影响,港股上市公司通天酒业和新三板挂牌酒企法赛特酒均自2016年以来连续亏损,累计连亏4年。

就净利降幅而言,通葡股份因原料、包材成本上涨及对滞销产品、临保产品计提跌价准备等原因,净利润下降845.97%,为12家葡萄酒企中净利降幅最大的企业。新三板挂牌企业芳香庄园则因销售单价下降、毛利降低、费用增长等原因,净利润下降259.45%。除竞争环境加剧外,大股东违规担保造成的生产经营困难使ST威龙净利润下降150.09%。此外,怡园酒业、楼兰酒庄、伊珠股份净利也分别下降99.51%、53.07%、7.83%。

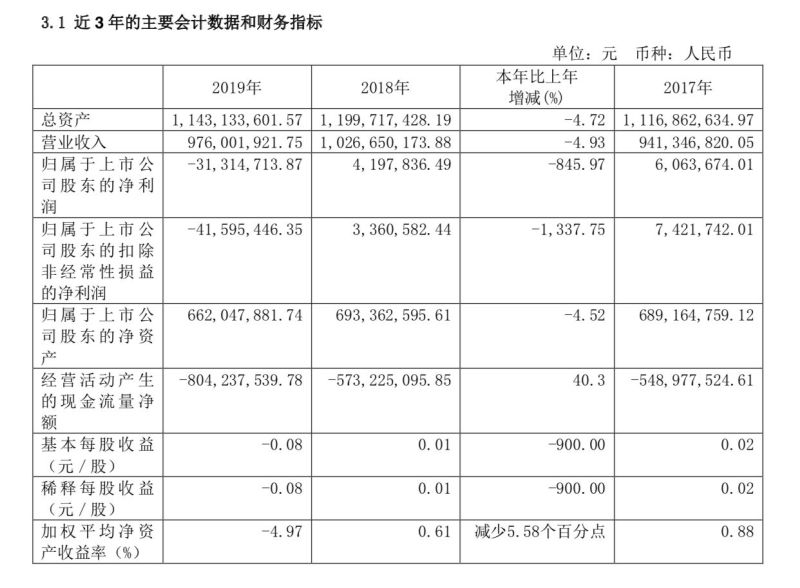

通葡股份2019年年度报告中近3年主要会计数据及财务指标

在12家上市、挂牌葡萄酒企中,整体营收下滑面达到83%,降幅从2.16%到27.48%不等,仅怡园酒业、法赛特酒逆势增长,但也同时伴有亏损或净利下降。其中,游走在退市边缘并在2019年成功扭亏的*ST中葡,营收降幅最大,达到27.48%。

行业仍在深度调整

在业内人士看来,2019年国产葡萄酒竞争环境依旧激烈,“深度调整”可谓是对这一年的最好概括。

中国酒业协会报告指出,国产葡萄酒行业经过2001年-2012年的加速发展阶段后,自2013年进入调整期。2014年、2015年短暂回暖后,自2016年起再次出现产量、销售额、利润等指标三连跌。

“2019年,中国葡萄酒行业仍处在产业结构调整,外加进口葡萄酒的冲击,导致国产葡萄酒产销量萎缩,市场利润逐渐降低,整体规模收缩速度较2018年进一步加快。”通天酒业在财报中表示,国内经济结构性调整、全球贸易环境不确定性等因素,进一步倒逼中国葡萄酒行业升级,市场集中度提升,企业加速转向中高端产品布局。

ST威龙也称,2019年,国内葡萄酒产量、销售额、利润额三降,行业整体进入深度调整期,OEM 衰落,大品牌崛起,市场整合加剧,国产葡萄酒排名靠前的企业收割了大部分行业利润,无论在大型商超还是烟酒店正逐步挤占中小型企业的市场空间。同时,进口葡萄酒不断冲击国产葡萄酒市场,市场竞争仍然激烈。

反映在财报数据上,国产葡萄酒老大张裕股份凭借50.31亿元的营收,占据上述12家企业总营收的六成以上份额;11.3亿元的净利润更是甩开后者“几条街”,较第二名莫高股份(2742.74万元)高出约40倍。

张裕股份2019年年度报告中主要会计数据及财务指标

有经销商认为,国产葡萄酒长期在低价位段竞争,除张裕、长城能走一些高端酒外,大部分产品单位售价不超过百元,厂商都赚不到什么钱,也给消费者留下了国产葡萄酒“低端”的印象。这一观点也得到了一位德国葡萄酒进口商的印证,他认为,国产葡萄酒集中在百元左右价格带,利润非常薄,公司业绩自然也上不去。

内控问题需警惕

除竞争环境导致的业绩不振外,一些葡萄酒企业的内部控制问题也需警惕。财报显示,造成王朝酒业2019年业绩下降的一大因素是存货减值准备大幅增加,其中红葡萄酒存货减值准备由上年的58.8万港元提升至308.8万港元;白葡萄酒存货减值准备由上年的20万港元增至106.4万港元。王朝酒业表示,其存货减值与前分销商宁波市宁糖酒业有限公司违反仓储合同、违规销售价值0.16亿港元的产品有关。

而在2012年12月至2013年3月,王朝酒业核数师曾收到5封匿名举报信,信中指控王朝酒业2010年销售给华东地区总代理的4.3亿元货物为虚构,且同年囤积在江苏太仓和福建漳州仓库的价值5亿元的葡萄酒,由于包装霉变、农残超标、超过保质期等因素无法销售,绝大部分积压在库中。受该事件影响,王朝酒业随即开展内部调查,并于2013年3月22日起停牌6年,也错过了近年的国产葡萄酒复苏红利。

另一值得关注的亏损企业是ST威龙。自2019年9月30日以来,威龙股份实控人、控股股东王珍海因涉及多笔金融借款及民间借贷纠纷,所持上市公司股份被全部冻结。王珍海还存在利用职务便利、未履行公司内部程序,违规以公司名义对外担保并隐瞒相关担保及债务的情况,违规担保金额达2.5亿元,进而导致威龙股份股票被实施其他风险警示(ST),2019年收入大幅下滑,其他融资渠道受限,导致部分贷款逾期。审计机构认为,上述事件使ST威龙可持续经营能力存在“重大不确定性”,不排除大股东更换可能。

而2019年成功扭亏并符合撤销退市风险警示条件的*ST中葡,由于持续盈利能力压力较大、控股股东及其一致行动人所持股权被100%冻结等问题,存在股票被实施其他风险警示(ST)的可能。

2019年财报显示,*ST中葡控股股东国安集团及其一致行动人所持股份经历了20轮冻结及轮候冻结,案由主要为金融借款合同纠纷。因国安集团流动资金紧张,发生了包含公募债券未能按期足额偿付、保函垫付等情况。联合资信评估有限公司已将国安集团主体长期信用等级及相关债券等级由BBB下调至C。

疫情增加业绩变数

在国内葡萄酒产量连续6年下降且叠加新冠肺炎疫情的情况下,*ST中葡坦言公司2020年面临的经营形势更加复杂严峻。年初,新冠肺炎疫情致使生产开工、客户采购受到短期制约。受到相关影响,*ST中葡一季度销售滞缓,营收为957.83万元,同比下降83.59%;净利为-1926.25万元,同比下降391.25%。同时因防疫制约,*ST中葡预计未来一段时间内公司产品生产、运输、销售均可能受到不同程度的负面影响。

同受疫情影响,张裕股份一季度营收、净利数据同比腰斩;通葡股份营收下降43.15%,净利下降147.67%,亏损63.36万元;ST威龙营收下降48.88%,亏损3792.41万元;莫高股份营收下降70.26%,净利为-724.17万元,同比下降159.28%。

通天酒业表示,葡萄酒行业上下游及终端零售受到影响,展会推广等传统营销活动短期内难以开展,居民消费下滑,或导致2020年国内葡萄酒市场首季销量出现明显下滑。ST威龙也表示,随着餐饮酒店及终端消费的全面恢复,以及公司加大营销推广及促销力度,营业收入能够稳步回升,但尚难在短期内实现大幅增加,预计2020年上半年营业收入将出现下降,累计净利润将出现亏损。

张裕股份预计,受国家宏观经济增速放缓、中美贸易摩擦和新冠疫情引起的不确定性影响,2020年中国葡萄酒市场总体需求仍较为疲软,葡萄酒消费总量很可能保持下降趋势,葡萄酒行业经营形势更加严峻。公司将坚持“聚焦中高端、聚焦高品质、聚焦大单品”的三聚焦发展战略,同时加强线上渠道、新零售渠道、大商渠道和个性化订购团购渠道的开发。

尽管国产葡萄酒短期内不乐观,但业内普遍认为“长期不悲观”。中国酒业协会报告指出,目前葡萄酒行业还处于扩容式增长阶段,各品牌都有机会。随着张裕、长城等头部企业在产品结构和品牌战略等方面的调整到位,将逐步引领行业集体突围;而讲究个性化和极致化的楼兰、迦南美地、戎子等“小而美”的酒庄,也将是葡萄酒产业发展的催化剂。

新京报记者 郭铁 图片 东方财富APP截图

编辑 徐晶晶 校对 何燕