认购私募基金委托理财炒股,结果近一个月连踩三只闪崩股,基金净值出现负值…这一系列事情发生在上市公司苏州中来光伏新材股份有限公司(证券简称:中来股份300393)身上。

这次事件不仅导致中来股份2020年出现近1.7亿元非经常性损失,同时,也让其股价在1月11日以跌停板收盘,下跌20.03%,报9.50元/股,总市值73.94亿元,蒸发约18.5亿元。

是倒霉还是被坑了?

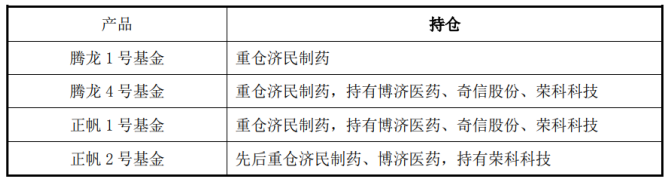

资料显示,中来股份此次认购的私募基金持仓股包括济民制药、奇信股份、荣科科技和博济医药。据新京报贝壳财经记者梳理发现,除博济医药外,其余三只股票均在去年12月出现闪崩,巧合的是,这三只股票闪崩阶段的第一个跌停出现在了同一天,即2020年12月16日。

为此,深交所1月11日下发关注函,要求中来股份对该次事件的多个问题进行说明,其中包括公司、控股股东及实际控制人、董监高人员是否与相关基金管理人及其管理人员、投资负责人等存在资金往来或业务合作等关系。

委托理财踩雷巨亏,被骗了?

两家基金管理人地址相同引深交所关注函

1月10日,中来股份披露公告称,由于基金投资的股票市值出现大幅度下降,公司认购的四只私募基金产品在去年12月当月亏损1.587亿元,较2020年11月亏损幅度为97.18%,而中来股份当初合计认购额为2亿元,按此计算,仅去年12月的亏损额就占总认购额的79.4%。

与此同时,中来股份披露2020年业绩预告显示,预计2020年实现归属于上市公司股东净利润9000万元至1.15亿元,较上年同期下降52.71%至62.99%。中来股份指出,公司认购私募基金在报告期内大额亏损,对净利润影响-1.68亿元。

中来股份于2014年9月登陆深交所创业板上市交易,主要从事背板、N型单晶高效电池和组件,以及分布式光伏应用系统的设计、开发、销售与运维。去年1-9月,中来股份实现营业收入36.21亿元,同比增长44.85%,实现归属于上市公司股东的净利润2.63亿元,同比增长15.73%。

业绩预告中提及的私募基金亏损额1.68亿元,相当于中来股份前三季度净利润的63.9%。

公告显示,中来股份于2019年11月至2020年1月先后分四笔进行闲置自有资金委托理财(认购私募基金)共计2亿元,分别认购了腾龙1号基金、腾龙4号基金、正帆1号基金和正帆2号基金。

腾龙1号基金和腾龙4号基金的管理人是泓盛资产管理(深圳)有限公司(下称“泓盛资管”),而正帆1号基金和正帆2号基金的管理人是深圳前海正帆投资管理有限公司(下称“前海正帆”)。

企查查显示,泓盛资管和前海正帆的注册地址均为“深圳市前海深港合作区前湾一路1号A栋201室”。

其中,泓盛资管成立于2015年11月24日,注册资本1000万元,法定代表人为马伟杰,马伟杰也是泓盛资管的大股东,其和宁海波分别持有泓盛资管68%和32%股份;前海正帆成立于2015年6月19日,注册资本1000万元,法定代表人为黄建杰,同时,黄建杰100%持股前海正帆。

前海正帆官网显示,黄建杰为前海正帆总经理,曾任职券商和私募基金的风控、交易等多个部门,并且为深圳电视台、上海广电及香港财经频道常年特约嘉宾。

注:截图自前海正帆官网

中来股份在公告中表示,公司于2020年4月23日首次提出全额赎回申请,基金管理人一方面以巨额赎回会引发产品净值出现大幅亏损为由不确认赎回申请,另一方面从2020年5月开始直至2020年12月底,进行了多次换仓,并未将减仓或平仓后的资金用于公司赎回,亦未通知公司。

今年1月11日,深交所向中来股份下发关注函指出,四支基金产品持仓重合度较高,同时,泓盛资产与前海正帆住所相同,要求上市公司核实并说明泓盛资产与前海正帆是否存在关联关系,相关基金产品的实际募资规模及其他投资方等,同时核实并说明上市公司董监高等人员是否与相关基金管理人等存在资金往来或业务合作等关系。

中来股份指出,泓盛资产与前海正帆不仅拒绝上市公司提出的赎回申请,而且多次违反基金合同的约定。

其中,基金合同约定“基金资产总值占基金资产净值的比例不得超过200%”,然而,中来股份表示,四只产品均在成立后的一个月内,迅速建仓,并运用了杠杆工具,导致基金资产总值占基金资产净值的比例在当月都接近或超过了合同约定的200%上限。与此同时,在基金份额净值低于平仓线的情况,管理人未进行平仓操作,且未向公司发起提示。

同时,中来股份指出,在上述风险出现时,均未发现基金托管方申万宏源和国泰君安证券采取过监督提示、披露及报告等行为,也未发现其对管理人采取交易权限限制措施。

目前,中来股份已就相关事项委托律师,拟向基金管理人泓盛资管、前海正帆及基金托管人申万宏源和国泰君安证券等,提起诉讼或仲裁。同时,公告提示风险称,基金产品尚未完全平仓,存在剩余本金持续亏损的风险。

所购私募基金踩雷三只闪崩股,且同一天开始跌停

公告显示,四支基金净值在去年12月出现了急剧下降,甚至有基金净值出现负值的情况。

注:截图自中来股份公告

泓盛资管和前海正帆为中来股份买了哪些股票?

中来股份指出,公司于今年1月7日-8日才首次从基金管理人处获取了从2019年11月30日至2020年12月31日期间每月末的《基金资产估值表》,由此获得具体持仓信息,而此前,中来股份并未掌握持仓信息。

公告显示,在整个投资运作期间,腾龙1号基金重仓了济民制药;腾龙4号基金重仓了济民制药,持有博济医药、奇信股份和荣科科技;正帆1号基金重仓了济民制药,持有博济医药、奇信股份和荣科科技;正帆2号基金先后重仓了济民制药、博济医药,持有荣科科技。如下表:

注:截图自中来股份公告

巧合的是,除博济医药外,济民制药、奇信股份和荣科科技均在12月份出现过闪崩行情,而三只股票闪崩阶段的首个跌停均发生在去年的12月16日。

早在去年11月下旬开始,A股市场已出现金力泰、大连圣亚、朗博股份、仁东控股等闪崩股票,其股价“毫无征兆”地崩盘,引发市场对庄股的关注。

“股东户数少,市值低,都是庄股的特征之一。”某游资机构合伙人曾对贝壳财经记者表示,“这种股票有明显的周期性,12月是一个关口,庄股很多运作是拉高了质押再融资,或者找别的钱来融资,但是一到12月,会计年度到期了,资金可能比较难以续,缺钱、钱荒,这些股票找不到新钱来托盘,就会崩盘。”

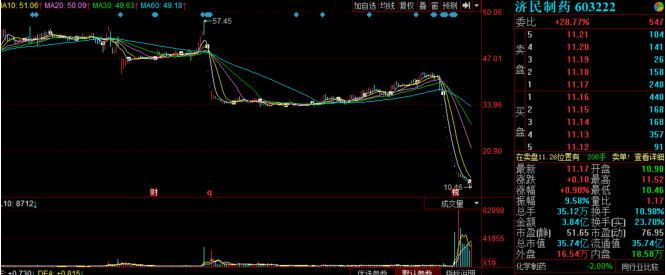

去年12月16日,在无明显利空的情况下,上市公司济民健康管理股份有限公司(证券简称:济民制药 603222)股价跌停,下跌10.00%,随后在去年12月16日至29日间,济民制药连续录得10个跌停,股价从41.79元/股下跌至14.57元/股,累计跌幅达65%。

截至1月11日收盘,济民制药报11.17元/股,总市值35.74亿元,较去年12月29日收获连续第十个跌停后(当天收盘报14.57元/股)继续下跌了23%。

这并非济民制药今年首次闪崩。去年6月12日至16日间,济民制药股价也曾出现连续三个交易日跌停的“闪崩事故”,股价从前一交易日盘中创下的历史最高价57.45元/股下跌至38.92元/股,累计跌幅达32%。

注:截图自同花顺行情,济民制药今年以来股价走势(前复权)

去年6月16日盘后,济民制药曾披露公告称,公司近日收到多位投资者反映,市场上存在有人利用微信群、QQ群及直播间向股民推荐买入公司股票的情形。公司也已关注到网络上出现了关于该事件的媒体报道。经公司、控股股东、实际控制人、董事、监事及高级管理人自查,各方均未策划、参与该事件,亦未授意他人策划、参与该事件,与该事件无任何关联关系。

资料显示,济民制药主营业务包括医疗服务、化学制药及医疗器械等,主要产品为医疗服务、大输液、安全注射器、无菌注射器、输液器和体外诊断试剂等。去年1-9月,济民制药实现营业收入6.05亿元,同比增长4.65%,实现归属于上市公司股东的净利润3484万元,同比下降15.60%。

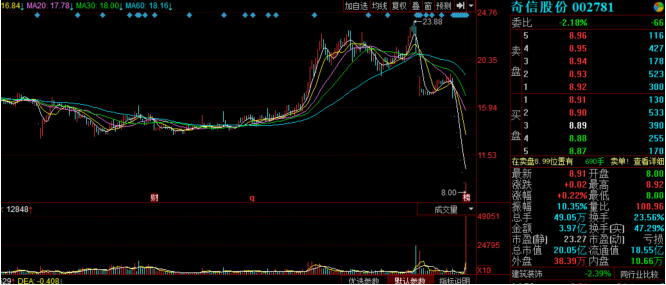

奇信股份和荣科科技同样在去年12月16日开启了闪崩行情。

去年12月16日至1月8日,奇信股份迎来一波猛烈的下跌,连续录得7个跌停,股价从18.58元/股下跌至8.89元/股,累计跌幅达52.2%。截至1月11日收盘,奇信股份股价打开跌停板,全天成交金额由前一个交易日的608.3万元放大至3.97亿元,收盘上涨0.22%,报8.91元/股,总市值达20.05亿元。

去年1-9月,主营建筑装饰的奇信股份实现营业收入14.84亿元,同比下降45%,实现归属于上市公司股东的净利润-5975万元,同比下降167.84%,录得经营活动产生的现金流量净额-1.30亿元,同比下降895.83%。

注:截图自同花顺行情,奇信股份今年以来股价走势(前复权)

无独有偶,在无明显利空的情况下,同花顺行情显示,荣科科技股价于去年12月16日跌停,收盘下跌19.95%;去年12月17日,其股价继续跌停,收盘下跌19.97%。随后,荣科科技股价一路跌至去年12月28日盘中4.43元/股才开始企稳,此时,其股价已从7.82元/股累计下跌了43.4%。

截至今年1月11日收盘,荣科科技股价报4.56元/股,总市值27.25亿元。荣科科技主营数据中心集成建设与运营维护的第三方服务,去年1-9月,荣科科技实现营业收入4.81亿元,同比增长4.35%,实现归属于上市公司股东的净利润1815万元,同比增长57.69%。

注:截图自同花顺行情,荣科科技今年以来股价走势(前复权)

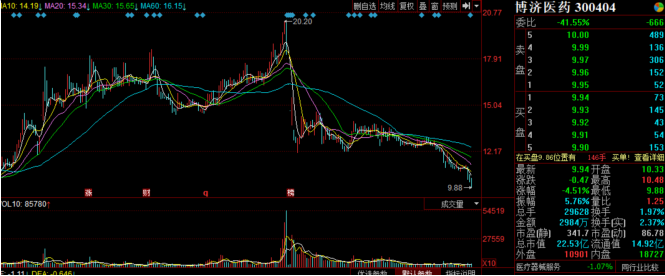

至于博济医药,虽然没有出现闪崩,但其股价在去年12月16日后下跌有所加速,截至今年1月11日收盘,博济医药股价报9.94元/股,总市值22.53亿元,已从去年12月15日收盘价12.29元/股累计下跌19.1%。

注:截图自同花顺行情,博济医药今年以来股价走势(前复权)

新京报贝壳财经记者 肖玮 李云琦 编辑 岳彩周 校对 柳宝庆

记者联系邮箱:xiaowei@xjbnews.com