随着易方达公司率先披露基金一季度报,旗下明星基金经理“顶流”张坤的持仓曝光。

截至2021年一季度末,张坤管理的基金规模高达1300亿元,和上年末的1186亿元相比有所扩大。其中易方达蓝筹精选规模高达880.16亿元,占据了总规模的68%。易方达中小盘和易方达优质企业三年期的持仓规模分别为314.64亿元、105.75亿元。

一季度张坤对其管理基金的持仓结构进行了调整,大幅下调了白酒股,尤其是洋河股份和泸州老窖,而头部白酒股茅台和五粮液持股仍有所加码。与此同时,张坤增持了银行股招商银行和平安银行,也大增了电子和医疗股。

张坤认为,判断周期性的顶部和底部几乎是不可能的,而相对可行的是,不断审视我们组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。

他还强调,股价的波动是剧烈的,如果心中没有企业内在价值的 “锚”,投资就很容易陷入追涨杀跌中。

调仓

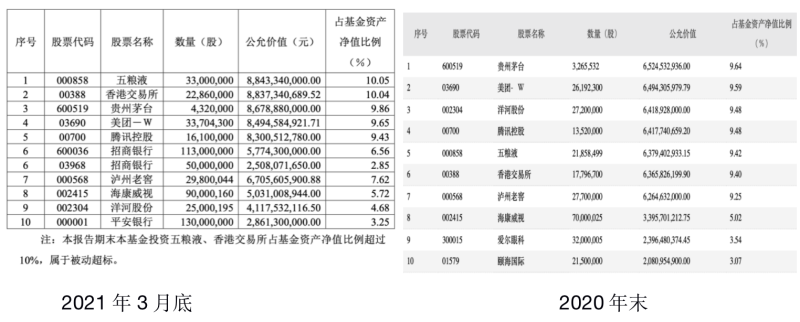

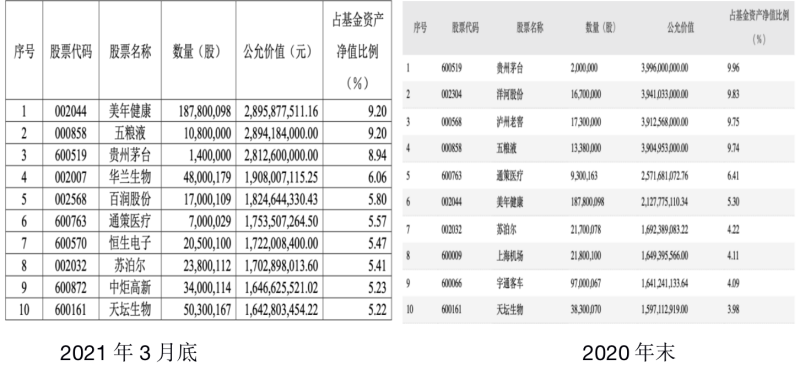

易方达蓝筹精选、中小盘及优质企业三年期持股变化

一季度,A 股市场震荡下跌,沪深 300 指数下跌 3.13%,上证指数下跌 0.90%,创业板指数下跌 7.00%。具体从股票市场来看,一季度分化较为明显,钢铁、银行、公用事业、轻工等行业表现较好,而国防军工、通信、非银金融等行业表现相对落后。

与此相应,抱团股泡沫一度开始破灭,引起广泛关注,而这背后的重要参与者基金经理也迅速转移阵地。

4月19日,易方达公司率先披露基金一季度报,基金经理顶流张坤管理的三只基金持仓结构均进行了调整。

易方达蓝筹精选一季度份额净值增长率为-0.73%,同期业绩比较基准收益率为 0.24%,降低了食品饮料等行业的配置,增加了银行等行业的配置。

具体来看,洋河股份和泸州老窖等白酒股持仓大幅下降,五粮液和贵州茅台的持股微增。其中招商银行、平安银行的持仓规模大增,挤入前十,与此同时,香港交易所及海康威视的持股规模微增。

而易方达中小盘一季度利润减少17.78亿元,截至3月底,易方达中小盘份额净值增长率为-4.74%,同期业绩比较基准收益率为-2.72%。张坤降低了交运、汽车等行业的配置,增加了计算机、医药等行业的配置。

相比2020年末,张坤易方达中小盘一季度减持了贵州茅台、洋河股份、五粮液等白酒股票,增持了相关的电子、医疗股。

其中茅台股的持仓从9.96%下降至8.94%,减持了60万股;五粮液减持了258万股,而洋河股份和泸州老窖的持仓则跌出了前十名,而二者在2020年底的持仓规模还位列前三。换句话说,张坤对洋河股份和泸州老窖的持仓至少被“腰砍”。

与此同时,美年健康的资产净值以9.2%的占比位列第一,华兰生物、百润股份、恒生电子和中炬高新四只股票持仓规模挤进前十。

而易方达优质企业三年期持仓前十的股票规模基本微增,仅洋河股份的持仓资产净值占比几近“腰斩”,锦欣生殖的持股资产净值占比下降了1.01%。同期,华兰生物持仓挤入前十。

观察

优质股票仍受青睐,张坤不爱白酒了?

今年以来,张坤的调仓动态多次引起广泛关注,月初其大幅减持曾经的白酒重仓股水井坊,加仓酱油股中炬高新,一度引发了市场对白酒股跌落神坛的争议。从一季度来看,张坤真的不爱白酒了吗?

从张坤管理的三只基金中可以发现,一季度旗下白酒股确实出现了大幅调整,但分化明显。整体来看,茅台、五粮液两只头部的白酒股持仓不降反增,其中茅台股持仓增加了43万股,五粮液增加了896万股。

而泸州老窖、洋河股份,以及水井坊等持仓大幅下滑。一季度张坤管理的三只基金均对洋河股份和泸州老窖进行了减仓。其中,易方达中小盘洋河股份和泸州老窖的持仓跌出了前十名。

持股数量 | 茅台 | 五粮液 | 泸州老窖 | 洋河股份 |

2020年末 | 580.43 | 3878.85 | 4960.00 | 4840.00 |

2021年3月底 | 623.50 | 4775.00 | 3440.01+ | 2830.02+ |

此外,据基金年报显示,截至2020年底,张坤操盘的易方达中小盘持有水井坊1400万股。而据4月2日水井坊公告显示,易方达中小盘的持股仅有300万股左右,也就是说,今年一季度,张坤减持了1100万股水井坊。

随着张坤对其管理基金的持仓进行调整,此前看好的隐形重仓股也随之浮出水面。招商银行、平安银行、华兰生物、百润股份、恒生电子和中炬高新6只股票的持仓规模均在一季度进行了加码,净值占比排名均挤进前十。

就张坤管理基金的整体思路而言,其在年报中提及,个股方面,依然长期持有商业模式出色、行业格局清晰,竞争力强的优质公司。整体来看,此前张坤青睐的美团、腾讯等优质标的在一季度依然获得了加持。

张坤强调,我们着眼于企业内在价值和长期表现优中选优,力求组合中企业内在价值的总和长期看近似于一条逐步增长的曲线。那样的话,相当于企业的价值每天都以 很小的幅度提升。但实际上,股价的波动幅度远超于此。

在他看来,第一,不同投资者会对企业价值积累的速度甚至方向产生分歧,比如企业遇到经营困难时,有投资人认为是短期困难能够克服,而有投资者认为是长期衰落的开始。

第二, 不同投资者的机会成本不同,因此对未来收益率的要求不同,当预期 20%收益率 的投资者认为股价太高收益率不够时,预期 10%收益率的投资者或许认为股价仍然是有吸引力的。

第三,情绪会放大影响。而市场的魅力在于,一旦价格远离了企业的内在价值,迟早会激发出负反馈机制,产生对冲的买卖力量,把价格重拉回企业的内在价值线,甚至经常会阶段性拉过头,股价就在周而复始中波动运行。

“判断周期性的顶部和底部几乎是不可能的,而相对可行的是,不断审视我们组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。”张坤认为,股价的波动是剧烈的,如果心中没有企业内在价值的 “锚”,投资就很容易陷入追涨杀跌中。

长期来看,我们认为股票市场类似幅度的波动在未来仍会不断出现,而且事先难以预测。但只要企业的内在价值提升,这样的波动就终归是波动,不会造成本金的永久性损失。而作为管理人,我们唯有通过每天不断的研究和积累,不断提高判断企业长期创造自由现金流能力的准确率。

新京报贝壳财经记者 胡萌 编辑 王进雨 校对 危卓