“盛京银行十年来评级首降”、“超10家地方银行被下调评级,数量明显多于去年”……在今年夏天信用评级密集披露期,银行评级状况受到超过以往的关注。

记者据中国货币网、多家评级机构官网统计,今年有超过10家银行被下调评级,而去年同期仅为6家。不少报告中提到疫情影响,但银行自身负债结构、盈利能力等也是关键的“打分点”。

以盛京银行为例,此前连续多年“稳定发挥”,去年拨备覆盖率却从160.9%下降至114.05%,跌破150%的监管红线,净利润从54.38亿元降至12.32亿元,信用评级从AAA的评级中“掉队”。资产规模不到盛京银行1/10的葫芦岛银行,去年不良率飙升至13.89%、贷款拨备覆盖率仅有32.39%,评级同样被下调。

受访的评级公司人士介绍,在我国约4000家银行中,进行过信用评级的银行数量有700-800家,其中主体信用评级为最高AAA级的有80家左右。我国的信用评级较国外高一些,A级别以下的就需要引起关注。此外,银行评级主要影响的是其发债、再融资等情况,对储户短期影响有限。

评级降档银行“画像”:存在不良飙升、资本告急等问题

在今年被下调评级的银行中,资产规模过万亿元、已在港股上市的盛京银行,无疑更受瞩目。

据联合资信评级报告,下调盛京银行主体长期信用等级为AA+,下调四只债券信用等级为AA+,下调一只债券信用等级为AA,评级展望为稳定。

该行的“加分点”包括其在经营所在区域内同业竞争力较强、成本管控能力较强等;“扣分点”包括客户及行业集中风险、信贷资产质量有所下降且仍面临一定下行压力、拨备水平有所下降、非标投资规模仍较大带来的业务结构调整压力、盈利水平下降等。

数据显示,2020年,盛京银行净利润从54.38亿元降至12.32亿元,拨备覆盖率从160.9%下降至114.05%,不良率从1.75%上升至3.26%。横向可比的数据是,据银保监会公布,2020年末银行业不良贷款率降至1.92%。

部分被降级的地方银行不良贷款率更高。如阜新银行2020年不良率从1.98%上升至4.07%,山西长子农商行不良率从2.36%上升到4.16%,葫芦岛银行不良率从3.73%飙升至13.89%。这三家银行去年末贷款拨备覆盖率都低于150%红线,其中葫芦岛银行拨备覆盖率仅有32.39%,负债稳定性不佳、资本亟待补充等也是该行的“扣分点”。

上述银行中,资产总额仅为120亿元左右的山西长子农商行,主体长期信用等级最低,下调后为A;该行一只债券信用等级降为A-,评级展望为稳定。资产规模近千亿元的葫芦岛银行,主体长期信用等级降档后为A+。资产规模约1600亿元的阜新银行,主体长期信用等级降档后为AA-。

从这组数据看,银行信用评级与资产规模基本成正比,不过各行盈利情况并非如此阶梯式排序。其中体量最大的阜新银行去年净利润仅1800万元,同比大幅下降约95%,不及体量只有百亿的山西长子农商行,后者去年净利润为7800万元。

AAA级银行主体仅有约2%,评级公司详解“打分点”

“从商业银行行业的情况来看,目前国内全部商业银行数量在4000家左右,其中进行过信用评级的商业银行数量在700-800家,主体信用等级为AAA级的中资商业银行,数量在80家左右。”中证鹏元金融机构评级部副总经理宋歌对新京报贝壳财经记者介绍到。

哪些是评级机构重视的“打分点”?记者注意到,此前一份行业报告显示,国内评级机构对商业银行的评级逻辑基本一致,主要通过运营环境、公司治理、业务运营、风险管理和财务指标,并综合考虑外部支持等因素对商业银行的信用水平进行评价。

宋歌介绍,针对商业银行的主体评级,采取个体评级加支持评级的评级逻辑,定性分型和定量分析相结合的分析方法。定性分析部分,重点关注受评商业银行经营所在地区经济体量和发展状况、其自身各类型业务开展能力以及公司治理、内部管理和风险管理等方面情况;定量分析部分,重点关注受评商业银行盈利能力、经营效率、资产质量、资本充足性、资金和流动性等方面情况。

安融信用评级有限公司某高级研究员表示,经营环境、资产规模、业务状况、资本充足度等指标均是该公司进行银行主体评级时关注的重点指标,但权重占比不同。

叠加疫情影响,中小银行面临压力相对更大

今年评级被降档的银行数量之所以增加,与新冠疫情有很大关系,联合资信多份评级报告都提到了疫情影响。

如对山西长子农商行的评级报告中,联合资信称,受新冠肺炎疫情、当地企业现金流普遍趋紧等因素影响,长子农商银行未来信贷资产质量变化情况与拨备计提压力需保持关注。对阜新银行的评级报告中,联合资信称,关注到疫情影响下,阜新地区区域经济低迷、阜新银行信贷投放行业集中度较高、投资资产出现逾期等对其信用水平可能带来的不利影响。

“去年疫情导致国内经济发展增速整体放缓,信用环境弱化,加之银行向实体经济让利、房地产行业发展受限等因素,银行资产质量及盈利能力受到影响,其资本充足性和拨备覆盖水平势必面临挑战,但银行业总体受影响较小,商业银行应更加注重加强自身抗风险能力。”安融高级研究员表示。

区域影响也是绕不开的问题。该研究员称,被下调评级的商业银行均为地方农商行或城商行,区域属性较高,多家集中在东北地区和山西,与区域经济发展和地方企业经营状况存在一定关联。

评级主要关系银行发债等,降级对储户短期影响有限

对储户而言,最关心的是银行信用评级被降档,是否会波及自己在该行的存款安全?

宋歌认为,现阶段银行信用评级下调对储户的影响很有限。主要原因有三方面。一是从数据看,商业银行行业整体经营情况仍在较大程度上保持稳健,近年来信用等级下调的银行数量相较全部银行数量占比仍很低,绝大多数银行尚未发生过级别下调的情况。

二是近年信用等级发生下调的银行,以农商行为主,在国内现行的农商行管理体制下,省联社对农商行稳健经营以及存款正常兑付仍有很强的管理职责以及协调能力和意愿。

三是国内的存款保险制度已经正式落地并执行,对于50万元以下的存款,存款保险制度提供全额保险覆盖,而且即便银行发生破产清算,储蓄存款以及其他类型存款仍在较为靠前的顺位进行清算。

安融高级研究员进一步称,银行被下调评级主要影响的是银行在公开市场发债、再融资等情况,因为级别下调后,市场会担心企业的偿债能力,比如银行同业存单发行可能会遇到困难。对日常的经营行为也会产生影响,如银行同业拆借这类临时的交易行为,会因为评级下调而增加同行业伙伴的风险疑虑。

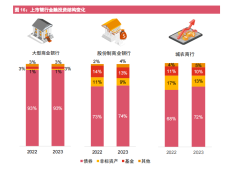

他向记者提供的一组数据显示,据2020年统计的全国商业银行的信用评级结果,信用等级基本分布在A-及以上,占比总计97.45%;BBB+及以下等级占比很低,仅为2.55%。“目前从这十几家银行信用评级被下调具体情况看,只有一家被下调至BBB+,其他银行都在A-及以上,我国的评级较国外高一些,所以A级别以下就需要引起关注。”他说道。

新京报贝壳财经记者 程维妙 编辑 陈莉 校对 赵琳