近日A股上市公司三季报收官,19家获得我国“系统重要性银行”身份不久的银行成绩单也随之亮相。

19家银行中,除未上市的广发银行无数据外,另外18家银行前三季度归属于母公司股东的净利润均在百亿级之上,工农中建四大行归母净利润超过千亿元。前三季度,18家银行日均赚51亿元。

不过“能力越强,责任越重”,系统重要性银行也面临附加资本要求。19家银行目前分在四个组,算上附加资本要求后,核心一级资本充足率分别要达到7.75%-8.5%以上。新京报贝壳财经记者对比三季报看到,新规未明显加剧系统重要性银行资本紧张状况。

18家银行日均赚51亿元,贡献全部A股上市行净利润约93%

2008年金融危机后,防范“大而不能倒”问题成为监管改革的重要内容,全球系统重要性银行名单随之产生,对上榜银行提出更审慎的监管要求。我国的系统重要性金融机构评估办法和监管要求也酝酿多年,10月中旬发布了首批入选名单。

19家入选银行按系统重要性得分从低到高分为五组:第一组8家,包括平安银行、光大银行、华夏银行、广发银行、宁波银行、上海银行、江苏银行、北京银行;第二组4家,包括浦发银行、中信银行、民生银行、邮储银行;第三组3家,包括交通银行、招商银行、兴业银行;第四组4家,包括工商银行、中国银行、建设银行、农业银行;第五组暂无银行进入。

记者据三季报统计,18家上市的系统重要性银行,前三季度归母净利润合计达1.38万亿元,以270天计算,日赚51亿元。放到全部A股上市银行中来看,41家上市银行日均净利润54.6亿元,18家系统重要性银行贡献了约93%。

三季度,多数银行也延续了上半年净利润两位数增长。其中交通银行、邮储银行、平安银行、宁波银行、招商银行、兴业银行前三季度净利润增速超过20%,平安银行最高,达到30.1%。

对于原因,银行普遍在三季报中没有展开叙述,综合半年业绩会上多家银行高管表态,我国实体经济稳定恢复,银行对实体经济融资支持力度进一步加大,促进了自身营业收入的增长和盈利的提升。此外,资产质量持续改善、去年利润基数较低等,也是银行盈利增势良好的主要原因。

新的标尺下,银行资本压力未明显加大

系统重要性银行的资本充足状况也要用新的标尺衡量。

监管要求19家系统重要性银行应达到一定的附加资本要求,由核心一级资本满足。在核心一级资本充足率监管红线7.5%基础上,第一组到第五组的银行分别适用0.25%、0.5%、0.75%、1%和1.5%的附加资本要求。

由于第五档空缺,目前最高一档(第四组)中的4家国有银行的附加资本为1%,红线调整为8.5%,均不高于其在全球系统重要性银行分组所对应的监管要求;由高至低的后三组银行,核心一级资本充足率分别需要达到8.25%、8%、7.75%。

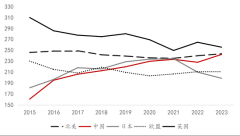

从三季报看,已上市的18家系统重要性银行均满足新的要求。其中第四组4家国有银行,工农中建三季度末核心一级资本充足率分别为13.14%、11.18%、11.12%、13.4%,超过红线(8.5%)2.5个点以上;第三组3家银行,交行、招行、兴业三季度末核心一级资本充足率分别为10.68%、12.31%、9.54%,都超过对应红线(8.25%)1个点以上。

央行有关部门负责人表示,入选的系统重要性银行均满足附加资本要求,无需立即补充资本,不会影响信贷供给能力。业内分析人士认为,系统重要性银行的稳健程度关系到我国经济金融安全,是守住不发生系统性金融风险底线的核心部分。系统重要性银行名单的发布和差异化监管政策的施行,将进一步催化不同银行间的分化,虽然对部分银行带来短期内较大挑战,但整体影响利大于弊。

新京报贝壳财经记者 程维妙 编辑 陈莉 校对 危卓