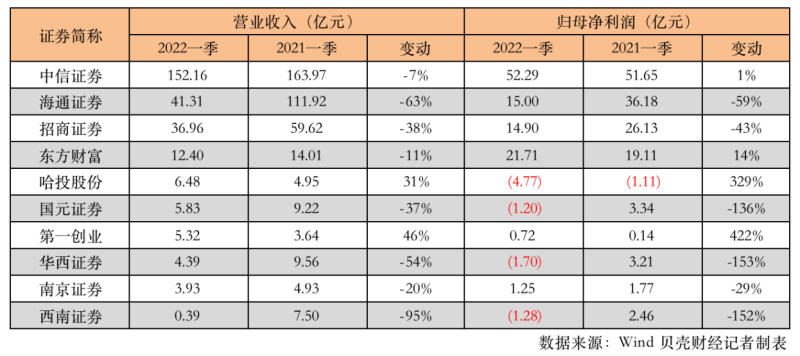

进入4月中旬,券商一季报的发布逐渐拉开帷幕,截至4月27日,目前已有10家券商公布了2022年第一季度的成绩单。整体来看,喜忧参半,不管是从业绩表现还是业务发展方面,券商之间都表现出较大的差异性。从业绩来看,有多家券商业绩亮出“红灯”,营收净利双重下滑,甚至出现了亏损,而这主要在于自营业务表现不佳。

首批10家券商一季报出炉,几家欢喜几家愁

4月12日,“一哥”中信证券发布业绩快报公告,2022年第一季度,各项业务保持平稳健康运行,实现营收152.16亿元,同比下降7%;实现归属于母公司股东的净利润52.29亿元,同比增长1%。

值得注意的是,中信证券营收的下滑给后续其他券商的业绩似乎开了一个不好的头,彼时,有多位业内人士认为,今年一季度券商业绩将承压。中邮证券分析师王泽军认为,在头部券商市场集中度不断提升的大背景下,头部业绩表现仍不乐观,预计今年证券业一季度业绩将出现整体承压,个股分化的局面。

随后,招商证券、国元证券、西南证券、海通证券、南京证券等多家券商公布了2022年第一季度的成绩单。从净利润来看,10家券商中,仅中信证券、东方财富和第一创业3家券商在实现盈利的同时,归母净利润获得同比增加,后两者分别实现净利21.71亿元、0.72亿元,分别同比增加14%、422%。

几家欢喜几家愁,目前已有6家券商出现了营收和净利的双重下滑,一季度,招商证券实现营收36.96亿元,同比下滑38%;实现归母净利润14.90亿元,同比下滑43%。

海通证券实现营收41.31亿元,同比下滑63%,实现归母净利润15亿元,同比下滑59%。值得注意的是,海通证券一季度获得政府补助6.47亿元。

国元证券净利润止盈转亏,亏损1.20亿元,上年同期盈利3.34亿元;西南证券一季度亏损1.28亿元,相比上期下滑152.12%;华西证券亏损1.70亿元,上年同期盈利3.21亿元。

王泽军表示,头部券商的衍生品业务能力较中小型券商更强,在抗风险波动方面及结构性行情下的盈利能力更强。此外,科创板今年来新股屡次破发及投资者弃购的现象屡见不鲜,跟投制度令券商主动或被动的承担了类投资收益的风险,新股上市的不同表现将直接影响公司业绩,造成进一步业绩分化。

机构炒股也受影响,自营收入成为券商业绩拖累

据了解,除经纪业务外,自营业务为证券公司另一大收入来源,主要包括权益/债券投资、衍生品交易等。贝壳财经记者梳理发现,从首批10家券商的数据来看,业绩下滑甚至出现亏损主要在于自营业务的发展。

王泽军认为,今年以来二级市场表现低迷,三大指数均有较明显下跌,成交额小幅上升,主要原因或为上市新股增多,整体市场规模扩大下的股基成交额提升,但幅度有限,难以对传统经纪业务贡献业绩增量。代销方面,受市场影响,基金新发规模下降,券商营销难度较大。因此,作为证券行业的传统业务——经纪业务基本面承压,一季度业绩难有亮眼表现。“在今年市场震荡下行的大背景下,不同公司的投研能力高低将直接反应在自营业务收入的表现差异上。”

招商证券在报告中称,市场波动加剧,疫情依然严峻,公司经营活动面临挑战,导致业绩承压。一季度,招商证券利息净收入为1.88亿,同比下降63%,主要因利息支出增长导致;投资收益+公允价值变动损益为5.81亿,同比下降75%,是导致收入下滑的主要原因。

具体从各项业务来看,招商证券经纪、投行、资管业务手续费净收入分别为16.49、4.49和2.07亿元,同比下降12%、上升9%和下降22%,投行业务成为唯一正向增长的主营业务。

针对业绩下滑,西南证券解释称,一季度营收和净利的下滑均源于自营业务亏损。具体来看,投资收益环比下滑91.1%,主要是金融工具投资收益减少。

海通证券表示,营收下滑主要是投资收益和其他业务收入减少,回购业务资金净增加额减少、支付其他与经营活动有关的现金增加导致经营活动产生的现金流量净额大减。一季度,海通证券投资收益为-15.11亿元,上年同期盈利49.52亿元,主要是金融工具投资收益减少。

从华西证券的一季报来看,影响最大的依然是投资收益,受市场行情影响,金融投资出现亏损,投资收益为-1.74亿元,上年同期盈利4.56亿元;同时,受市场行情影响,其他债券投资减值损失增加,信用减值损失大增1233.15%。

国元证券也解释称,公司其他业务板块实现收入和效益与去年同期相比基本持平或有所增长,第一季度公司业绩下滑主要系证券市场调整幅度较大,公司自营证券投资业务中权益性投资产生较大浮动亏损所致。

方正证券分析师郑豪认为,受到市场震荡影响,非银金融短期业绩将出现波动,但长期不改财富管理转型的趋势,在注册制的稳步推进下,头部投行迎来业务增量,一季度承销业务净收入有望保持增长。而投资收益(含公允价值变动)受沪深300下跌14.53%影响,将出现一定程度的波动。

新京报贝壳财经记者 胡萌 编辑 陈莉

校对 陈荻雁