“没戏了。”一位消费领域投资人对眼下的植物肉市场持消极态度。而美国“植物肉第一股”别样肉客(Beyond Meat)的业绩表现,也似乎验证了这一观点。

2022年第三季度,别样肉客净亏损1.017亿美元,同时计划裁撤全球19%的员工。在相关分析中,植物肉市场需求低于预期,通胀压力导致的购买力下降,成为别样肉客遭遇业绩危机的主要原因。作为别样肉客的供应商,双塔食品豌豆蛋白出口业务也受到植物肉市场遇冷影响。

业内分析认为,植物肉产品的核心问题在于对真实肉类的口味还原度不高,价格偏贵,难以对肉类进行大规模替代。而细胞培养肉仍处于技术突破期,还没有进入到商业化推广阶段。近年来“人造肉”市场需求增长迅速,但真正崛起尚需时间。

某折扣店销售的素肉、植物肉零食。 新京报首席记者 郭铁 摄

“植物肉第一股”亏损加剧

别样肉客2022年三季报显示,其1月—9月净收入为3.39亿美元,同比减少6.9%。其中,第三季度净收入为8250万美元,同比下降22.5%;净亏损为1.017亿美元,占净收入的比例为-123.2%。

别样肉客对此解释称,所有市场和渠道对植物肉品类的需求均低于预期。某些客户和分销商的变化,如目标库存水平降低等,也给公司业绩带来负面影响。

在美国市场,别样肉客第三季度零售渠道净收入下降11.8%,主要由于该渠道销售磅数减少而每磅净收入持平。餐饮服务渠道净收入同比增长5.6%,主要由于销售磅数增加32.2%,但部分被每磅净收入下降抵消。每磅净收入减少,主要源于销售组合的变化,小部分因为更高的贸易折扣。

在国际市场,别样肉客第三季度零售渠道、餐饮服务渠道净收入分别下降52.3%、42.2%。每磅净收入减少主要是由于2022年一季度在欧盟市场实施降价措施,不利的汇率影响,销售组合的变化以及贸易折扣增加。

此外,受折旧、材料和物流成本增加等因素影响,别样肉客第三季度毛利亏损1480万美元,而毛利下降使别样肉客同期运营亏损8970万美元。除扩大的运营亏损外,别样肉客第三季度净亏损原因还包括与百事可乐尚未合并的合资公司Planet Partnership, LLC相关870万美元股权亏损,以及360万美元外汇损失。

此外,别样肉客还在今年10月宣布裁员,涉及全球约19%的员工。为此,别样肉客预计产生约400万美元的一次性现金费用,主要包括遣散费、员工福利和相关成本。别样肉客称,这些费用大部分将在2022年第四季度产生,到年底基本完成削减。裁员等举措预计节省约2700万美元的现金运营费用,并额外节省约1200万美元的非现金费用。

别样肉客在三季报里称,公司经营继续受到宏观经济短期不确定性影响,包括通货膨胀、经济衰退担忧加剧、新冠疫情对消费行为和需求水平的潜在影响、劳动力供应和供应链中断的挑战等。基于此,公司预计2022年净收入在4亿美元—4.25亿美元之间,同比下降约14%—9%。

双塔食品出口业务受影响

资料显示,别样肉客成立于2009年,2019年在美国纳斯达克上市,成为“植物肉第一股”,上市仅一个月市值便突破100亿美元。该公司当时在资本市场的成功,一度在国际上掀起植物肉投资热潮。

据亿欧智库统计,2019年7月到2021年8月,中国植物基食品初创品牌累计获得48次融资,总金额超过12亿元。另据企查查数据显示,2020年到2022年8月,植物肉赛道共发生29起投融资案例,星期零、植得期待、米特加、HEY MEAT、新素食、植基科技、妙鲜、谷肉、Z-Rou株肉均位列投资名单中。在资本市场,双塔食品、山东赫达、金字火腿、好想你、雪榕生物、华宝股份、祖名股份等更是跻身“人造肉”概念股。

《2021中国植物肉行业洞察白皮书》预计,中国对植物性肉类的需求将在未来5年内增加200%。另据欧睿国际预测,到2023年,中国“人造肉”市场规模将达到130亿美元。

作为别样肉客的供应商,双塔食品2012年就已进入豌豆蛋白市场,借助植物肉市场热度,2019年—2020年股价累计上涨近400%。2021年,双塔食品加快豌豆蛋白产能扩充,如今已成为全球最大的豌豆蛋白生产企业。

然而最新财报显示,双塔食品在2021年净利润下降24.12%后,2022年由盈转亏。2022年前三季度,双塔食品营收增长24.62%至18.49亿元,净利润下降185.47%至-1.96亿元,对存货计提减值准备金额合计约为1.36亿元,成本受主要原材料价格大幅上涨影响,较期初增长59.64%。股价方面,截至2021年底,双塔食品每股收盘价从上年同期的13.84元下降至8.52元,如今更是跌回6元区间。

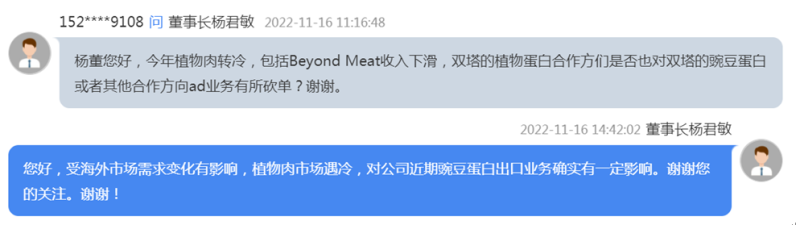

在11月16日举行的山东辖区上市公司2022年度投资者网上集体接待日活动上,有投资者提问,“今年植物肉市场转冷,别样肉客收入下滑,合作方是否也对双塔的豌豆蛋白或其他合作方向业务有所砍单?”双塔食品董事长杨君敏回复称,“植物肉市场遇冷,对公司近期豌豆蛋白出口业务确实有一定影响。”杨君敏还承认,双塔食品与新素食的合作未达到预期,“从to B原料供应商向to C品牌商过渡需要一个过程,未来我们将持续关注该领域”。

双塔食品董事长杨君敏称植物肉市场遇冷。 投资者互动平台截图

尚难大规模替代肉类

对于未来发展,别样肉客总裁兼首席执行官Ethan Brown表示,“别样肉客正在全力转向可持续的增长模式,强调在2023年下半年实现现金流正向运营。创纪录的通货膨胀对我们的品牌和品类构成挑战。这一转变在于短期内加强我们的业务,能够使别样肉客在1.4万亿美元肉类行业中成为一个主要的蛋白质供应商。”为此,别样肉客将采取3项关键行动,包括大幅减少运营费用,加强现金流增值库存管理活动的关注,关注细分市场的销售和营销计划。

然而据媒体报道,瑞穗分析师John Baumgartner近期质疑别样肉客经营模式如何推动成长。他认为,过去两年植物肉产业弱化,零售库存过剩,别样肉客需要改变策略,专注现金流,追求获利,并淘汰过剩产能。

在艾格产业投资合伙人刘晓东看来,植物蛋白替代企业可大致分为三类,一类是家乐氏(Kellogg's)、康尼格拉(Conagra Brands)、枫叶食品这样的大型食品企业,通过自建或并购植物肉产品线,利用自己庞大的渠道和终端进行协同,快速取得市场覆盖率,营收规模和盈利优势会更明显。第二类是类似别样肉客这样的初创公司,渠道和终端需要成本覆盖,如果市场表现不好或融资受阻,公司现金流压力将很大。第三类是双塔食品这种to B端的生产企业,主要提供基础生产技术,可以根据市场情况进行产品线调整,也能坚持下去。

“植物肉产业经历一轮高峰后,要实现大规模商业化还面临许多问题。”刘晓东认为,植物肉的核心问题在于对真实肉类的风味还原度差,无法实现对肉类的大规模替代。“在植物肉产品流行前期,消费者出于尝鲜心理去消费,但品尝之后发现风味还原度不高,只会把它作为一个新品类,而非肉类的替代品或必需品,复购率就会很差。因成本问题,植物肉产品普遍售价较高,难以形成稳定的消费群体。”

新京报记者注意到,目前在北京某生鲜渠道,已找不到植物肉相关产品。“从我们目前观察到的情况来看,植物肉不是特别有市场竞争力,一是价格高,二是口感也不是特别好,喜欢吃肉的消费者还是喜欢肉的真实感受。目前我们已在北京地区下架了相关产品。”该渠道相关负责人告诉新京报记者。

某折扣店销售的素肉、植物肉零食。 新京报首席记者 郭铁 摄

许多植物肉品牌偏好与餐饮企业合作推出植物肉产品。如植物蛋白品牌星期零采用B端C端双驱动模式,目前已与德克士、喜茶、全家、711、罗森、瑞幸咖啡、山姆、Ole、盒马等100多个餐饮和零售品牌合作,并进驻全国近4万家门店渠道。又如2021年,别样肉客与美国麦当劳联合推出蔬菜肉汉堡“McPlant”,后因销量难敌经典汉堡撤出。

刘晓东认为,与头部餐饮品牌合作可以提高植物肉企业的品牌知名度,降低渠道成本,餐饮企业则可利用植物肉做未来市场的产品测评。与渠道合作过程中,可以看到植物肉企业不断推新,实质是希望打开更多消费场景,但这也带来研发费用高等问题。

市场真正崛起需要时间

对于“人造肉”市场前景,业内看法不一。

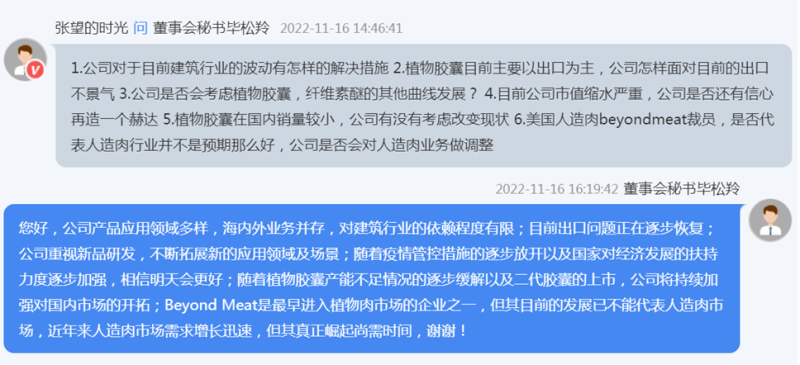

11月16日,山东赫达董事会秘书毕松羚在回复投资者提问时称,别样肉客是最早进入植物肉市场的企业之一,但其目前发展不能代表“人造肉”市场。“近年来‘人造肉’市场需求增长迅速,真正崛起尚需时间。”

山东赫达董事会秘书毕松羚称别样肉客目前发展不能代表“人造肉”市场。 投资者互动平台截图

雀巢首席技术官Stefan Palzer近期表示,就像精酿啤酒最初的繁荣一样,许多投资者涌入“人造肉”市场。目前“人造肉”的需求受到通胀影响,消费者在寻求价格更低的替代品。不过,雀巢正为未来做准备,包括扩容全球研发团队中植物蛋白相关员工数等。

刘晓东认为,植物肉除面临口味还原度、产品价格等因素外,疫情对餐饮供应链和购买力的影响也不容小觑,“未来很可能会看到一批技术单一、产品形式单一的植物肉企业消失”。

尽管市场热度有所下降,但“人造肉”投融资事件仍在发生,且细胞培养肉领域受到更多关注。2022年1月,星期零完成B轮也是第五轮1亿美元融资;3月,植物肉供应商植得期待完成天使轮融资,植物肉公司好食科技完成近千万种子轮融资;5月,细胞培养肉农业科技公司CellX完成近亿元A轮融资;10月,细胞培养肉公司遇见味来获近千万元种子轮融资;11月,细胞培养肉公司极麋生物完成2000万元天使轮融资。

伴随今年11月Upside Foods公司动物细胞培养技术安全性获得美国食品药品监督管理局批准,细胞培养肉是否会接替植物肉站上新的风口?刘晓东认为,相比植物肉,细胞培养肉是更主流的技术,但后者目前仍处于技术突破期,还没有形成实际的生产力,更没有进入到商业化推广阶段。

《中国植物性食品产业发展报告2022年》指出,细胞培养肉和植物蛋白肉是从两个不同角度提出的可持续蛋白供应方案,但生产过程复杂,面临诸多挑战。植物蛋白肉生产过程中,如何去除某些植物蛋白的不良风味和抗营养因子,如何解决植物蛋白人体必需氨基酸比例不平衡问题,如何产生不同种类动物肉的特征风味,如何实现动物肉类烹饪过程中的颜色变化;细胞培养肉生产过程中,如何保证细胞培养过程不受杂菌污染,如何构造除肌肉以外的其他组织,如何降低成本提高消费者的接受程度,这些都是今后研究需要重点考虑的问题。

新京报首席记者 郭铁

编辑 李严

校对 柳宝庆