截至1月29日,公募基金2022年四季报已披露完毕。

2022年第四季度,A股三大指数悉数上涨,上证指数涨2.14%,深证成指涨2.2%,创业板指涨2.53%,市场好转,公募基金也增持A股,Wind数据显示,当期公募基金持有A股的市值占比增至8.36%。

从业绩来看,以普通股票型基金为例,有11只基金(以A份额为主)去年四季度的回报超20%,嘉实互融精选甚至超30%,达31.28%,超50%的基金去年四季度获得正向收益。

市场回暖,2022年四季度股票型基金规模也出现明显提升,Wind数据显示,当期股票型基金规模为2.25万亿元,同比增长8.61%。

五粮液、药明康德被增持 科达利被冯明远挑中

去年四季度股票市场表现不错,主动权益型基金仓位普遍回升。

华鑫证券研报数据显示,截至2022年四季度末,普通股票型基金平均仓位为88.64%,偏股混合基金平均仓位为85.82%,灵活配置型基金平均仓位为71.22%,环比分别提升1.35个百分点、1.36个百分点及2.36个百分点。

从持仓行业来看,去年四季度公募权益基金主动增持的前5行业分别为医药、计算机、建材、非银行金融和电力设备及新能源,主动减持的前5行业为煤炭、房地产、通信、有色金属以及汽车。

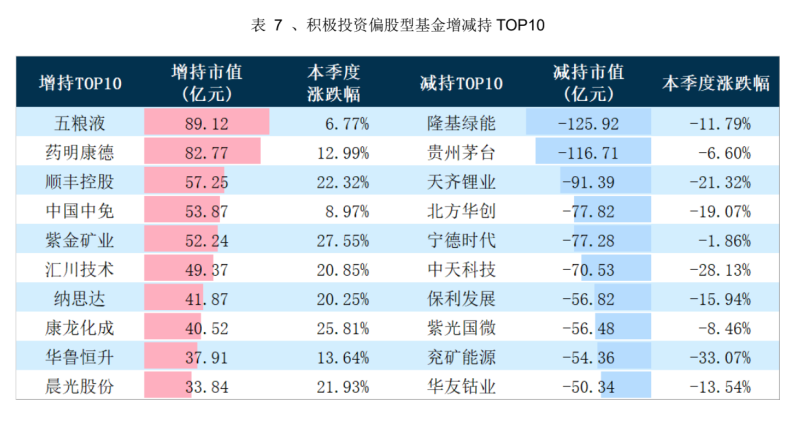

从持仓个股来看,天相投顾数据显示,截至2022年四季度末,积极投资偏股型基金增持前3分别是五粮液、药明康德和顺丰控股,减持前3分别是隆基绿能、贵州茅台和天齐锂业。

表格来源:天相投顾。

具体到明星基金经理持仓,以张坤掌舵的易方达蓝筹精选为例,截至2022年四季度末,该基金前十大重仓股分别为腾讯控股、五粮液、洋河股份、贵州茅台、泸州老窖、香港交易所、招商银行、伊利股份、美团-W、药明生物,与去年三季度末的前十大重仓股一致,但Wind数据显示,张坤在去年四季度加仓了贵州茅台、药明生物,减持了腾讯控股、五粮液。

再以冯明远管理的信澳新能源产业股票为例,截至去年四季度末,该基金的前十大重仓股分别为璞泰来、天齐锂业、比亚迪、科达利、斯莱克、保隆科技、爱柯迪、宁德时代、东阳光、赣锋锂业,与2022年三季度末相比,科达利取代华阳集团成为新晋前十大重仓股。

公开资料显示,科达利是以锂电池精密结构件业务为核心、汽车结构件业务为重要构成的国内领先精密结构件产品研发及制造商。2022年,科达利预计归属于上市公司股东的净利润为8.68亿元~9.38亿元,同比增长6~7成。

长期牛市起点来了?基金经理对市场恢复充满希望

展望2023年,多位明星基金经理充满信心。张坤在四季报中称,不少优质企业的内在价值在2022年有了一定幅度的提升,但股票价格却有所下跌,这种价值和价格的反向运动为长期投资者提供了更好的赔率。

冯明远也在四季报中直言,我们正位于长期牛市的起点,随着疫情第一波高峰期的阶段性落幕,国内经济有望逐步复苏,整体市场环境有望出现好转。整体投资方向上,我们仍然坚持自下而上的选股思路,在科技、新能源等新兴领域寻找投资机会,与优秀的企业共同成长和进步。

银华基金李晓星则在四季报中称,我们认为市场信心的恢复是充满希望的,本质是各项政策措施将在2023年有所体现,今年的经济增速会快于去年,我们会维持组合的进攻性,努力给持有人带来满意的收益率。成长股方面,新能源相关是我们最看好的方向,2022年由于信心缺失,尽管相关上市公司大部分的业绩都处于预期的上限,但估值的杀跌非常严重,如果市场信心有所恢复,估值和业绩的双击值得期待。

中欧基金葛兰也认为,展望2023年1季度,随着疫情对于行业的扰动逐步减弱,相关公司将会回到长期增长的趋势中。医药行业的长期增长逻辑没有发生根本性的变化,创新依然是行业成长的最为重要的驱动力。经过多年的洗礼,国内创新企业整体研发管线布局更加理性,资源向差异化方向倾斜,甚至有全球竞争力的创新品种诞生,国内多家企业将不同阶段创新药的部分权益授权给海外企业,也在一定程度上体现了国内企业创新的价值。

新京报贝壳财经记者 潘亦纯 编辑 王进雨 校对 刘军