图/IC

随着种植牙集采于多地相继落地,“一口牙一辆车”的时代成为过去式。

单颗常规种植牙整体费用降低,给市场带来放量预期,而对相关企业的影响也逐渐显现。“今年上半年受多种因素交叉影响,口腔产品需求整体呈震荡态势,月度波动较大。”9月18日正海生物发布的投资者关系活动记录表中,公司董事长、总经理宋侃如此回应口腔产品需求恢复情况。

他表示,市场此前预期种植牙将迎来较大幅度的增长,公司也认同未来种植牙市场需求空间广阔,但具体过程可能曲折反复。

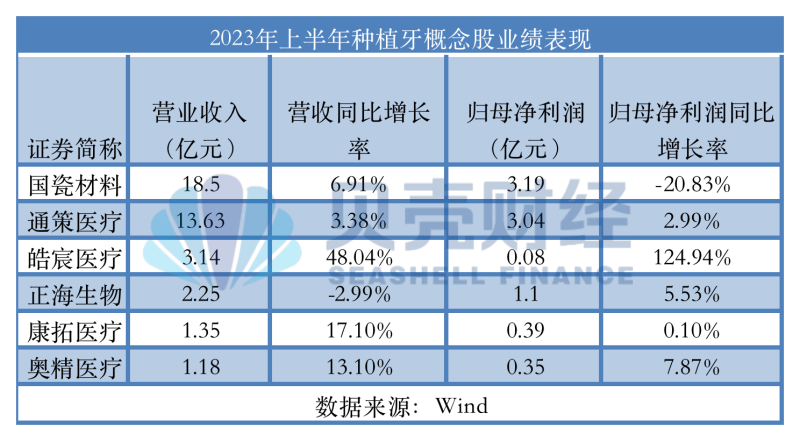

新京报贝壳财经记者根据Wind数据统计看到,2023年上半年,种植牙概念的6家企业全部实现盈利,其中,国瓷材料营收和归母净利润规模达18.5亿元和3.19亿元,问鼎业绩榜。不过,其也是6家企业中唯一一家归母净利润出现下滑的企业,同比降幅达20.83%。

两家企业营收破10亿,国瓷材料净利下滑

A股市场上,种植牙概念股覆盖口腔医疗机构通策医疗、皓宸医疗,以及口腔修复膜、骨粉、种植体、牙冠等相关耗材公司,包括正海生物、奥精医疗、康拓医疗、国瓷材料。

贝壳财经记者根据Wind数据统计看到,2023年上半年,这6家企业全部实现盈利,其中,国瓷材料、通策医疗的营收、归母净利润规模领先。

今年上半年,国瓷材料营收为18.5亿元,同比增长6.91%,归母净利润为3.19亿元。6家企业中,国瓷材料的营收规模、归母净利润规模最大,但也是唯一出现归母净利润下滑的企业,同比下降幅度达20.83%。

国瓷材料在半年报中提及,期内,公司牙科用纳米级复合氧化锆粉体材料销售稳步增长,国内市场份额持续提升,海外市场方面已顺利进入部分头部客户供应体系,渗透率将逐步提高。随着国内牙科诊疗需求陆续复苏,公司氧化锆瓷块业务在国内市场恢复了增长势头。

国瓷材料业绩下滑并非源于种植牙相关业务。根据此前业绩预告,主要原因是报告期内电子材料板块的MLCC介质粉体销量同比下滑。

上半年,通策医疗维持上涨势头,营业收入为13.63亿元,同比增长3.38%;归母净利润为3.04亿元,同比增长2.99%。其中,来自于种植业务的主营业务收入为2.29亿元,同比增长2.7%。

公司在半年报中表示,营收增长主要因口腔医疗服务呈现恢复性增长。通策医疗曾在接受投资者调研时回应种植牙集采问题,并称“集采对半年报毛利润基本没有影响。”

据了解,上半年,通策医疗集采类种植牙单价6000元左右,根据患者诊疗的需求,部分需要额外支付骨膜、复杂治疗服务费等;非集采类种植牙因为提供更多医疗服务内容,单价在1.5万元左右。

从业绩变化来看,上半年,皓宸医疗实现大幅上涨,营收、归母净利润分别同比增长48.04%和124.94%。对于这一丰收,医疗口腔业务扮演了重要角色。上半年,皓宸医疗来自医疗口腔行业的收入为2.76亿元,占营业收入的87.95%,同比增长49.86%。与此同时,这部分收入的毛利率为48.74%,较同期增长10.94%。

集采落地“带货”:种植牙数量大涨

种植牙集采被称为“史上最难集采”,今年1月在四川开标,种植体平均中选价格降至900余元,与集采前中位采购价相比,平均降幅55%。并且,牙冠已被限价挂网,按挂网价格“零差率”销售。

此外,国家医保局出台政策,对种植牙医疗服务进行价格调控,明确种植牙医疗服务价格全流程调控目标为一颗牙4500元。

今年4月,种植牙综合降费全国落地,口腔医疗机构的种植牙数量有所增长。9月初,通策医疗在半年度业绩说明会上表示,2023年上半年种植牙颗数23500颗,同比增长33.8%。

华福证券研报提及,4月份种植牙调价全国落地后,5-6月份种植项目实现了良好的增长势头。从已披露第二季度业绩的海外种植体厂家数据来看,登士柏、诺保科、登腾在中国区的种植量增速预计分别为115%、91%、39%,表现十分强劲。

对于未来带动作用,上市公司也持乐观态度。8月底,奥精医疗接受投资者调研时表示,种植手术可以择期进行,集采降价后一些种植人群存在观望的心理,部分医生的情绪也受到一些影响,口腔种植领域今年上半年整体增长偏保守状态。随着种植体集采推进,行业种植量在恢复,接下来随着情绪面消减,下半年行业有望迎来较快增长。

种植牙过程中,口腔修复膜和骨粉为常用材料。骨粉通常用于牙颌骨缺损或骨量不足的填充和修复,而口腔修复膜通常用于口腔内软组织浅层缺损的修复,加速创口愈合及诱导自体骨再生。而此类口腔骨科耗材尚未纳入集采,在种植牙放量的积极预期下,相关企业或迎来发展机遇。

奥精医疗认为,随着种植牙集采,手术价格明显下降,受益人群会明显增加,利好人工骨修复材料的临床使用,临床手术量可能会得到提升,奥精医疗“齿贝”产品未来将会加大在民营口腔领域的拓展。

正海生物认为“种植牙增长过程可能曲折反复”,其拥有口腔修复膜和骨修复材料产品。上半年,公司口腔修复膜产品实现销售收入1.06亿元,同比减少3.57%。不过,公司亦在半年报中表示,随着种植牙费用下调,未来种植牙市场需求空间广阔,将有利于公司推动口腔修复膜和骨修复材料两个重要产品的市场销售,有利于其使用量和市场占有率的提升。

贝壳财经记者注意到,已有企业积极布局相关领域。康拓医疗在半年报中表示,上半年参股西安蝾螈生物技术有限公司,开展口腔种植领域口腔可吸收生物膜和口腔骨修复材料的产品研发,进一步拓宽产品布局。截至目前,相关产品均已提交注册申报。

产业链谋求上市,口腔医疗企业难上市?

目前,口腔医疗产业链相关上市公司队伍仍在扩容。

贝壳财经记者注意到,2021年口腔医疗相关企业一度掀起上市潮——恒伦医疗、沪鸽口腔拟登陆创业板,瑞尔集团、牙博士、时代天使首次向港交所上市发起冲击,而中国口腔医疗集团则第四度递表港交所。

这批企业中,时代天使和瑞尔集团分别于2021年6月和2022年3月成功登陆港交所。中国口腔医疗集团最终更名为美皓医疗集团,于2022年10月第七次递表,并于当年12月在港股上市。而对于其余口腔医疗企业来说,上市并非坦途,至今谋求上市未果。

海南博鳌医疗科技有限公司总经理邓之东对贝壳财经记者表示,口腔医疗企业上市难,最大障碍是其行业性质与业态。从根本上讲,口腔医疗行业的医疗属性大于消费属性,并不是适合于上市的“暴利”产业,全球范围内纯医疗机构上市的成功案例也并不多见。除了行业监管和政策环境,企业的资产质量与盈利能力也尤为关键,企业上市需要达成一系列的指标,包括企业规模、资产质量、盈利能力等,很多口腔医疗相关的企业难以全面满足上市的条件要求。

2022年8月,沪鸽口腔主动申请撤回发行上市申请文件,创业板IPO路程也就此终止。不过,时隔一年上市之路再度开启,今年8月30日沪鸽口腔在山东证监局办理辅导备案登记,拟首次公开发行股票并上市,辅导券商为国金证券。

今年以来,多家相关公司有意敲开上市大门。5月,口腔正畸、隐形矫治企业正雅齿科在浙江证监局进行了辅导备案登记,拟首次公开发行股票并上市。6月30日,速迈医学的IPO申请获创业板受理,公司主要产品为牙科手术显微镜、外科手术显微镜及医用光学诊察器械产品。根据前瞻产业研究院相关报告,2019年至2021年,速迈医学占据国内牙科手术显微镜45%至55%左右的市场份额。

上个月,港交所披露了马泷齿科递交的招股说明书。作为高端民营口腔医疗机构,截至今年4月末,马泷齿科在我国13个城市设有29家口腔门诊,业务涵盖普通牙科、正畸科和种植科。

在邓之东看来,口腔医疗企业积极谋求上市,主要是为从资本市场筹集大量资金,用于企业的规模扩张、技术研发、设备更新、人才引进等,提升规模、实力和竞争力,提高企业经营管理水平。此外,上市也可以提升企业知名度、信誉和品牌影响力,巩固企业在行业中的地位和市场份额。

新京报贝壳财经记者 丁爽 编辑 王进雨 校对 柳宝庆