近日,明晟指数(MSCI)公布2月主要指数系列季度例行调整的新增、剔除名单。作为常规的季度审议,MSCI中国指数新增5家公司,包括1只港股和4只A股。相应地有66只标的因不符合量化条件被从指数中剔除,其中涉及14只港股、48只A股以及4只中概股。

整体来看,被调出的48只A股标的市值相对较小,总市值处于100亿-240亿元(单位:人民币,下同)区间,而调入标的市值较大,如美的集团市值逾4200亿元。

市场研究机构普遍分析认为:MSCI此次调整的影响,将更多局限在个股上,且程度相对有限;值得关注的是,受近期国内外资金面和政策面积极因素影响,A股外资则有望回流。

潜在被动资金流出规模约为2023年A股日均成交额的0.04%左右

北京时间2月13日,MSCI公布了季度指数评审结果。虽然本次例行调整,并不涉及调整A股20%纳入因子,但还是因所涉及A股调整标的的幅度较大,引起了部分投资者的关切。

实际上,MSCI每年会对其所有指数做四次例行调整,包括5月和11月较大幅度的半年度审议,以及2月和8月范围较小的季度审议。每次调整的依据主要为客观量化指标,例如市值和流动性等。本次MSCI对其全球标准指数、全球小盘指数、全球微小盘指数等主要指数系列进行调整,将于2月29日收盘后生效。

据中金策略介绍,作为常规的季度审议,本次调整后,MSCI中国指数成分股数量将从765只降至704只(其中A股519只,权重17.2%;港股168只,权重73.5%;中概股14只,权重9.0%;B股3只,权重0.3%)。

其中,MSCI新兴市场指数A股相关标的调整为:新纳入美的集团、招商公路、华大智造、三星医疗等4只个股;调出思瑞浦、鸿路钢构、普洛药业、易华录等48只个股。其中,调入标的市值最大的是美的集团,市值逾4200亿元。

市场研究机构对此普遍观感为“(对A股)整体影响有限,资金流出可控”。

具体来看,据中金策略分析,本次被调出的48家A股公司在MSCI新兴市场指数中的合计权重仅为0.097%,根据追踪指数的被动资金规模,以当前MSCI含A股资金量大概3450亿元为准,可以测算出潜在的被动资金流出规模约为3.3亿元,相比A股市场的成交额非常有限,约为2023年A股日均成交额的0.04%左右。

而本次纳入指数的4家A股公司权重占MSCI新兴市场合计约为0.037%,所涉及的潜在被动资金流入规模约为1.3亿元。

“此次调整对市场的影响主要集中在资金面上,以外资为主”,海通策略首席分析师吴信坤坦言。

但据其进一步分析,这主要源于跟随MSCI全球指数的被动基金,以及有意向新纳入指数的股票分配较多资金或将调出个股被动卖出的投资主体。

据吴信坤粗略估算,单就被动资金流向变化看,本次MSCI的例行调整“整体影响或较为有限”。

被调出个股调整日亦可现上涨行情,A股外资有望回流

准确而言,MSCI属于全球投资组合采用较多的基准指数。MSCI与中国A股的渊源,则可以追溯到7年前,甚至更久。

2017年6月20日明晟公司宣布将中国A股纳入MSCI中国指数、MSCI新兴市场指数等。

国元证券研报显示,相关纳入工作随后共分为两个阶段进行:第一阶段于2018年5月进行,基于2.5%的纳入因子,明晟公司将222只中国A股纳入MSCI;第二阶段则于2018年8月开始,纳入因子从2.5%提升至5%。

2019年2月28日,明晟公司又宣布将分三个阶段提高中国A股在MSCI指数中的纳入因子。首次提高权重是在2019年5月,将中国A股大盘股的纳入因子由5%提高至10%;2019年8月,MSCI第二次提升中国A股占比,将中国A股大盘股的纳入因子由10%提高为15%;2019年11月,将中国A股大盘股的纳入因子由15%提高到20%。至此,264只A股大盘股和173只中盘股(指流通市值比蓝筹股或大盘股要小,但高于小盘股的一类型股票)被纳入MSCI。

作为“回应”,在2018年6月1日与2019年3月1日的新闻发布会上,证监会新闻发言人曾就A股正式纳入MSCI新兴市场指数以及A股在MSCI指数中的纳入因子被提高至20%,这两大事件回复了记者的提问。同时,证监会官网信息也显示,随后几年中,A股市场与MSCI的互联互通机制,也得到了不断深化。

2021年5月11日,在MSCI发布的季度指数调整中,科创板5只个股首次被纳入MSCI全球标准指数和MSCI中国A股指数。

从历次MSCI中国指数调整对A股股价的影响来看,国元证券认为,被动资金因为指数调整而带来的尾盘交易冲击,会对被调整个股的尾盘股价产生影响,但对个股全天的价格变动的影响不大。

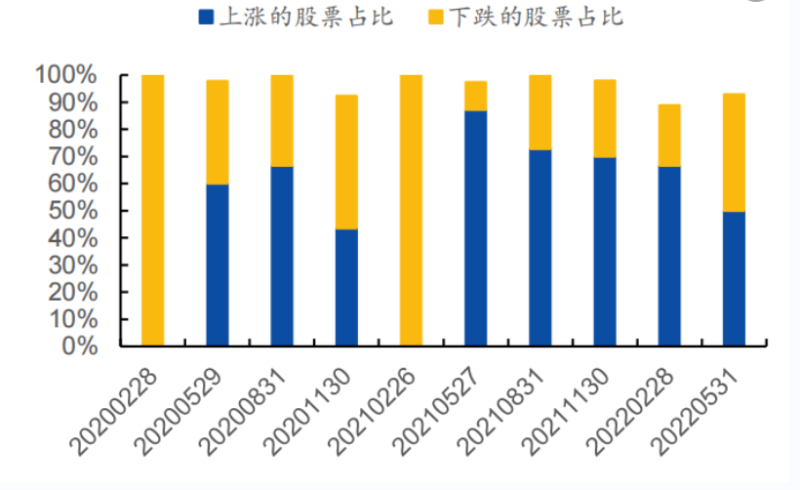

从MSCI中国A股指数被纳入和调出个股的尾盘三分钟涨跌幅占比情况(2020年初至2022年中)来看,被纳入的股票调整日尾盘平均上涨占比为70%,而被调出的股票调整日尾盘平均下跌占比为90%。但是从调整日全天股价的表现来看,股价的变动与被动资金的调仓方向却并不一致。

在国元证券看来,市场对指数的调整有相应的预测成为主要原因。

由于指数通常会提前宣布被调整的个股,因此在调整执行之前,会有部分套利资金提前布局相应个股,而调整日当天被调整个股股价的表现更多是受到提前套利资金与被动资金之间强弱影响。

因此“被纳入的个股在调整日可能出现下跌,而被调出的个股也可能出现上涨(情况)。”基于2020年2月28日至2022年5月31日MSCI各调整节点对A股个股价走势影响分析后,国元证券给出结论。

2020年2月28日至2022年5月31日MSCI调整日被纳入股票的上涨与下跌占比情况

(资料来源:Wind,国元证券研究所;注:存在部分个股当日涨跌幅为0%)

2020年2月28日至2022年5月31日MSCI调整日被调出股票的上涨与下跌占比情况

(资料来源:Wind,国元证券研究所;注:存在部分个股当日涨跌幅为0%)

与此类似,从调整日以后的历史规律出发,中金策略亦认为,常规的指数调整对市场整体影响可控。

“通过测算2020年以来共17次MSCI指数定期调整后一天、三天与一周后中国市场(A股与港股)的表现,我们发现并没有确定性的涨跌规律。”中金策略研究团队表示。

不过,中金策略也指出,此次MSCI中国指数调整除了成分股的纳入与调出外,同样涉及指数内现有公司权重的变化。“我们看到本次指数中部分龙头公司权重都有不同程度提升,如提升幅度较大为阿里巴巴、腾讯控股、拼多多、联想和建设银行等,预计这几只潜在被动资金流入约为21.6亿元”,中金策略因此认为,这些权重股的资金流入对指数与市场影响可能更大。

此外,来自吴信坤的展望,2024年年内美联储有望开启降息周期,受益于海外流动性转松的大趋势,人民币汇率或逐步企稳,A股外资有望回流。

新京报贝壳财经记者 黄鑫宇

编辑 岳彩周

校对 贾宁