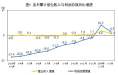

新京报贝壳财经讯(记者张晓翀)当地时间3月12日美国劳工统计局发布数据显示,2月美国居民消费价格指数(CPI)同比上涨3.2%,高于市场此前预期的3.1%;环比涨幅从1月份的0.3%上升至上月的0.4%。剔除波动较大的食品和能源价格后,核心CPI同比上涨3.8%,较上月下降0.1个百分点,是自2021年5月以来的最小年度涨幅;环比涨幅与前值持平,为0.4%。

分析人士指出,美国2月通胀和核心通胀同比增速数据均超市场预期,主要原因是房租项和能源价格反弹的推动,住房和汽油价格两者占2月增幅的60%以上。美国通胀数据持续强劲,增强了美联储维持政策利率水平一段时间以观察数据的必要性。

数据公布后,芝加哥商品交易所美联储观察工具(FedWatch Tool)显示,6月降息的联邦基金期货隐含概率持平于71%。10年期美债收益率先震荡后上行,美元指数一度走强至103以上。

能源价格是推动美国2月CPI上涨的重要因素,美国控通胀仍处攻坚期

从细项上来看,美国2月能源项整体环比增长2.3%,前值为-0.9%,对整体环比的贡献达到24.5%。

东吴证券宏观经济团队认为,能源价格是推动本次整体CPI上涨的重要因素。2月能源通胀掉头加速,根据美国汽车协会数据,普通汽油价格较一个月前上涨约20美分,涨幅超过6%,成为能源价格反弹的主要原因。虽然能源在一揽子CPI中占比并不是最大的,但是油价不仅影响着商品价格,也会延伸到其他服务价格,这也将抬升通胀预期从而加剧通胀风险。

此外,住房租金仍是最大“贡献者”,但增速有所放缓。2月住房分项CPI环比上升0.5%,住房通胀的韧性仍是核心CPI的主要拉动力。但相对于1月住房分项增速的跳涨,2月增速明显有所放缓。

华金证券研究所所长助理、首席宏观分析师秦泰认为,从总体CPI的角度来看,年初以来原油价格的上涨正在以较为直接的路径向能源CPI传导,后者2月环比涨幅高达2.3%,创出近6个月以来新高。在连续5个月黏滞于3.1%-3.3%的狭窄区间之后,美国总体CPI同比增速的回落之路仍非坦途。

财通证券宏观首席分析师陈兴指出,2月美国CPI略有回升,主要是受能源项价格反弹的影响,但整体来看,通胀仍在回落通道中。

开源证券宏观经济首席分析师何宁表示,总的来看,美国去通胀进程中短期内或处于“攻坚期”,当前通胀水平虽然正在向着美联储的目标前行,但所需时长或仍存在较多不确定性。

2月美国通胀数据超预期表现或令美联储更加谨慎

秦泰指出,美国通胀数据能否稳定较快向2%的长期目标区间回落,是当前美联储何时进行首次降息决策的最重要决定因素,2月数据的超预期表现或将令美联储更加犹豫谨慎。

陈兴指出,2月通胀数据公布后,市场对美联储目标利率路径预期整体上移,首次降息时点预计在6月。另外,此前公布的2月非农就业数据显示,劳动力市场出现降温迹象。近期美联储主席鲍威尔发言表示,不必等到2%的通胀水平才降息,考虑到高利率对经济各部门的影响或将逐步显现,未来经济增长仍将继续放缓,美联储首次降息或将在6月进行。

往后看,对于美联储而言,去通胀的“最后一英里”仍然充满挑战,离2%目标仍有一定距离。无论是按0.3%还是0.2%的环比假设计算,后续美国CPI大概率继续回落,到8月降至2.4%-2.5%区间,离美联储2%目标尚有一定距离,且不排除有反弹风险。

华福证券首席经济学家燕翔指出,市场已有6月开启降息、全年降息100个基点(bp)的预期,但后续若通胀回落偏慢,意味着降息节点可能继续延后。

美国经济已处于持续下行中,非农就业、PMI(采购经理指数)降幅明显,通胀短期或仍在相对高位。因此美联储不需要等到通胀降到2%才开始降息,但需要看到经济有明显冷却迹象,尤其是PMI、非农就业等大幅度转冷,目前看仍然需要等待。而后续若通胀降幅低于预期,不排除降息节点继续延后,推迟到7月或更往后的9月。

何宁指出,本轮美国去通胀进程可能是一个较为长期的过程,但随着去通胀进程的继续,实际利率水平也在提升,只要去通胀进程不发生大幅波动,美联储或将会更倾向于进行“预防式降息”,以避免经济在具有限制性的利率水平下持续承压。

基准条件下,在去通胀进程未发生逆转的情况下,仍倾向于认为美联储将会在6月份进行第一次降息,但之后的降息节奏与幅度会相对较灵活,整体幅度也不会很大。不过从中期角度看,美联储的利率水平可能会较大幅度地高于疫情前水平。

编辑 岳彩周

校对 刘军