截至3月21日收盘,桃李面包当前股价为6.81元/股,单日跌幅为2.01%,公司总市值为108.9亿元。

消息面上,有着“面包第一股”之称的桃李面包交出了其2023年成绩单。

2023年,桃李面包实现营业收入约67.59亿元,同比增长1.08%;归属于上市公司股东的净利润约5.74亿元,同比下滑10.29%;归属于上市公司股东的扣除非经常性损益的净利润约5.52亿元,同比下滑12.31%。据悉,桃李面包的业绩已经连续三年(2021年至2023年)增收不增利。

财报显示,桃李面包拟向全体股东每10股派发现金红利1.80元(含税)。截至2023年12月31日,公司总股本约为16亿股,以此计算合计拟派发现金红利约2.88亿元(含税),占合并报表中归属于母公司股东净利润的50.16%,剩余未分配利润结转至下一年度。

年销约3.78亿公斤面包

为何增收不增利?

桃李面包一直专注于以面包及糕点为核心的优质烘焙类产品的生产及销售,属于“中央工厂+批发”式烘焙食品生产企业。公司主要产品为“桃李”品牌面包,此外,公司还生产月饼、粽子等产品,主要是针对传统节假日开发的节日食品。

具体来看,在2023年,桃李面包的核心产品桃李品牌的面包及糕点实现的营业收入约为65.32亿元,同比增长0.64%,其占公司年度主营业务收入的比例为96.66%。主食烧饼面包、咸蛋黄嘟嘟面包等新品呈现较高速度增长,产品综合竞争力继续获得提升。在2023年,桃李面包针对传统节假日开发的节日食品月饼和粽子实现营业收入分别为14869.15万元和1701.06万元,分别同比增长6.92%和27.82%。

2023年,桃李面包的主营产品销售情况。

据悉,2023年,桃李面包的面包、月饼、粽子的销售量分别约为3.78亿公斤、620.35万公斤、57.64万公斤。“报告期内,公司主要产品的产销量继续保持增长。主要产品的产销率均保持在较高水平,公司面包多为短保质期产品,月饼和粽子均为季节性产品,因此公司期末库存量一直维持在较低水平。”桃李面包表示。

值得一提的是,2023年,桃李面包的营收虽然增长了,但是净利润却下滑了,从分产品情况也可以看出,面包及糕点、月饼、粽子的毛利率均在下滑。“部分原材料价格同比上涨导致生产成本增加;部分新建项目投产后产能未完全释放且前期费用较高。”对于2023年业绩增收不增利的原因,桃李面包如此解释。

面包行业销售渠道一般分为线下和线上两种渠道,线下渠道又分为大型连锁商超(KA客户)、便利店、生鲜超市、社会店渠道等;线上渠道包括抖音、快手等兴趣电商和天猫、京东等传统电商,社区团购平台如美团、饿了么、头部流量IP销售等。

针对线下渠道,桃李面包目前主要通过直营和经销两种模式进行销售:一是针对大型连锁商超(KA客户)和中心城市的中小超市、社会店渠道,公司采取直营模式;二是针对外埠市场的便利店、县乡商店、小卖部,公司通过经销商分销的模式运营。

2023年,桃李面包的经销商变化情况。

截至2023年年底,桃李面包已在全国市场建立了31万多个零售终端,公司的经销商数量为985家。

加快产能扩张

完善全国市场布局

走出东北,布局全国,是桃李面包多年以来的战略规划。2023年,桃李面包一方面加大力度拓展华东、华南等新市场,另一方面在东北、华北等成熟市场继续加快销售网络细化和下沉工作,进一步开拓细分消费市场和销售渠道,挖掘市场潜力,引导新的消费需求,巩固和扩大公司产品市场占有率。

截至2023年年底,桃李面包共有22个生产基地已投入使用,在建生产基地项目5个。根据财报可知,桃李面包在华北地区、东北地区、华东地区、华中地区、西南地区、西北地区、华南地区均有生产基地,其中,华北地区的产能利用率最高,为85.48%,华东地区的产能利用率最低,为62.19%。

整体来看,22个已投入使用的生产基地的总产能为502666.30吨,产能利用率为74.32%,5个在建生产基地项目的设计总产能为22.43万吨。

之所以加快产能扩张,是出于对行业的看好,桃李面包认为“行业在未来的较长时间将面临良好的发展机遇”,因此,桃李面包积极扩大生产规模,一方面可以与市场增长的需求相匹配,保持并扩大市场份额,另一方面通过扩大生产形成规模效应,有效降低成本,提高公司的利润水平。

未来,桃李面包计划在持续重点关注华东、华南市场的基础上,积极拓展西南市场、新疆市场,进一步完善全国市场布局。

民生证券分析师认为:“2024年新产能投产预计短期压制毛利,但短保行业具备提升空间、外埠市场仍待拓展,桃李面包在这一阶段稳步扩张产能、完善销售网络布局,并持续调整产品结构、布局新兴渠道以适应消费需求变化,后续待需求进一步复苏、规模效应释放,业绩端有望回暖。”

烘焙食品行业竞争激烈

桃李面包毛利率近年来持续下滑

我国烘焙食品行业参与者众多,行业门槛较低,行业内企业数量多且局限于区域市场,具有较强的地域属性,市场竞争格局高度分散。近年来,我国烘焙食品市场规模保持稳定增长,2019年至2023年,市场规模从2290亿元增加至2529亿元。

总体上,我国面包行业的集中度依然较低,产品竞争激烈且同质化现象严重,随着经济发展和人民物质生活水平的提高,人们对面包品质的要求也不断提升,食品安全、质量、营销、服务和管理等非价格因素在行业竞争中的作用将逐步体现,在发展过程中小型生产加工作坊将不断被淘汰,具备品牌知名度、规模效应的企业将得到持续发展,从而进一步扩大市场份额。

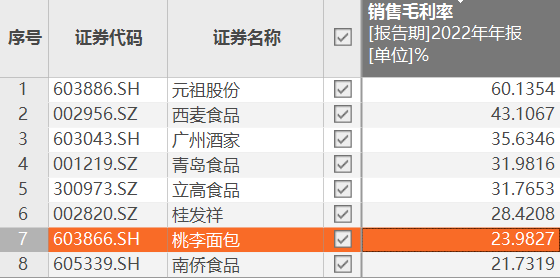

A股8家烘焙食品概念股2022年的销售毛利率,数据来自Choice金融终端。

Choice金融终端数据显示,目前A股共有8家烘焙食品概念股,其中,桃李面包2022年的销售毛利率排在第7位,仅高于南侨食品。

桃李面包曾对外表示:公司始终致力于为社会提供高性价比的产品,产品售价比“连锁店”模式低,因此,毛利率相对较低。而连锁店模式虽然毛利率较高,但同时销售费用率高。

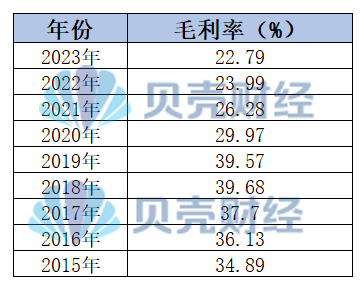

2015年至2023年,桃李面包的毛利率情况。

记者注意到,2019年以来,桃李面包的毛利率持续下滑。在解释毛利率下滑原因时,桃李面包多次提到了原材料价格上涨导致生产成本增加的因素。

同时,在进行风险提示时,桃李面包表示:公司采购的原材料主要为面粉、油脂、糖、鸡蛋及酵母等,其价格受当年的种植面积、养殖总量、市场供求以及国际期货市场价格等因素影响会产生价格波动。如果原材料价格上涨较大,将有可能对产品毛利率水平带来一定影响。在应对这一问题上公司制定了灵活的采购策略,寻求稳定的原材料供应链,利用供应链整合优势、产品规模化生产优势,大幅提高生产效率,降低生产成本,不断通过管理创新出效益、通过提高原材料的利用率等方面取得领先优势,减小因原料价格波动对于公司经营产生的影响。

新京报贝壳财经记者 阎侠

编辑 王进雨

校对 杨许丽