生产日期2023年2月,保质期18个月,还有5个月到期……3月是雪糕、冰淇淋等冰品上新铺货的时节,即业内所说的“开柜季”,新京报记者近期走访市场发现,北京不少商超还在销售一年前生产的“陈货”,个别渠道2023年的“陈货”占比达到40%。

据品牌方、渠道商反映,受行业增速放缓影响,目前市场上冰品库存相较往年仍处于高位,2023年的库存还在等待消耗。新品库存压力主要来自品牌方压货数量过大,“陈货”库存压力主要来自品牌方或经销商的买赠出清。面对库存和铺货压力,品牌方普遍采取的措施是依靠终端推广增加新品曝光机会,同时针对不同渠道采取不同的促销策略。

在消费意愿下降、行业内卷加剧的背景下,冰品市场格局正在重塑,有品牌跨界入局,有品牌轰然倒下,还有品牌正在进行业务重组。

渠道“陈货”尚未出清

2023年1月产的八喜黑巧脆脆冰淇淋,2023年2月产的奥雪口口爆浆雪糕,2023年4月产的明治芒果龙井味雪糕……新京报记者近日走访北京一家新世界百货超市看到,冰柜里陈列着大量冰品“陈货”。

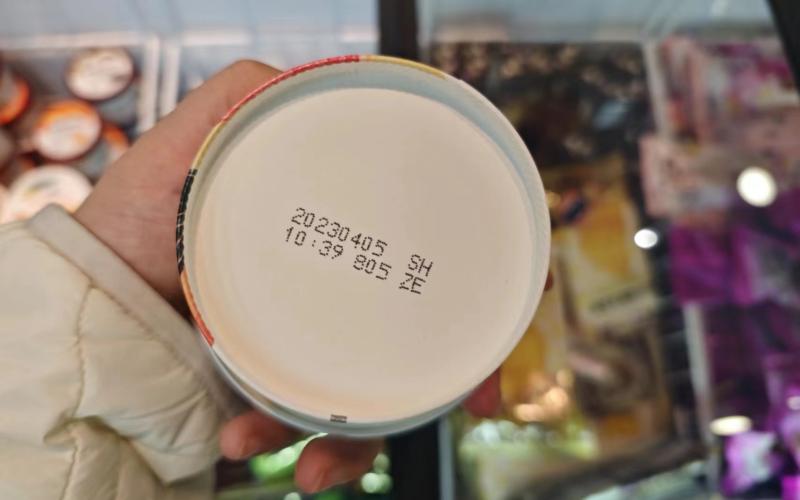

某在售冰品的生产日期为2023年4月5日。 新京报首席记者 郭铁 摄

这样的现象并非该超市独有。北京东城区一社区超市工作人员介绍,其店内所售冰品中,生产日期在2023年的“陈货”占比40%左右,除了部分2023年12月生产货期相对较新的产品外,其他日期更早的“陈货”已影响到门店冰品上新节奏,供应商也要清库存。

从事冰品批发生意的马亮(化名)告诉新京报记者,流通渠道对产品的出厂日期非常敏感,尤其不喜欢日期“跨年”。“比如2023年12月31日和2024年1月1日,虽然生产日期只差了一天,但12月31日的产品就会被我们归为‘大日期’(陈货),二级经销商不爱要,终端郊区、村镇市场也不好卖,但1月1日的产品就不存在这个问题,因此经销商都要想办法把‘大日期’库存赶在年底前甩出去”。如今渠道库存仍未消耗完,“预计得到五六月份才能出清”。

据马亮掌握的情况,目前渠道库存分为新日期产品和“大日期”产品。新货库存压力主要来自品牌方为完成业绩指标压货,铺货数量超出渠道销售能力;“陈货”库存压力主要来自品牌方、经销商针对渠道采取的出清措施,诸如“买一送一”等,以此降低单价,防止滞销。

辽宁某冰淇淋品牌销售负责人金先生也向新京报记者证实,目前市场上冰品库存相较往年仍处于高位,2023年的库存还在等待消耗。“我们的办法是在终端做推广拉动,增加新品露出机会,帮助经销商调换、回收处理陈货等。具体做法会分渠道进行,比如在零售终端铺新日期产品,利用社区团购或私域流量甩尾单等。其他品牌大多也在这么做,大家都希望进入旺季时能够保证各渠道平台正常销售。”

新京报记者注意到,目前各渠道已展开促销活动。3月24日,在上述新世界百货超市,原价11.3元的八喜冰淇淋,促销价为9.6元;原价为34.9元/盒的明治白桃乌龙雪糕,推出“买一赠一”活动。在临期食品店好特卖,原价13.9元的梦龙车厘子樱花口味冰淇淋,折后价为5.9元;原价18元的喜茶芒芒甘露冰棒,折后价同为5.9元。

某雪糕正在进行“买一赠一”活动。 新京报首席记者 郭铁 摄

3元以下冰品成主流

有业内人士认为,冰品行业库存高企主要有两方面原因,一是部分品牌出于业绩增长需要向渠道压货;另一方面源于在消费环境影响下,行业增速放缓。

马亮也向新京报记者证实,2023年品牌方压货量跟往年差不多,但渠道不走货,因此显得库存较大,核心原因是市场需求不振。今年以来,二批商不走货,终端动销不畅,品牌方基本靠压货完成指标。“正常情况下,清明之后冰品市场就开始走量了,今年预计到五一有起色。受天气、库存、购买力等多方因素影响,行业可能面临市场萎缩,这会对冰品整体价位产生影响,渠道对3元以上的产品拿货会特别慎重。”

据上述社区超市员工介绍,其店内70%的冰品零售价在3元以下;5元—8元价格带的占比在10%左右,出货较慢;10元以上价格带仅“八喜”销售尚可。

一家永辉超市工作人员称,目前店内销售最好的冰品是售价9.9元、10.9元一组的经典口味,单支售价折合下来在2元左右。从价格带看,店内5元以下冰品占比约50%;5元以上的仅梦龙销售尚可;10元—15元的冰品主要靠促销带动销售,单支实际售价也会降至10元以下。

金先生走访市场了解到,出于高溢价、高毛利考虑,以往便利店较少引进4元以下的冰品,产品实际零售价多在8元以上。“从2023年10月开始,已有便利店开始拒绝5元以上的产品,连锁便利品牌冰淇淋价格都在往理性方向走,主要原因是便利店渠道各种费用很高,品牌缺少露出机会,对传统渠道的带动作用也看不到,因此各品牌进便利店的积极性下降了。”此外,包括盒马、叮咚买菜在内的渠道方都推出了自有冰品品牌,产品品质未变,售价改善了许多。

叮咚买菜全国冰淇淋采购郭振宇此前接受新京报记者采访时证实,受“雪糕刺客”相关舆论、渠道产品优化调整等因素影响,叮咚买菜自2023年起与一些超高价冷饮品牌中止合作。“2023年下半年,冰淇淋市场整体呈现下降趋势,市场两极分化更加明显,国民口味及经典款更加受到顾客青睐。2024年,我们的冰淇淋侧重自有品牌建设,以品价比为主,确保品质的前提下做到价格最优。”

行业格局重塑

在行业增速放缓的背景下,冰品市场也在快速调整。光明乳业此前在接受新京报记者采访时表示,消费意愿下降、旺季气温偏低、行业内卷加剧,是2023年冷饮行业碰到的主要困境,各企业纷纷通过价格战、产品快速迭代优化等抢占市场份额。这些变化与挑战很大程度上塑造了行业格局,并对2024年及以后的发展方向产生深远影响。

从2022年的“雪糕刺客”风波到不久前的临期产品2.5元“贱卖”,高价雪糕代表品牌“钟薛高”在新行业格局中逐渐倒下。2023年3月,钟薛高发布首款渠道定价3.5元的冰棒系列新品Sa'Saa,不过到了7月,钟薛高食品(上海)有限公司及其子公司钟茂(上海)食品科技有限公司就被申请诉前财产保全,名下550万元财产被冻结。同年10月,多位自称钟薛高员工的网友在社交媒体爆料被拖欠工资。

2024年3月11日,钟薛高食品(上海)有限公司被上海市嘉定区人民法院发出限制消费令,关联对象为创始人林盛。近日,钟薛高子公司钟茂(上海)食品科技有限公司新增一则被执行人信息,被执行总金额超过1343万元。如今,无论是家批店、社区超市还是大型商超,都难以见到钟薛高的身影,渠道对该品牌的反馈普遍是“断货”“不行了”。

据业内人士了解,钟薛高目前已基本处于“僵死”状态,终端很难见到其销售人员,少量产品仍在生产、发货,主要是为了冲抵经销商的部分货款。“钟薛高的发展模式是迅速上市、变现,品牌善于讲故事,发展超越了冷饮企业正常的发展周期。冷饮产品不可能无限溢价,当消费环境发生变化,品牌多次遭受舆情危机后,钟薛高的本质问题就会暴露出来。如果是资金链或供应链出现问题,钟薛高还有回旋余地,但现在是品牌口碑崩了,想要东山再起很难。”

除钟薛高外,行业近期发生的另一件大事是联合利华拆分旗下冰淇淋业务。联合利华3月19日宣布,剥离冰淇淋业务有助于联合利华加快实施2023年10月宣布的增长行动计划,而在不同的所有权结构下,冰淇淋业务的增长潜力将得到更好发挥。

资料显示,联合利华冰淇淋业务旗下拥有和路雪、梦龙、本杰瑞等多个全球销量前十的品牌,2023年该业务营业额达到79亿欧元,但同时面临原材料上涨带来的成本挑战。为保护利润率,联合利华采取的定价措施导致销量下滑,消费者转向更低廉的产品加速了品牌竞争。

目前,新京报记者尚未从联合利华方面得到冰淇淋业务的进一步消息。数据显示,中国是联合利华和路雪旗下梦龙、可爱多最大的市场之一,和路雪旗下产品在中国冰淇淋市场的份额居第二位,过去5年总体保持稳健增长。从近期和路雪产品推新及清洁能源战略来看,联合利华冰淇淋业务的分拆计划并未影响其在中国市场的投资步调。

另一方面,不断增长的冰淇淋市场容量也在吸引更多玩家入局。市场咨询机构欧睿国际数据显示,2023年中国冰淇淋市场销售额为574.78亿元。未来5年,中国冰淇淋市场规模预计保持逐年上升势头,到2028年销售额超过700亿元。

从2023年业绩表现来看,伊利冷饮产品前三季度营收增长12.9%,至103.83亿元,蒙牛冰淇淋业务上半年实现双位数增长,三元股份冰淇淋及其他业务营收增长逾六成,至14.64亿元,新希望乳业、菊乐乳业等乳企也在加紧布局冷饮业务。此外,以茅台、恒顺醋业为代表的跨界案例也让人们看到了冰淇淋在连接品牌与年轻消费群体方面的桥梁作用。

新京报首席记者 郭铁

编辑 李严

校对 翟永军