“传统通信运营商转型科技企业,不是说转就转,必须全面深化改革。”3月26日晚,中国电信董事长柯瑞文在业绩会上如是说。

随着中国电信2023年年度业绩的公布,三大运营商均完成了去年业绩的披露,在营收和利润方面,三大运营商均取得一定增长。不过记者也注意到,三大运营商的营收增速均有所下滑。毛利率近几年也呈下降趋势。

三家运营商继续推进5G建设。同时,中国联通董事长陈忠岳提到,5G发展红利将从用户规模增长的“上半场”转向用户价值提升的“下半场”。随着数智化时代到来,三大运营商也都提出要进行科技转型,重点围绕算网数智等领域加大投入建设。

多位专业分析师对记者表示,算网数智类业务需要服务商具有庞大的算存资源储备,强大的研发实力,在这方面运营商有长处也有短板。转型也是全世界很多领先运营商共同的目标。不过这是一个很长期的过程,需要相当长时间的积累和投入,同时也面临其他头部企业数智化业务竞争。

运营商营收净利双增长,但营收增速均有所下滑

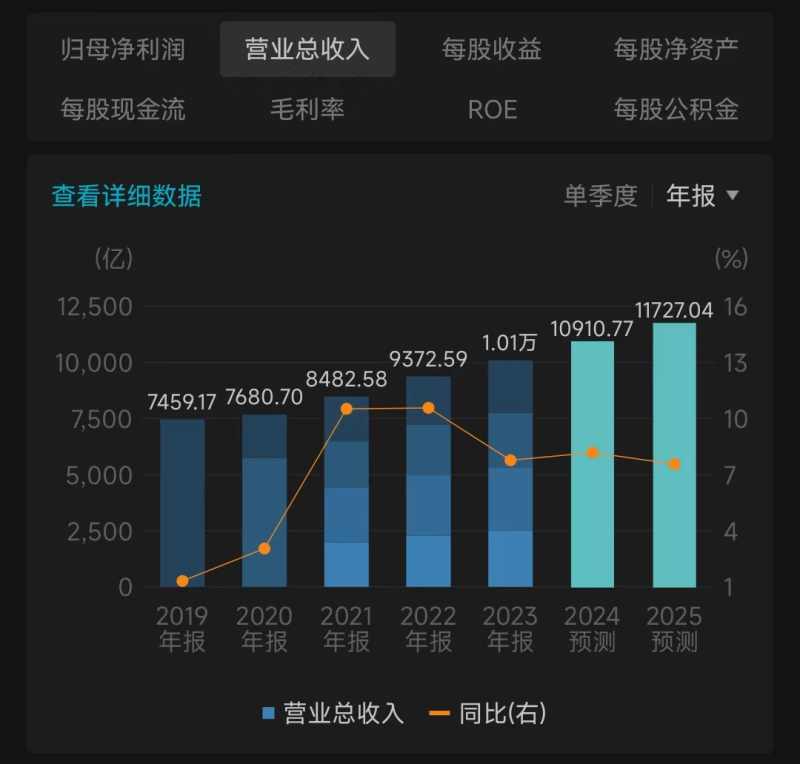

业绩数据显示,2023年中国移动营收首次突破万亿,这也超过了中国联通和中国电信营收之和。体来看,2023年,中国移动营收10093亿元,同比增长7.7%。净利润1318亿元,同比增长5%。中国电信营收5136亿元,同比增长6.7%,净利润304亿元,同比增长10.3%。中国联通营收3726亿元,同比提升5%;净利润187亿元,同比增长11.8%。

2023年三大运营商收入和利润表现。制图/孙文轩

不过值得注意的是,三大运营商的营收增速均有所下滑。这种降缓的迹象从2021年开始出现。

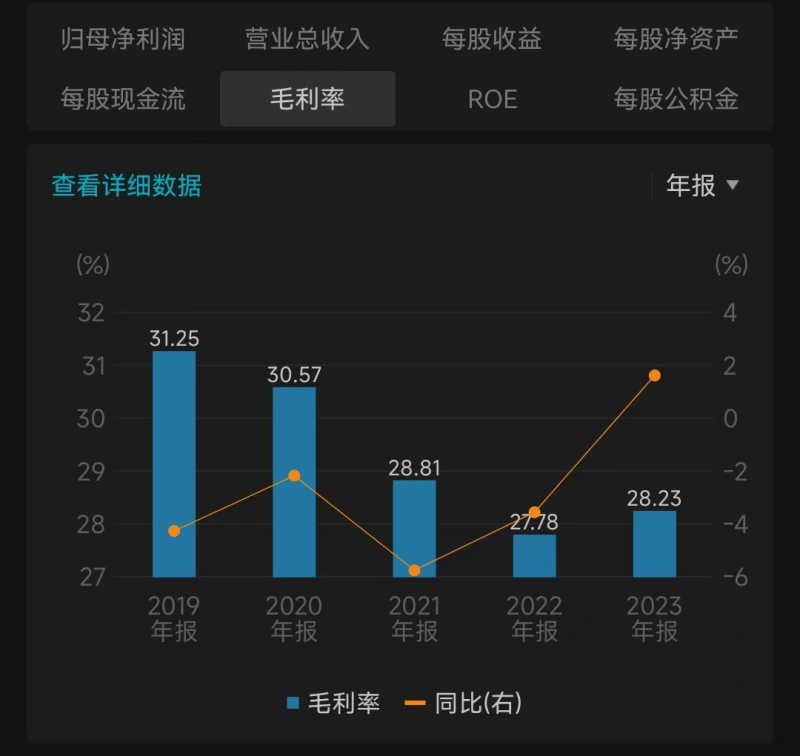

毛利率方面,2023年,中国移动毛利率为28.23%,同比上升0.45%。中国电信毛利率为28.8%,同比增加0.4%。中国联通毛利率为24.52%,同比上升0.27%。

可以看出,三大运营商的毛利率在2023年仅有微弱增长。而实际上,根据过往几年数据指标,三大运营商的毛利率总体上一直呈下降趋势。

在具体收入方面,各家特点不同。比如,中国移动去年的收入结构展现出了个人市场增长相对放缓,而家庭市场、政企市场以及新兴市场增长较为强劲的特点。

具体来看,中国移动个人市场2023年收入达到4902亿元,同比增长0.3%;家庭市场收入1319亿元,同比增长13.1%;政企市场收入1921亿元,同比增长14.2%。新兴市场收入493亿元,同比增长28.2%。

通信行业观察人士王成虎分析称,随着智能手机的普及,个人市场的增长动力相对减弱。而家庭市场、政企市场以及新兴市场则体现出了数字化转型的强劲势头。

市场研究机构Omdia首席分析师杨光表示,中国移动也有意识地降低自己对于连接型业务的依赖,加大发展家庭业务、政企业务,新兴业务,把自己变成一个更综合的电信运营商。

在业绩沟通会上中国移动董事长杨杰提到,政企市场一直是中国移动收入增长主力军,今后依然会是这个趋势。不过他也坦言,政企客户的盈利压力也比较大。中国移动会继续做好产品化、平台化、标准化,同时也加大中小商客拓展。

中国联通联网通信业务营收2446亿元,占主营收入3/4。其算网数智业务的表现比较令人瞩目,实现收入752亿元,包含联通云、数据中心、数科集成、数据服务、数智应用及网信安全六大板块,收入规模约占主营业务总收入的四分之一。

中国电信2023年服务收入4650亿元,同比增长6.9%。其中,移动通信服务收入1957亿元,同比增长2.4%。

在利润增长下,三家运营商均表示在分红派现上持续加码。中国移动和中国电信提到,从2024年起,三年内以现金方式分配的利润逐步提升至当年股东应占利润的75%以上。中国联通则表示,2024年分红派息率将不低于2023年度水平。

5G发展红利变化,“下半场”是用户价值提升

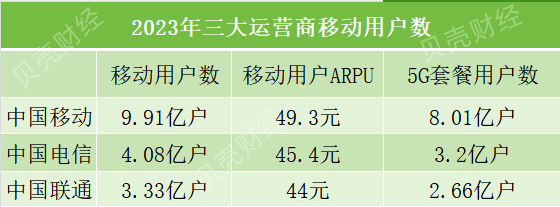

用户是三大运营商的基本盘。数据显示,2023年,中国移动移动客户9.91亿户,移动ARPU(每用户平均收入)为49.3元。中国电信移动用户数4.08亿户,移动用户ARPU达45.4元。中国联通移动用户数3.33亿户,移动用户ARPU为44元。

在5G套餐用户数方面,中国移动也遥遥领先于另两家。今年2月,中国移动的5G套餐用户数为8.01亿户,中国电信为3.2亿户,中国联通约2.66亿户。

“中国移动的5G用户体量一方面支持了其不错的经营业绩,同时也使其承担更多市场和社会责任。”杨光说,这一方面对其网络服务质量要求更高,同时,其也要发挥更多国企科技创新的带头作用。

记者注意到,在基站建设方面,截至2023年底,中国移动开通5G基站超过194万个。中国电信与中国联通则共建共享超过120万个5G基站。

中国联通表示,2024年公众市场5G发展策略是“全面5G化”。新增和存量用户全面导向5G。中国移动提到,全力推动“5G+”向“AI+”延伸拓展。中国电信2024年则要持续推进5G、千兆及智慧家庭应用拓展和服务升级。

不过,杨光提到,当前5G发展的最大挑战仍然是缺乏杀手级应用,“怎么去吸引用户使用更多流量,带动ARPU(每用户平均收入)上升,这是全世界所有运营商共同面对的挑战。

中国联通董事长陈忠岳表示,5G发展红利将从用户规模增长的“上半场”转向用户价值提升的“下半场”。“5G下半场,需要运营商更为聚焦细分市场,挖掘长尾用户需求并提供差异化服务。”杨光说。

IDC中国助理研究总监崔凯对记者说,5G技术在2C(消费者) 市场渗透率已进入平稳期,后续运营商需要推动5G应用创新和终端创新,如XR,拉动人均数据流量(DOU)增长。此外,通过网络能力开放,针对特性应用提供差异化网络服务,满足用户为体验付费的高附加值需求。“5G技术在2B(企业)市场也仍有巨大市场空间。”

推进数智化转型,网络投资现拐点

三大运营商业绩财报中,还有一个突出的共性特点是,数字化和云计算等新型业务对于营收增长的贡献。

以中国移动为例,2023年,其数字化转型收入对通信服务收入增量贡献达到89.7%,占通信服务收入比提升至29.4%,是公司收入增长的第一驱动力。移动云收入833亿元,同比增长65.6%。

中国联通则提到,算网数智业务为公司带来超过一半的新增服务收入。联通云实现收入510亿元,同比增长41.6%。中国电信的天翼云则收入972.3亿元,同比增长67.9%。

实际上,随着数智化时代的到来,叠加市场对于相关产品服务的需求,三大运营商对于科技转型的意愿越来越坚定。

中国移动提到,全面推进数智化转型,在深化实施“两个新型”(新型信息基础设施、新型信息服务体系)的基础上,全面发力科创计划。

中国联通表示,随着5G网络覆盖日臻完善,中国联通投资重点由稳基础的联网通信业务转向高增长的算网数智业务。

中国电信则表示,聚焦云、网、人工智能、量子/安全四大技术方向,重点布局云计算及算力、大数据、人工智能等七大战略性新兴产业和未来产业。

运营商们的资本开支计划也显示了一些新风向。记者注意到,2023年,中国移动资本开支1803亿元,预计2024年为1730亿元,同比下降4%。中国电信资本开支988亿元,预计2024年为960亿元,同比下降2.9%。中国联通资本开支为739亿元,预计2024年为650亿元,同比下降约12%。

资本开支下降背后是投资重心的变化。以中国移动为例,此前其表示,公司未来两年总体资本开支将保持逐步下降趋势。“2020至2022三年的5G投资高峰已过,5G网络投资的减少是为算力资本开支增长提供足够空间。”

中国联通董事长陈忠岳也在业绩沟通会上表示,进入5G建设周期以来的前5年,每年的资本开支都持续增长,但是2023年出现下降,反映网络投资已经出现拐点。预计2024年的资本开支将在去年739亿元的基础上再减少12%。

中国移动2024年的资本开支计划显示,其5G网络投资从880亿减少到690亿,算力和基础能力相关开支则继续增长。

不过对于巨轮型企业来说,转型是个极为庞大的系统工程,过程注定不易。杨光提到,转型定位也是全世界很多领先运营商共同的目标。但是这需要很长时间的积累和投入,包括资金、人才储备、整个体系建设以及企业文化等。

崔凯则分析称,算网数智类业务需要服务商具有庞大的算存资源储备,强大研发实力,以及专业的服务水准。在这方面运营商有长处也有短板。

记者注意到,此前中国信息通信研究院发布的白皮书指出,面向数字化转型,电信运营商仍然面临三个方面的问题与挑战。

首先,网络能力与市场需求存在差距,云网融合、算网一体的实现需要时间。其次,新业务收入增长驱动力的稳定性、可持续性尚存风险。产业数字化市场仍处于培育期,市场需求是碎片化、多样化、专业化的,电信运营商还需要投入大量的成本和时间探索高效益的规模化发展路径。此外,新业务发展过度依赖传统资源,专业公司缺乏独立运营的能力。

“传统通信运营商转型科技企业,不是说转就转,必须全面深化改革,总部带头做起,按照市场化机制来改革。”柯瑞文在业绩会上表示。

新京报贝壳财经记者 孙文轩

编辑 徐超

校对 赵琳