利率下行、股市震荡、利差损风险逼近……2023年,面临一系列挑战,上市险企的财报透露了一丝寒意。

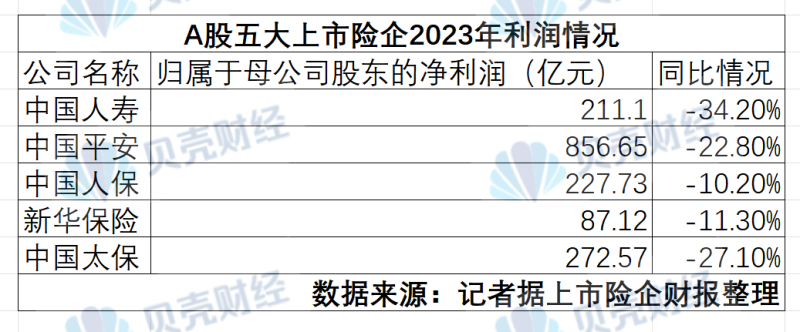

贝壳财经记者统计年报数据发现,去年5家A股上市险企(中国人寿、中国平安、中国人保、新华保险、中国太保)归属于母公司股东的净利润同比均有两位数的下滑,其中,中国人寿降幅较大,中国人保降幅则最小,达10.2%。

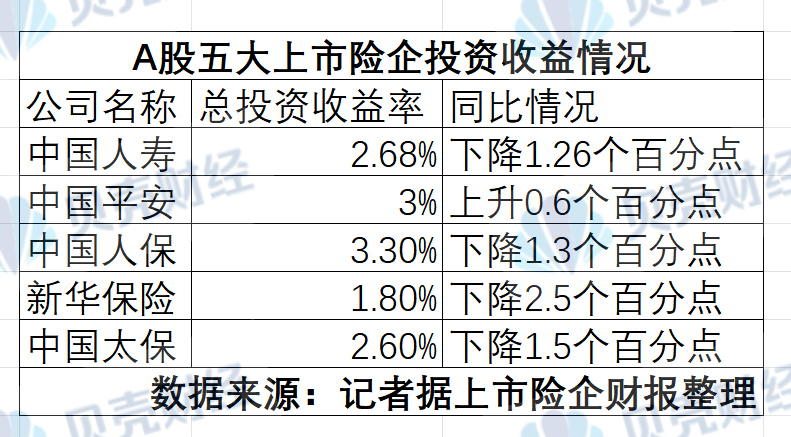

分析来看,上市险企利润下滑主要受投资端拖累,2023年,除中国平安外,其余4家上市险企总投资收益率均有不同程度的下滑,5家险企平均总投资收益率仅2.68%。

不过,寒意中也不乏亮点。去年股市表现不佳,银行存款利率下降,保险产品因兼具保障及收益备受市场欢迎,5家上市险企或旗下寿险公司的新业务价值也大涨。

四家险企总投资收益率下滑 寿险聚焦利差损

2023年,5家上市险企归属于母公司股东的净利润均出现不同程度下滑,主要是投资拖后腿。

数据显示,除中国平安总投资收益率上升0.6个百分点至3%外,其余四家险企总投资收益率均有超1个百分点的下降,中国人保、中国人寿、中国太保、新华保险的总投资收益率分别为3.3%、2.68%、2.6%及1.8%。

以中国人寿为例,2023年,其主要业务指标均实现增长,新单保费为2108.13亿元,同比上升14.1%,首年期交保费为1125.73亿元,同比上升16.7%,但其总投资收益率同比下降1.26个百分点至2.68%,净投资收益率同比下降0.23个百分点至3.77%。

对于寿险公司来说,投资收益率下滑意味着更需警惕利差损的出现,这也是上市险企业绩发布会上的热点话题。

一方面,去年股市不佳,存款利率下跌,让保险在一众金融产品中脱颖而出,特别是预定利率为3.5%的增额终身寿险产品爆卖,让上市险企或旗下寿险公司的新业务价值涨了一波。2023年,人保寿险的新业务价值大涨69.6%,新华保险的一年新业务价值增长65.1%,平安的寿险及健康险业务新业务价值增长36.2%,太保寿险则涨19.1%,中华联合保险集团有限公司研究所首席保险研究员邱剑对贝壳财经记者表示,去年存款费率下调,推动了寿险业务的快速增长。

另一方面,市场利率下行,对于险资这类长钱而言,想找到长期利率较高的投资标的已越来越难,如果资产端的收益率无法覆盖负债端的成本,极容易出现利差损。

保险公司如何应对挑战?监管去年已要求保险公司在7月底停售预定利率为3.5%的传统险和预定利率为2.5%的万能险产品,近期,部分保险公司还接到窗口指导,要求调降万能险结算利率和分红险实际分红水平,其中,中小险企万能险结算利率不超过3.3%,分红险实际分红水平或降至万能险同等水平,大型险企则被要求在此基础上再降0.2个百分点。

从保险公司的角度而言,3月28日,新华保险副总裁龚兴峰在公司业绩发布会表示,去年投资市场波动给整个寿险业上了一堂生动的利差损风险课。面对这种情况,首先要从穿透周期的角度看待寿险业务,必须对长期投资收益水平、利润水平有清醒认识,加强长期主义思想;其次,要提高差异化竞争能力,在激烈的市场竞争、产品服务同质化中走出差异化道路;第三,真正提高资产负债管理的联动,打穿资产与负债端的壁垒,在公司组织架构上强化对资产负债管理的统筹领导;四是创新,在资产荒、经济形势不稳定因素较多的情况下,更需要通过创新来解决问题。

中国人保副总裁、人保寿险总裁肖建友则在业绩发布会上表示,从负债端来说,近三年,人保每年都在降低负债成本,今年仍追求进一步下降。具体措施包括负债端持续优化产品结构,压缩负债成本高的业务规模,推进预定利率相对较低的新产品销售,加大保障型险种的销售力度;其次,加强管理,降本增效,同时,考虑投资收益等因素,合理调整分红水平和万能险的结算利率;从投资端而言,具体举措包括加强对利率趋势的前瞻研判,采取动态灵活的资产配置策略,提升投资收益确定性;充分发挥战略资产配置和战术资产配置相结合的作用,针对不同账户特征制定投资策略;强化资负联动管理等。

产险迎新能源车险挑战 聚焦降低新能源车险费率

寿险业务谨防利差损,产险业务则面临着新能源车险的挑战。

贝壳财经记者梳理发现,受大灾及疫情后出险率回归常态等因素影响,2023年“财险老三家”——平安产险、人保财险、太保产险的综合成本率同比分别上升1.1个百分点、0.9个百分点及0.8个百分点,其中,车险业务的综合成本率涨幅更大,分别上涨1.9个百分点、2.4个百分点及1.1个百分点,分别达97.7%、96.9%及97.6%。而在车险中,新能源车险的综合成本率备受市场关注。

近年来,新能源车产业飞速发展,官方数据显示,2023年,我国新能源汽车产销分别达958.7万辆和949.5万辆,同比分别增长35.8%和37.9%,市场占有率高达31.6%。

新能源车市占率提升,新能源车险也成为财险公司车险业务的新增长点。中国太保年报信息显示,2023年太保产险新能源车险同比增长54.7%,截至2023年底,其全年为310万辆新能源车提供保障约7.7万亿元。

中国人保副总裁、人保财险总裁于泽在业绩发布会上表示,车险增长源于新能源车的增速,但新能源车险综合成本率较高,“公司新能源车险的商业险部分的综合成本率高于整体车险综合成本率大概7个百分点。”

太保产险董事长顾越在中国太保2023年业绩发布会上表示,新能源车险成本高有几个原因:智能化集成度高、车身结构与油车不同、驾驶行为是非线性的、私家车当营运车使用等,从公司出险率看,新能源车出险率比燃油车高出一倍。

受较高出险率的影响,新能源车险保费也相对较高。针对这一市场关注的问题,全国人大代表、国家金融监督管理总局党委书记、局长李云泽在全国两会“部长通道”接受采访时表示,“正在研究降低乘用车贷款首付比,同时进一步优化新能源车险定价机制”。 同时,在中国电动汽车百人会论坛(2024)期间,商务部副部长盛秋平表示,下一步将研究降低新能源汽车保险费费率,推动提高新能源汽车社会化维修服务能力。

邱剑对贝壳财经记者表示,目前,新能源车险的矛盾在于:一方面车主反映新能源汽车保险的保费偏高,另一方面部分保险公司因为赔付率高导致亏损而不愿意承保,而为了保护消费者权益,相关部门提出,要进一步优化新能源车险定价机制,降低新能源车保险费费率。

那么保险公司该怎么做?首先,保险公司的新能源车险定价模型要更精准;其次,新能源车市场越来越大,风险也就越来越分散,车险价格存在一定程度的下调空间;第三,保险公司要加强风险减量工作,从技术上降低出险频率,同时,让定损服务更专业化;四是应该给予新能源车险发展更多的政策支持,让老百姓获利;最后,保险公司可以联动修理厂,共同降低新能源车的维修成本,这也是让多方受益的举措。

邱剑进一步对记者表示,降低新能源车险保费,目的是扩大新能源车消费量,符合国家支持新能源车的发展战略,也符合促消费战略,所以,降低新能源车保费近期备受政府关注,保险公司也应尽力而为。

新京报贝壳财经记者 潘亦纯

编辑 岳彩周

校对 薛京宁