28天利率6%,1000块钱起步……在“唯一还保本”的销售口号中,券商发行的收益凭证悄然“出圈”。

新京报贝壳财经了解到,自2018年资管新规推出以来,银行部分净值型理财产品跌破初始价,打破“刚兑”成为大家不得不面对的现实。如今,不少券商开始营销自己的固收产品,即收益凭证,保障本金的同时可以约定利率。有券商称,甚至出现了产品“秒光”的情况。

1月4日晚,中证协发布的《场外业务开展情况报告》显示,2020年11月,证券公司发行的收益凭证在经过连续3个月下跌后回升,共发行3444只,新增发行规模816.88 亿元。对此,专家表示,收益凭证是券商的一种负债,其最大风险来自于券商本身经营风险。

收益凭证吆喝保本,产品销售现“秒光”

“新开户投资者购买收益凭证可以保证6个点,但有最低投入5万元、最高投入10万元的限制,且期限为28天。”光大证券某营业部一位客户经理告诉贝壳财经记者,大概10万元一次性可以赚500元。

而新客利率高,成了大多券商吸引投资者的一个手段。

中信建投某营业部一位客户经理同样告诉记者,新开户的投资者可以优惠购买收益凭证,28天6%的利率,1000块钱起步,上限5万元,本金保障,约定收益。而普通的收益凭证有7天、14天、28天等产品,一般利率在3%左右,可以自动滚存。

谈及和银行理财产品的区别时,上述人士表示,“尽管资管新规于2018年推出,但真正对市场的理财产品开始起作用是2020年,银行理财变成浮动收益,且有亏损的可能。而券商推出的收益凭证可以理解为本金保障,约定收益的一种理财,1000元起就可以购买。”

光大证券营业部客户经理向记者介绍销量较好的两款产品,在保障本金的前提下,一个收益率在0.5%-11%之间浮动;一个是约定利率为3.75%,期限有14天、28天,基本上每年有10个月开放购买。

“银行存款利率一般2%左右,超过3%就要3年以上了,周期较长。”这位客户经理称。

值得注意的是,券商收益凭证甚至在销售时出现“秒光”。光大证券营业部经理告诉记者,针对新客户的产品有额度限制,每期是2000万,最快开盘六分钟卖完,时间长一些也就是30~60分钟就会被抢完。其他产品销售需要时间较长,一般会销售1~3天。

发行规模首超万亿,比银行理财值得买?

事实上,收益凭证是券商的一种负债。光大银行金融市场分析师周茂华向贝壳财经记者表示,券商的收益凭证是以券商信用为担保,其最大风险来自于券商本身经营风险;如果选择浮动收益也存在市场风险。

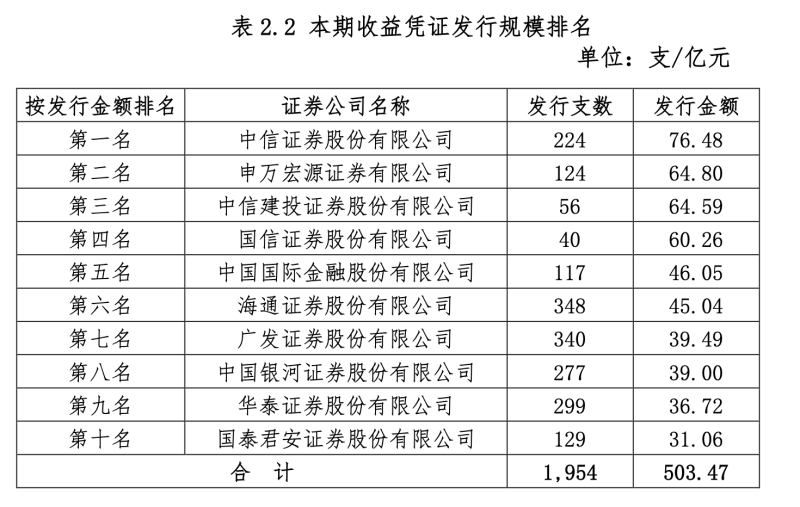

这一点从券商的发行规模也有所验证。根据最新数据,当期收益凭证发行规模排名前十的券商基本是大券商,包括中信证券、申万宏源证券、中信建投、国信证券、中金公司、海通证券、广发证券、中国银河证券、华泰证券和国泰君安。其中,中信证券以76.48亿元的发行规模位列第一。

数据显示,前十名发行金额合计503.47亿元,占2020年11月816.88亿元总发行规模的61.6%;前十名发行共计1954只,占2020年11月3444只发行数量的56.7%。

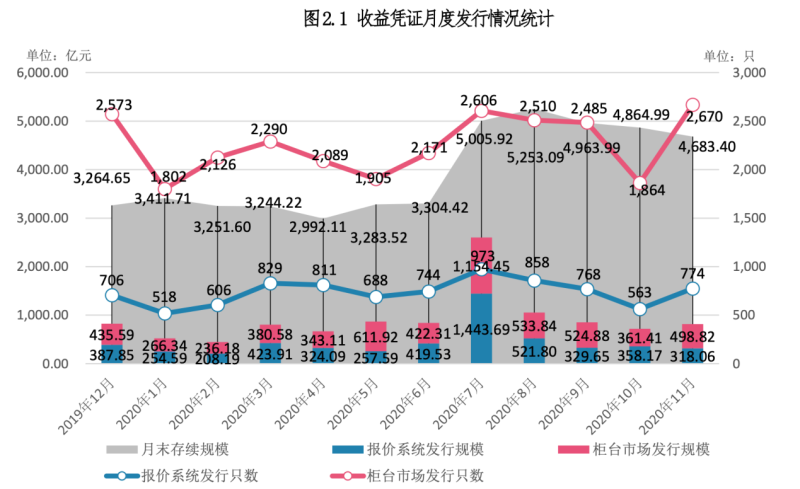

1月4日晚,中证协发布的《场外业务开展情况报告》显示,2020年11月,证券公司发行收益凭证合计3444只,新增发行规模816.88亿元。其中,38.94%的收益凭证通过报价系统发行,发行规模为318.06亿元;61.06%通过柜台市场发行,发行规模为498.82亿元。

贝壳财经记者统计看到,2020年前11月,券商收益凭证发行金额累计10193.11亿元,首次突破一万亿元大关,而这一数据在2019年全年为7330.80亿元。但从发行数量来看,2020年前11月券商共发行32651只收益凭证,较2019年的36924只减少4273只。

在兑付方面,本期兑付本金998.47亿元,是本期发行规模的122.23%。截至本期末,券商收益凭证存续规模为4683.40亿元,较上期减少181.59亿元,存续规模为近五个月来的最低水平。

具体来看,2020年7月发行规模最高,达到2598.14亿元。随后在接下来的3个月里,月度发行数量和金额连续下降,直到2020年11月反弹,发行数量环比增长42.85%,发行金额环比增长13.52%。

谈及2020年券商收益凭证走俏,周茂华表示,一方面是国内民众或企业机构的储蓄、理财需求较为“旺盛”;另一方面,由于2020年银行理财开启“净值化时代”,收益率普遍下行以及管理层清理“假结构理财”等措施,推动部分市场主体转向可以保本的金融产品,如券商的收益凭证。

券商收益凭证会取代银行理财吗?对此,周茂华认为,券商收益凭证相当于券商的一个负债工具,即券商以自身信用向投资人借款,到期后券商还本付息。而银行理财是银行受客户之托,代理客户的资金进行投资和管理。

“二者有一定替代作用,主要是部分投资者还是希望投资保本+相对高收益的产品。但随着经济逐步恢复,银行理财收益率逐步改善,这种替代作用将有所减弱。”周茂华表示。

值得注意的是,监管也对收益凭证风险有所防范。中证协曾在证券公司开展收益凭证业务规范中要求,券商收益凭证的发行余额不得超过证券公司净资本的60%。

据此简单估算,截至2020年第三季度,135家券商的净资本总和为1.79万亿元,所以收益凭证的发行上限约为1.074万亿元。相比2020年11月末4683.40亿元的存量规模,仍有约6000亿元的发行空间。

周茂华表示,券商收益凭证公开发行需要证监会批准,如果非公开发行,根据相关规定,合规投资人需要在200人以内。

新京报贝壳财经记者 胡萌 编辑 王进雨 校对 杨许丽