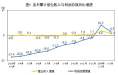

2023年上半年,房地产市场整体表现先扬后抑,房企融资数据也是如此。据中指研究院发布的报告显示,今年1-6月,房地产行业共实现非银类融资4041.7亿元,同比下降16.2%。从单月来看,今年3月份环比大幅上涨后,二季度开始下滑。

而在三季度,房企将迎来另一个偿债小高峰。在业内人士看来,下半年政策加力预期增强,在市场缓慢复苏、政策鼓励下,信用债发行规模有望保持稳定。

央企、国企是发债主力

整体看来,今年上半年房企融资支持政策边际改善,但是非银类融资规模仍在下降。

中指研究院指出,2021年下半年,房地产行业开始进入下行周期,融资规模大幅回落。2023年上半年延续了下降的态势,但降幅已大幅收窄。从单月来看,今年3月份,房企融资规模迎来一个小高峰,非银类融资环比涨幅超过100%,不过4月、5月份分别环比下降20.7%、27.2%。

从融资结构来看,信用债虽然同比下降,但仍是融资主力。2023年上半年,房地产行业信用债发行规模为2340.5亿元,同比下降7.0%,占总融资规模的57.9%,较上年同期上升5.7个百分点。

而这其中,央企、国企是发债主力,据中指研究院统计数据,今年上半年其发行信用债占比近90%,与去年同期基本持平,民企发行信用债占比相比去年同期微升0.6个百分点。据克而瑞发布的6月单月数据显示,今年6月份,房企发债143亿元,主要是华润置地、招商蛇口、越秀等国企、央企。

值得一提的是,今年上半年,房企的融资成本一直是下降的趋势。据克而瑞统计,今年1-6月,80家典型房企新增债券类融资成本3.7%,较2022年全年下降0.53个百分点,其中境外债券融资成本8.04%,较2022年全年上升0.99个百分点,境内债券融资成本3.48%,较2022年全年降低0.06个百分点。

股权融资迎来实质性落地

值得关注的是,今年5月、6月,房企股权融资也迎来实质性落地,有6家房企定增方案集中获批,这标志着“第三支箭”迈出关键一步。

去年11月份,证监会决定在股权融资方面调整优化5项措施,其中包括恢复上市房企和涉房上市公司再融资。

此后,各大涉房企业火速发布定增预案。据上海易居房地产研究院统计,10家房企在2022年12月发布了定增预案,以赶上政策红利期。截至2023年6月27日,已披露定增预案(不含拟筹划)的A股房企数量增加至23家,其中包括11家央企及国企、10家民营房企、1家混合所有制房企和1家外资房企。

但是,直到今年5月底,股权融资“第三支箭”才在实操层面迎来正式的落地。

今年5月29日,招商蛇口定增并购事项获深交所审核通过。6月16日,招商蛇口定增方案获得中国证券监督管理委员会同意注册批复,成为A股房地产企业中第一个试水“第三支箭”成功的公司。

其间,保利发展、中交地产、福星股份、大名城、陆家嘴等陆续公告定增事项获得交易所审核通过。

偿债高峰下的政策预期

下半年,房企的偿债压力仍不容忽视。

据中指研究院统计数据显示,截至2023年6月末,2023年下半年尚在存续期的债券余额为4361.6亿元,其中信用债占比66.3%,海外债占比33.7%;一年内到期债券余额为9277.6亿元,其中信用债占比64.3%,海外债占比35.7%,境内债务偿债压力较大。而三季度为偿债高峰。

另据克而瑞统计数据显示,2023年7月房企将有41笔债券到期,剔除掉已经提前赎回的部分之后约为638亿元,环比增加82.81%。从到期债券规模来看,单笔金额最高的是融创中国于2020年发行的一笔6亿美元的境外优先票据。

因此,从市场层面来说,对于政策的持续宽松预期增强。中指研究院企业研究总监刘水认为,2023年上半年,融资政策从融资类型、融资对象方面呈现分类管理、边际放松的倾向。但融资总规模仍在下降通道,受市场复苏势头持续转弱等因素影响,投资人对房地产行业存在较多顾虑和考量,下半年政策加力预期增强。

刘水进一步表示,整体来看,信用债在市场缓慢复苏、政策鼓励下,发行规模有望保持稳定,特别是优质民企将获得相应发债机会;海外债、信托短期内无回暖迹象;ABS(资产证券化)成为仅次于信用债的融资渠道,有底层资产支持的CMBS/CMBN(商业地产抵押贷款支持证券/抵押贷款支持票据)、类Reits仍将保持较高发行占比。

新京报记者 段文平

编辑 武新 校对 赵琳