1月份,房企融资端有明显改善。根据中指研究院发布数据显示,2024年1月,房地产企业债券融资总额为570.3亿元,同比增长4.1%,环比增长5.3%。

业内人士预计,随着房地产项目“白名单”、经营性物业贷等多重利好政策落地后,今年年内,房地产企业融资面将迎来改善。

65家典型房企融资总量环比增26%

2月6日,中指研究院发布数据,2024年1月,房地产企业债券融资总额为570.3亿元,同比增长4.1%,环比增长5.3%;行业债券融资平均利率为3.24%,同比下降1.04个百分点,环比下降0.47个百分点。

同时,来自另一家第三方机构的统计数据也印证了1月份房企融资回暖的情况。据克而瑞研究中心数据显示,2024年1月,其统计的65家典型房企的融资总量为414.54亿元,环比增加25.5%,同比减少29%。

从融资结构来看,据中指研究院数据,1月份,房地产行业信用债融资438.5亿元,同比大幅增长47.6%,环比增长60.3%,占比76.9%;海外债发行金额7.0亿元,同比下降41.1%,环比下降75.3%,占比1.2%;ABS融资124.8亿元,同比下降32.0%,环比下降48.0%,占比21.9%。

受上年和上月低基数影响,1月份信用债发行总量同环比均显著增长,发行量达到近5个月高点。其中,美的置业、绿城等2家民营和混合所有制房企成功完成信用债发行,发行金额合计24.4亿元,发行规模和发行家数较上月明显减少。

从企业来看,保利发展、中海、首开、铁建等央企国企1月份信用债发行量较高,均超30亿元,且平均期限较长,多笔债券期限长达五年,融资优势凸显。其中,保利发展1月份发行信用债90亿元,为发行规模最大的房企。

克而瑞研究中心也指出,今年开年,头部房企融资优势仍然明显。从企业来看,2024年1月TOP10房企的平均融资额为9.53亿元,是所有梯队中最多的,同时该梯队的房企融资规模同比增加了98.5%,是唯一一个出现增长的梯队。从融资成本来看,TOP10梯队的房企融资成本仍然最低,为3.02%,与2023年全年融资成本持平。

虽然政策利好下房企融资端有所改善,但是,仍然需要指出的是,今年房企的偿债压力依然未减。据中指研究院数据显示,从债务余额来看,2024年房企到期债券余额为7873.4亿元,其中,海外债占比为34.0%,信用债占比为66.0%,整体偿债压力仍然较大。

出险房企融资状况将获改善

虽然有“金融16条”和“三支箭”等政策支持,但出险房企依然面临着融资难的困境。今年1月,随着房地产融资协调制度的建立,房地产项目“白名单”快速落地,为出险房企的项目融资打通了“最后一公里”。

1月12日,住房城乡建设部和金融监管总局联合发布《关于建立城市房地产融资协调机制的通知》,提出建立房地产项目“白名单”。截至1月底,已经有26个省份170个城市建立城市房地产融资协调机制,提出了第一批房地产项目“白名单”并推送给商业银行,共涉及房地产项目3218个。商业银行接到名单后,按规程审查项目,已向27个城市83个项目发放贷款共178.6亿元。

随着房地产项目“白名单”落地,出险房企旗下的部分项目率先得到“甘霖”。

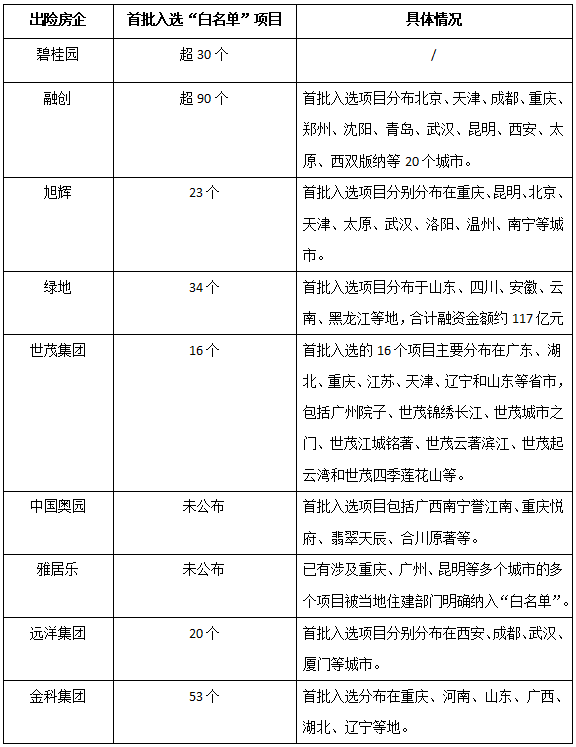

据新京报记者统计,在目前主动公布“白名单”项目入选进度的出险房企中,有碧桂园、融创、旭辉、绿地、世茂、奥园、金科、远洋、雅居乐共计9家房企,累计入选项目超过260个。

从各省市公开的申报数据和目前获批的项目和资金量来看,并非所有申报的项目都能获得融资。广东省住房政策研究中心首席研究员李宇嘉表示:“第一批‘白名单’项目具有很强的示范意义,因而都是质地优良的好项目,其中部分项目已落地了融资支持。需要注意的是,白名单是推送给银行,并不是银行必须提供贷款,银行也要推进常规的信贷审批和风险控制流程把控。”

另外,在入选“白名单”后,对于出险企业来说,更为重要的是实现自身的“血液循环”。克而瑞集团董事长丁祖昱表示:“房地产金融支持政策的加速出台,瓶颈在最后一公里。对于房企而言,当务之急仍是把握好当前政策利好的窗口期,调整企业营销策略,加快项目去化。”

部分房企入选房地产项目“白名单”情况一览

新京报记者根据公开资料整理。

新京报记者 徐倩

编辑 杨娟娟 校对 王心