业绩分化成为动力电池企业三季报的关键词。

新京报贝壳财经记者梳理动力电池企业三季度报发现,第三季度乃至前三季度,动力电池企业增速存在放缓趋势,记者梳理的动力电池企业中,宁德时代、亿纬锂能、国轩高科、孚能科技前三季度营收增长,欣旺达营收同比下跌;净利润差距明显,孚能科技净利润亏损。

深度科技研究院院长张孝荣在接受新京报贝壳财经记者采访时表示,动力电池企业已经出现了明显分化。龙头企业有行业主导权,盈利能力相对较强,而一些二梯队企业在技术、规模等方面相对较弱,难与头部企业相媲美。

营收表现不一,净利润差距明显

中国汽车动力电池产业创新联盟发布数据显示,今年前三季度我国动力电池累计装车量为255.7GWh,累计同比增长32%。

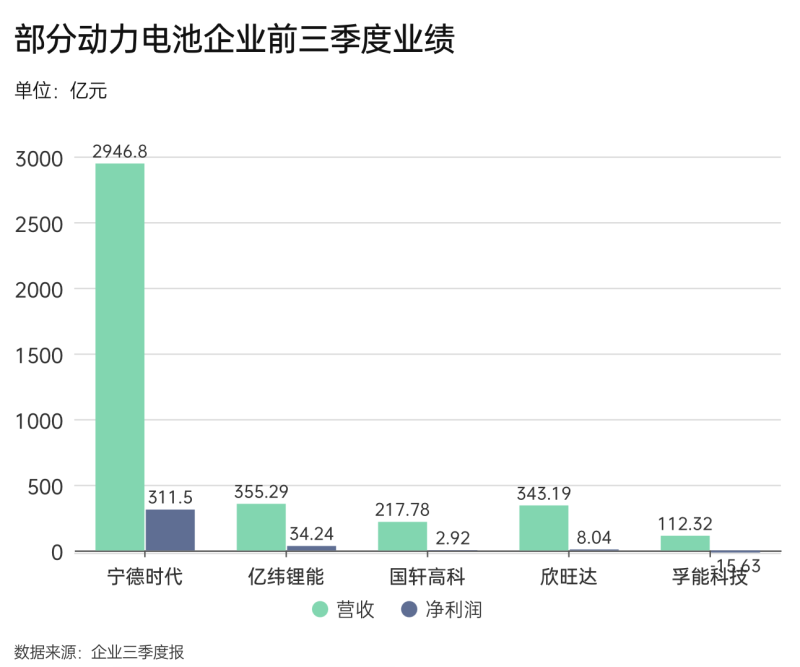

受益于新能源汽车行业的持续增长,贝壳财经记者盘点的宁德时代、亿纬锂能、国轩高科、欣旺达和孚能科技等5家动力电池企业中,除欣旺达营收下跌外,其他均实现不同幅度增长;但净利润表现不一,其中孚能科技亏损,其余4家净利润实现增长。

今年前三季度宁德时代实现营业总收入2946.8亿元,同比增长40.1%,归属于上市公司股东的净利润311.5亿元,同比增长77.1%。对此,宁德时代表示主要是由于业务规模增长。

第二梯队中,国轩高科前三季度净利润增幅最大,同比增长94.65%至2.92亿元;营收为217.78亿元,同比增长50.96%;亿纬锂能前三季度营收和净利润分别为355.29亿元和34.24亿元,同比增长46.31%和28.47%;欣旺达前三季度减收却增利,实现营收343.19亿元,同比下降6.19%;净利润为8.04亿元,同比增长16.89%。

仅有孚能科技一家出现亏损。今年前三季度孚能科技实现营收112.32亿元,同比增长30.14%;净利润亏损15.63亿元,上年同期亏损2.78亿元。对此,孚能科技解释称一方面是因为毛利率下降,另一方面是因为投资亏损,投资企业暂时盈利;除此之外也与资产减值有关。

值得注意的是,今年前三季度亿纬锂能、国轩高科、孚能科技和欣旺达4家企业的净利润之和不及宁德时代净利润十分之一。真锂研究创始人墨柯对贝壳财经记者表示,内卷会造成市场进一步向头部企业集中,一线厂和二线厂会进一步拉开差距。国研新经济研究院创始院长朱克力补充表示,造成净利润差距的原因,主要源自技术、规模和市场份额等方面的差异。

行业增速放缓,毛利率有所修复

贝壳财经记者梳理过程中发现,毛利率依旧是各家动力电池企业无法绕过的话题。

Wind数据显示,欣旺达、宁德时代、亿纬锂能第三季度的销售毛利率分别是14.36%、22.42%及18.34%,其中宁德时代、亿纬锂能均环比有所修复;国轩高科第三季度销售毛利率为20.81%,环比提升了8.66%。

对此,朱克力分析称 ,电池企业第三季度毛利率之所以有所修复,首先是随着新能源汽车市场不断扩大,电池需求量也在增加,企业生产规模逐渐扩大,规模效应亦随之开始显现,生产成本由此有所降低;其次产品竞争力增强并提升售价,从而毛利率也获得提高;此外,也与原材料价格的波动有一定关联。

不过,孚能科技的毛利率出现下滑。对此孚能科技方面表示,部分产品价格下调,报告期内销售高价库存产品。孚能科技也进一步表示,高价库存在三季度基本已经消化完毕了,四季度环比来看,海外客户的高价值库存消化完毕之后,毛利水平会有比较好的改善;从长远来看,对长期的毛利率改善仍是有信心。

此外,值得注意的是,目前动力电池行业增速出现放缓,三季度,包括宁德时代、亿纬锂能等企业净利润出现环比或同比下跌,花旗更是直言宁德时代三季度业绩略不及预期,下调其盈利预测和目标价。

张孝荣分析称,市场供求趋向平衡,产能饱和趋向过剩。动力电池市场新进入者增多,市场份额分散,价格竞争激烈,利润空间被压缩。墨柯则表示,动力电池产能和产出均过剩较多,导致内卷,只能竞相降价,获利能力都有不同程度下降。

在此环境下,国内动力电池企业将目光瞄准海外市场。目前,宁德时代、中创新航、国轩高科、亿纬锂能、蜂巢能源、欣旺达等国内动力电池厂商已经开始规划海外布局。招商证券方面认为国内整体规划产能已能够满足市场需求,布局海外投资建厂可以进一步扩大产能与销售;与此同时,国外大规模电动化车型集中投放时间是在2025年以后,而产能建设存在周期。

从全年来看,朱克力认为动力电池行业的业绩预期可能会有所起伏;尽管动力电池市场的需求仍然稳定增长,但行业竞争加剧,企业利润空间被进一步挤压,整体盈利能力可能会受到一定影响。张孝荣则认为全年动力电池业绩预期可能是增速放缓,非头部企业出现波动。

新京报贝壳财经记者 王琳琳

编辑 方静怡 校对 卢茜