“工欲善其事,必先利其器”,半导体设备行业作为半导体产业链上游基石,是加快发展新质生产力的重点领域,对信息技术革命、经济建设、社会发展和国家安全具有重要战略意义和核心关键作用。

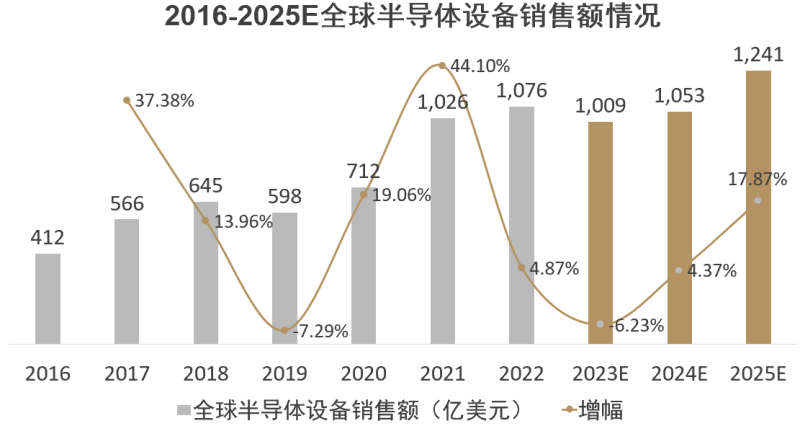

2023年,全球消费电子需求阶段性低迷,半导体设备资本支出略有削减。展望2024年,随着AI、汽车电子等应用领域的蓬勃发展,存储器技术架构进入3D时代,Chiplet技术趋势兴起,全球半导体设备行业有望迎来需求反弹。

此外,在国内晶圆厂逆势扩产及美日荷出口管制趋严的背景下,国产设备发展的速度预计将超过全球平均水平。半导体制造主要工艺环节已逐步实现国产设备覆盖,正持续推进技术创新;成熟制程产品将逐步实现规模化应用,进入国内竞争阶段,先进制程产品的国产替代正悄然开花。装备制造业是国之重器,是实体经济的重要组成部分。华泰联合证券将持续为半导体设备企业提供专业的资本市场服务,加快半导体设备行业实现技术颠覆性突破与产业飞跃性升级,提升半导体产业链韧性和安全水平,以金融力量助力我国由“制造大国”走向“制造强国”。

第一部分 半导体设备产业概述

一、半导体产业链持续完善,一级市场跃跃欲试

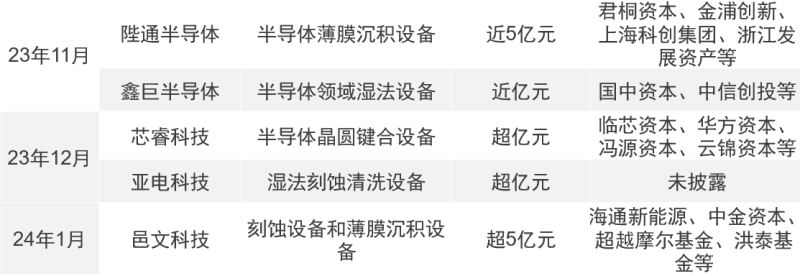

近年来,以国家产业政策支持、行业市场化驱动及国产替代为主要发展背景,国内半导体产业链持续完善。2023年以来,一级市场资金持续投入半导体设备行业,多家半导体设备企业获得了数亿元的融资。

资料来源:IT桔子、企查查,数据截至2024年1月

资料来源:IT桔子、企查查,数据截至2024年1月

二、A股半导体设备行业IPO波动上升,细分领域涌现优质企业

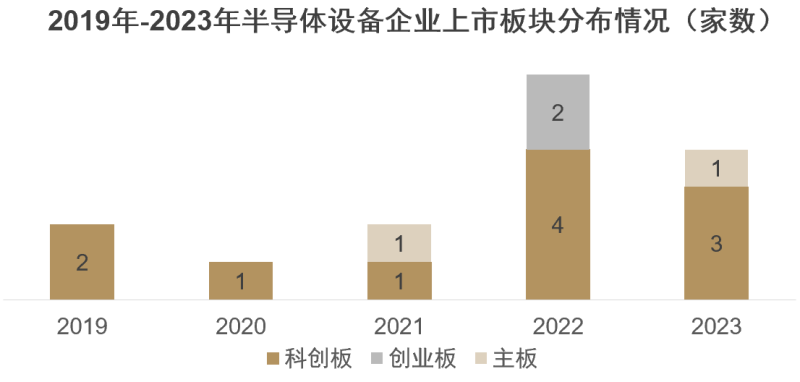

2019年-2023年,A股半导体设备行业IPO数量及募资金额整体呈现波动上升趋势,2023年IPO数量为4个,募集资金总额达52.34亿元。

资料来源:Wind

资料来源:Wind

2019年以来,半导体设备IPO企业细分业务领域已涵盖关键制造环节,业务分布广泛,行业主要细分领域均有优质头部企业登陆资本市场。

资料来源:Wind

资料来源:Wind

从上市板块来看,最近5年,半导体设备企业主要选择在科创板上市。

资料来源:Wind

资料来源:Wind

从首发市盈率来看,最近5年,半导体设备行业首发市盈率平均值领跑半导体领域其他细分行业的首发市盈率平均值。

资料来源:Wind

资料来源:Wind

注:剔除了首发时未盈利企业数据以及市盈率在400以上的极端值。

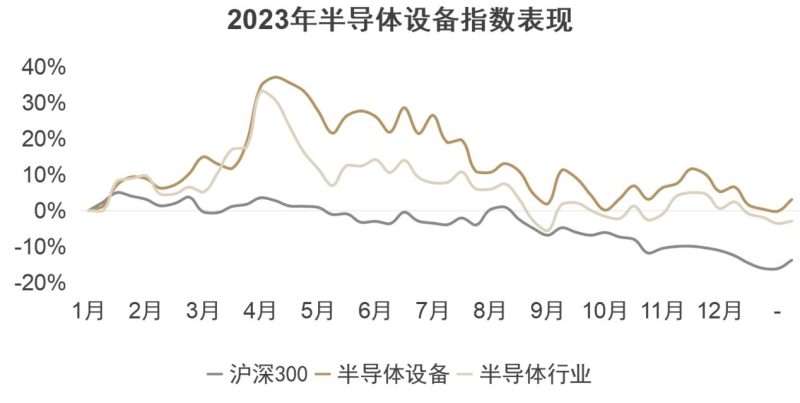

三、二级市场半导体设备指数跑赢大盘,上市公司表现强势

2023年国内市场整体低迷,但半导体设备指数表现依旧优于大盘。根据国内多家半导体设备上市公司披露的年报或业绩预告,2023年营业收入及利润均实现了较大增长。

资料来源:Wind

资料来源:Wind

第二部分 半导体设备产业展望

一、国际:2024年全球半导体设备销售额有望恢复增长

预计2024年,半导体行业库存调整将接近尾声,同时受高性能计算(HPC)和存储器领域需求的强劲推动,半导体设备销售额有望恢复增长。半导体设备的周期属性与下游晶圆厂扩产节奏息息相关,根据SEMI数据,2023年全球晶圆厂产能利用率、设备支出均处于低谷,预计2024年全球晶圆厂设备支出将同比反弹15%,有望带动2024年全球半导体设备销售额同比增长4.37%。

资料来源:SEMI

资料来源:SEMI

二、国内:半导体设备国产替代将持续推进

在国内晶圆厂逆势扩产和外部加强对中国先进制程设备技术封锁的背景下,国产设备验证机会增多,国产替代将持续推进。

1、晶圆厂产能从集中走向分布,半导体制造中心向中国转移

2023年国内晶圆厂逆势扩产,无论是国产设备,还是进口设备的需求都明显上升。特别是2023年下半年以来,我国半导体制造设备进口金额突增,全年累计进口金额达350亿美元左右。

资料来源:中国海关总署

资料来源:中国海关总署

根据TrendForce数据,中国目前运营的晶圆厂有44座,其中12英寸晶圆厂25座。预计到2024年底,中国大陆将新建32座晶圆厂,均将专注于成熟工艺。预计到2027年,中国大陆晶圆代工产能全球占比将从2023年的26%提高至28%。

资料来源:TrendForce

根据TrendForce数据,2023年-2027年全球晶圆代工成熟制程(28nm及以上)及先进制程(16nm及以下)产能比重大约维持在7:3。预计到2027年,中国大陆成熟制程产能全球占比将从2023年的31%扩大至39%。

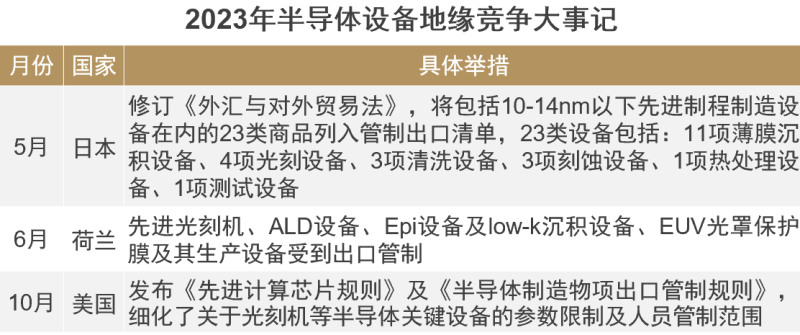

2、美日荷先进设备出口管制趋严,加速设备国产替代进程

2023年,美日荷相继发布对我国先进制程设备的出口管制条例,半导体行业地缘竞争将加速国产前道设备在各个工艺环节的验证进程,国产化率有望全面提升。

资料来源:日本经济产业省、荷兰政府公报Staatscourant、美国商务部工业与安全局(BIS)

资料来源:日本经济产业省、荷兰政府公报Staatscourant、美国商务部工业与安全局(BIS)

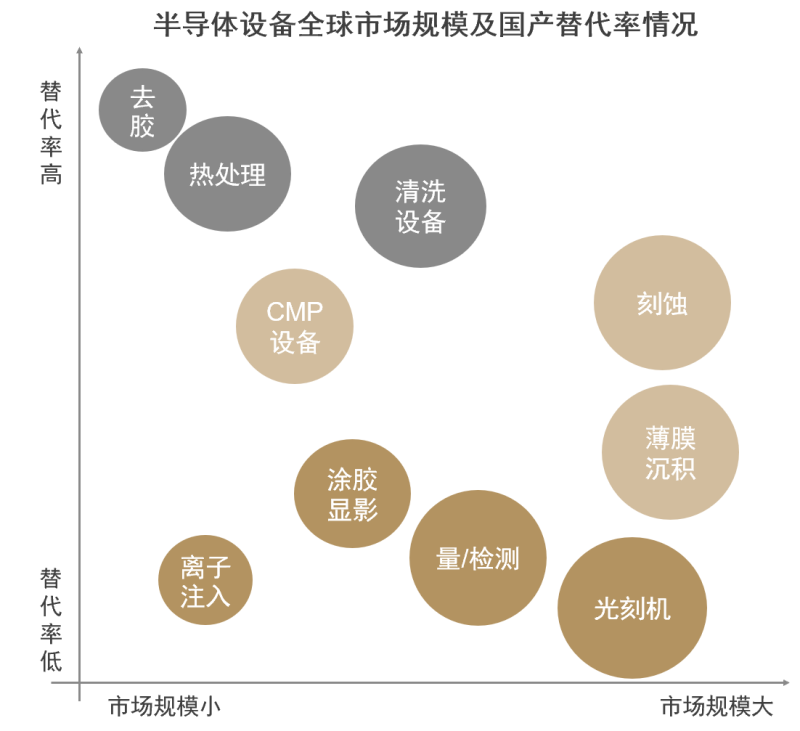

3、我国半导体设备覆盖的工艺环节和制程节点均有望提速发展

目前,从国产化率来看,我国去胶、热处理和清洗等半导体工艺环节设备国产化率相对较高(约大于30%),刻蚀、薄膜沉积、CMP等环节设备国产化率正逐步提升(约10%-30%),光刻、量检测、离子注入、涂胶显影等环节设备国产化率仍较低(约小于10%)。从制程节点来看,除光刻外,我国设备厂商在其他重点环节均实现28nm制程突破,薄膜沉积、部分刻蚀、CMP、清洗和去胶等环节已经达到先进制程节点,处于持续验证阶段。

展望未来,上述国产化率相对较低、主要依赖进口设备的工艺环节将成为产业亟需推动的发展重点。按照制程节点划分,在部分国产化率相对较高的细分领域,28nm及以上成熟制程产品将逐步实现规模化应用,进入国内竞争阶段;先进制程产品的产业验证及规模化应用系行业进一步实现国产替代的聚焦领域。

资料来源:SEMI、各公司研报

资料来源:SEMI、各公司研报

三、AI、汽车电子等应用领域,芯片架构技术的升级与发展,将带动未来国际国内半导体设备需求的新增量

1、AI、汽车电子等应用领域的蓬勃发展,有力带动半导体设备行业的发展

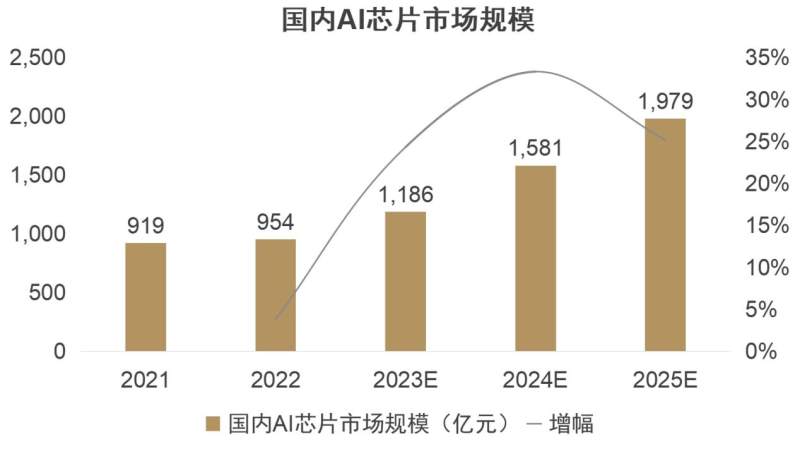

当前的AI大模型通常包含数十亿甚至数万亿参数,需要庞大的数据集进行训练,对算力提出了更高的要求,这将带动AI芯片需求的快速增长。根据头豹研究院数据,我国AI芯片市场规模将从2021年的919亿元增长到2025年的1,979亿元,CAGR达21%。AI芯片需求的快速增长将显著推动上游制造端设备支出及先进封装技术的应用。

资料来源:头豹研究院

资料来源:头豹研究院

随着汽车行业电动化、智能化程度的进一步提升,汽车搭载的半导体价值量持续上升。根据Omdia数据,单台电动车较燃油车对半导体器件的需求价值量提升近1倍,由490美元增长至950美元,主要增量来自主驱逆变器、OBC、DC-DC、BMS等环节的功率器件与模块。此外,汽车智能驾驶、智能座舱也将带来更多的车规级半导体需求量。根据集微咨询数据,全球汽车半导体市场规模将由2019年的420亿美元,增长至2025年的735亿美元。汽车半导体需求的持续攀升,将有力促进上游半导体设备行业的发展。

资料来源:集微咨询

资料来源:集微咨询

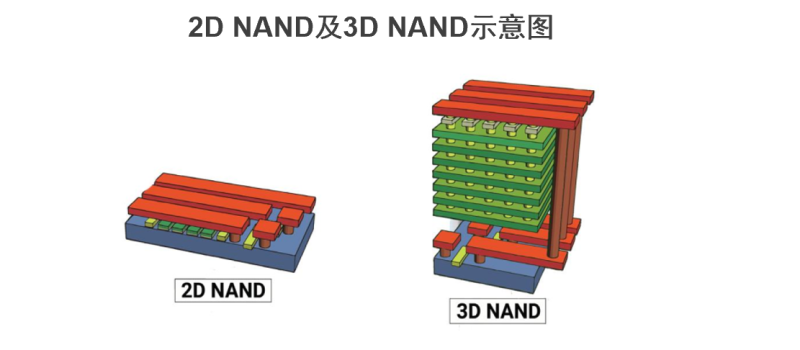

2、存储器技术架构进步,带来更多对刻蚀设备、薄膜沉积设备的需求

在NAND闪存芯片领域,2D存储器件的线宽已接近物理极限,NAND闪存逐步进入3D时代。3D NAND制造工艺将存储单元改为垂直排列,通过增加堆叠层数,可以解决二维平面上难以微缩的工艺问题。NAND闪存芯片的3D化,使高深宽比蚀刻和薄膜沉积成为关键加工步骤,带来更多对刻蚀设备、薄膜沉积设备的需求。

资料来源:中微公司公告

资料来源:中微公司公告

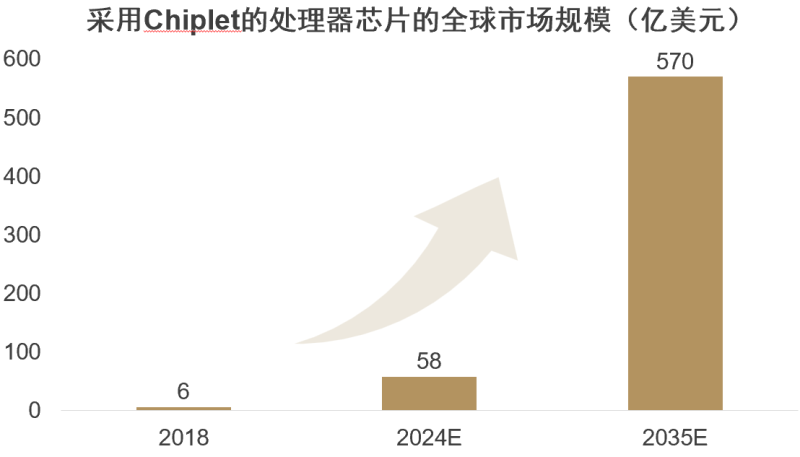

3、Chiplet技术的发展和应用,将为半导体设备行业带来新的需求增量

随着半导体工艺制程持续演进,晶体管尺寸的微缩已经接近物理极限,SoC芯片制造良率和成本、芯片功耗及性能也越来越难以平衡。在此背景下,Chiplet通过先进的集成技术将芯片裸片集成封装在一起,从而形成一个系统芯片,实现降本增效,并达到改善芯片可靠性的目的。该技术已成为持续提高芯片集成度和算力的重要途径。

资料来源:芯原股份公告

资料来源:芯原股份公告

根据Omdia预测,采用Chiplet的处理器芯片的全球市场规模将在2024年达到58亿美元,并于2035年实现570亿美元的规模。Chiplet相对复杂的制造工艺对先进封装技术提出了更高要求,基于进一步提升芯片功能密度、缩短互联长度、系统级封装等工艺技术需求,半导体前道设备和后道设备均将产生较大规模需求增量。

资料来源:Omdia

资料来源:Omdia